AUTOR: TYLER DURDEN

Autor: Alasdair Macleod via GoldMoney.com,

Za walką o przekonanie wszystkich, że inflacja cenowa nie jest trwałym problemem, stoi konieczność utrzymania stóp procentowych i rentowności obligacji na niskim poziomie. W przeszłości cykl stóp procentowych był całkowicie spowodowany ekspansją i kurczeniem się kredytów banków komercyjnych. Ale to było zanim banki centralne zbudowały portfele obligacji poprzez luzowanie ilościowe.

To nie tylko naraża ich na cykl stóp procentowych, ale nie zwiększyli swojej bazy kapitałowej, aby nadążyć za ekspansją swoich bilansów. Stąd problem z rosnącymi stopami procentowymi i rentownością obligacji: w ujęciu wyceny rynkowej główne banki centralne są niewypłacalne, a zobowiązania bilansowe przekraczają obecnie ich aktywa.

W tym artykule stwierdzono, że ten warunek dotyczy Banku Anglii, Zarządu Rezerwy Federalnej, Banku Japonii i całego systemu euro. Inne banki centralne nie są badane.

Niewątpliwie zostanie to rozwiązane w krótkim okresie przez rządy inwestujące więcej kapitału w swoje banki centralne. Jest jednak jeden poważny wyjątek, którym jest EBC i system euro, w którym wszyscy jego akcjonariusze pogrążają się w ujemnym kapitale własnym, z jedynymi drobnymi wyjątkami irlandzkich, maltańskich i słoweńskich banków centralnych.

W rezultacie, wraz z wzajemnymi powiązaniami globalnego systemu finansowego, zdolność banków centralnych do zagwarantowania przetrwania własnych sieci bankowości komercyjnej prawie na pewno zakończyła się z powodu upadku systemu euro.

Precedensem jest porażka prototypowego banku centralnego w 1720 roku, Banque Royale Johna Lawa. To doświadczenie pozwala nam zobaczyć, jak to się rozegra.

Wprowadzenie

Istnieje powszechne założenie, że banki komercyjne ponoszą ryzyko, podczas gdy banki centralne nie ponoszą żadnego ryzyka. Z tego powodu składane banknoty są lepsze od depozytów bankowych.

To banki komercyjne upadają, a banki centralne ratują te, które warto uratować. Są pożyczkodawcami ostatniej instancji.

W związku z tym ich integralność finansowa pozostaje niekwestionowana.

Oczywiście w tym oświadczeniu zazwyczaj nie uwzględniamy banków centralnych w krajach wschodzących, ale wszelkie ryzyko jest zawsze postrzegane jako związane z ich walutami, a nie z instytucjami.

Wiemy, że Bank Rezerw Zimbabwe może i prowadzi niekonwencjonalną politykę pieniężną, ale nie usłyszysz kwestionowania przetrwania RBZ.

Ogólnie przyjmuje się, że w żadnym kraju bank centralny, który może emitować swoją walutę w nieograniczonych ilościach, nigdy nie może zbankrutować i dlatego to waluta zawodzi, a nie instytucja

W związku z tym banki komercyjne przychodzą i odchodzą, ale jak ol' man brzegi centralne rzeki po prostu się toczą. Przynajmniej wydaje się, że takie jest doświadczenie.

Ale do ostatnich dziesięcioleci historia nie widziała głównych banków centralnych rutynowo inwestujących duże kwoty na swoich krajowych rynkach obligacji, ponieważ każdy szanowany bank centralny zawsze unikał jawnie inflacyjnego finansowania deficytów swoich rządów.

Wprowadź QE i jego inflacyjne konsekwencje

Zmieniło się to w 2000 r., kiedy Bank Japonii jako pierwszy wprowadził luzowanie ilościowe.

Uspokojone nieoczekiwaną stabilnością cen po monetyzacji aktywów PRZEZ BOJ, luzowanie ilościowe zostało wprowadzone przez inne główne banki centralne dopiero w następstwie kryzysu finansowego, który doprowadził do upadku Lehmana.

A po stworzeniu tego precedensu luzowanie ilościowe stało się stałym elementem polityki pieniężnej, inwestując w obligacje o dłuższym terminie zapadalności niż banki komercyjne, które zwykle ograniczają swoje terminy zapadalności do mniej niż pięciu lat.

Według banku centralnego luzowanie ilościowe jest niekonwencjonalnym narzędziem polityki, które jest stosowane tylko wtedy, gdy stopy procentowe zostały obniżone do bardzo niskich poziomów.

Jeśli stopa inflacji cenowej jest nadal poniżej wyznaczonego celu 2%, a zagregowana produkcja zostanie uznana za poniżej potencjału, stosuje się luzowanie ilościowe.

Jest też reguła Taylora, która zakłada, że bank centralny powinien obniżać stopy procentowe, gdy inflacja uparcie jest poniżej docelowego poziomu 2% lub gdy wzrost PKB jest zbyt powolny i poniżej jego potencjału, nawet jeśli implikuje ujemne stopy.

QE jest wtedy uzasadnione jako alternatywa lub dodatek do tego nienaturalnego warunku.

Rezultatem była eksplozja wielkości bilansów banku centralnego. Łączna suma bilansowa Fed, EBC, BOJ i Peoples Bank of China wzrosła z 5 bilionów dolarów w 2007 roku do 31 bilionów dolarów na koniec grudnia – ponad sześciokrotnie. [i] Jest to wzrost, który napędza bańkę na aktywach finansowych, a powiązanie to polega na tłumieniu rentowności obligacji rządowych z tak masowej interwencji rynkowej poprzez drukowanie pieniędzy

Nieuniknionym rezultatem tej skoordynowanej globalnej ekspansji walutowej był powszechny wzrost cen towarów, logistyki, pracy i dóbr konsumpcyjnych.

Po wkupieniu się w japońskie doświadczenia cenowe po pionierskim QE, konsekwencje dla cen globalnych wydają się być nieświadome bankierów centralnych.

Wydaje się, że zapomnieli, że jeśli zwiększysz ilość waluty, osłabisz jej siłę nabywczą, prosty fakt, który zwykle znajduje odzwierciedlenie w rosnących cenach wszystkiego. Do dziś nie znajdziesz żadnego bankiera centralnego łączącego inflację cenową z tak zwaną polityką pieniężną, zawsze obwiniającego inne nieoczekiwane czynniki sektora prywatnego.

Ta świadoma ślepota rozciąga się na oczekiwany środek zaradczy, którym jest zwiększenie kosztu pieniądza i który wszyscy zaangażowani w politykę pieniężną uważają za rolę stóp procentowych.

Istnieje nadzieja, że uda im się nieznacznie podnieść koszt kredytu, aby przywrócić popyt do poziomu nieinflacyjnego i wezwać do stopniowego wstrzymania skupu obligacji.

Jednak to wszystko jest złudzeniem.

Stopy procentowe to tylko koszt pieniądza dla pożyczkobiorcy obliczającego zwrot z inwestycji.

Oszczędzający, w tym zagraniczni właściciele waluty, patrzą na to inaczej.

Rozstając się z posiadaniem waluty oczekują rekompensaty za utratę jej użytkowania do czasu jej zwrotu, rekompensaty za ryzyko związane z kredytobiorcą i coraz częściej będą uwzględniać oczekiwania zmian siły nabywczej waluty między rozstaniem z nią a jej ewentualnym zwrotem.

Z tych powodów stopa procentowa jest zawsze ustalana przez oczekiwania rynkowe, a kontrola banku centralnego nad stopami jest zawsze tymczasowa.

To, czego jesteśmy dziś świadkami, to początek niepowodzenia długotrwałego etatystycznego tłumienia stóp procentowych.

Mając na uwadze tę porażkę, rynki wskazują teraz, że stopy procentowe wzrosną, ponieważ obecne stłumione poziomy są nienaturalne.

Nie możemy powiedzieć, jak daleko się poszerzą, aby zdyskontować przyszłą siłę nabywczą głównych walut – to zależy od rynków.

Biorąc jednak pod uwagę nadzwyczajne poziomy deprecjacji waluty od 2008 r. i bardziej dramatyczne od marca 2020 r., nie ma wątpliwości, że rynki będą coraz bardziej oczekiwać dalszych znacznych deprecjacji.

Patrząc na dolara, możemy zobaczyć, jak głęboko zakorzenione są dziś te naciski.

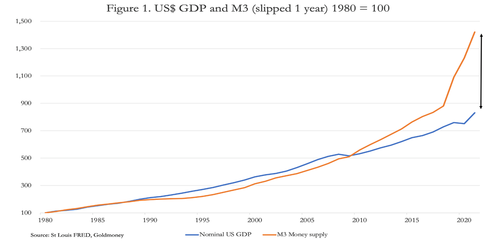

Na rys. 1 przedstawiono wielkość ekspansji walutowej i kredytowej (agregat M3), która nie znalazła jeszcze odzwierciedlenia we wzroście PKB.

Mogą istnieć tylko dwa wyjaśnienia rozbieżności wskazanej przez strzałkową lukę.

Po pierwsze, na wtórnych rynkach finansowych rośnie ilość waluty i kredytu, które będą spadać wraz ze wzrostem stóp procentowych i zakończeniem bańki spekulacyjnej.

Zostało to częściowo podsycone przez luzowanie ilościowe do tego stopnia, że depozyty w rękach funduszy emerytalnych i towarzystw ubezpieczeniowych nie zostały zainwestowane w nowe emisje (które ze zmiennym opóźnieniem czasowym krążyłyby w gospodarce niefinansowej), ale zamiast tego wykorzystano je do zakupu istniejących papierów wartościowych, które są wyłączone ze statystyk PKB.

Po drugie, luka między agregatem M3 a wzrostem PKB zostanie zmniejszona przez dalsze podwyżki cen składników PKB. Według najnowszych oficjalnych statystyk ceny rosną o ponad 7 proc.

Nieoficjalne statystyki (takie jak z Shadowstats.com) twierdzą, że liczba ta wynosi około 15 procent.

Niezależnie od prawdziwej liczby, oczywiście istnieje znacznie większa presja na wzrost cen w wyniku wcześniejszej deprecjacji waluty, a polityka pieniężna wściekle temu zaprzecza.

Bez względu na perspektywy gospodarcze (i nie jest to kwestia PKB, który jest tylko sumą pieniężną i niczym więcej), rynki wymuszą wzrost stóp procentowych we wszystkich deprecjonujących walutach, głównie w celu zrekompensowania utraty siły nabywczej.

Ponieważ rentowności obligacji znacznie wzrosną, globalna bańka na aktywach finansowych zostanie śmiertelnie podważona. Wynik ten jest coraz bardziej pewny.

Powstaje teraz pytanie, jaki wpływ będą miały te zmiany na system bankowy, w tym na banki centralne.

Wiele napisano o konsekwencjach dla cyklu kredytów bankowych, który dotyka banki komercyjne i nie trzeba go tutaj powtarzać.

Zamiast tego musimy skupić się na bankach centralnych z ich ogromnymi portfelami aktywów finansowych i na tym, jak na nie wpłynie.

W tym artykule przyjrzymy się konsekwencjom bessy na rynku obligacji dla finansów Banku Anglii, Rady Rezerwy Federalnej, Banku Japonii i Europejskiego Banku Centralnego.

Bank Anglii

W niedawnym artykule dla The Sunday Telegraph Jeremy Warner zwrócił uwagę, że rosnące stopy procentowe i ceny obligacji "dramatycznie zwiększą straty, które prawdopodobnie zostaną poniesione na zapasach długu rządowego Banku Anglii o wartości 895 miliardów dolarów, nagromadzonych przez ponad 10 lat tak zwanego luzowania ilościowego".

Powołując się na niedawną korespondencję między gubernatorem a kanclerzem, Warner wskazał, że wypłaty dywidend z jego portfela loszek zostały wysłane do brytyjskiego Skarbu Państwa i że w przyszłości prawdopodobnie będą potrzebne płatności odwrócone.

Warner szacuje, że dotychczasowe straty Banku wynoszą około 100 miliardów funtów, a zmniejszenie portfela poprzez umożliwienie jego ucieczki może doprowadzić do początkowych strat Banku w przyszłym miesiącu w wysokości 3 miliardów funtów z tytułu zapadalności obligacji.

Na szczęście dla Banku Anglii, na mocy uprzedniej umowy Skarb Państwa jest zobowiązany do pokrycia strat banku.

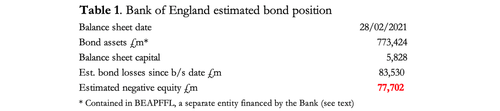

Liczby w tabeli 1 powyżej odzwierciedlają pozycję w ostatnich dostępnych skontrolowanych sprawozdaniach finansowych – sprawozdania za rok do końca tego miesiąca zostaną opublikowane za kilka miesięcy i będą zgodne z szacunkami Warnera.

Obligacje zakupione w ramach luzowania ilościowego są pozabilansowe i znajdują się w Funduszu Zakupu Aktywów Banku Anglii Limited, finansowanym z pożyczki z Banku. Możemy rozsądnie założyć, że terminy zapadalności są rozłożone na dwadzieścia lat i więcej, a nasze obliczenia w tabeli 1 zakładają średni termin zapadalności wynoszący dziesięć lat.

W roku kończącym się 28 lutego 2021 r. straty netto na instrumentach finansowych (tj. portfelu loszek nabytych w drodze QE) wyniosły 56 108 mln GBP.

Ujemny kapitał własny, według naszych szacunków w tabeli 1 w wysokości 78 mld GBP i według najnowszych szacunków Warnera wynoszących 94 mld GBP, zostanie w całości pokryty przez Skarb Państwa.

To, jak Skarb Państwa sobie z tym radzi, jest ciekawym pytaniem. Jest mało prawdopodobne, aby Skarb Państwa ograniczył wydatki na pokrycie strat Banku.

Zamiast tego zostaną one dodane do deficytu krajowego, który zostanie opłacony przez dalsze kwestie losowania, zwiększając wymóg finansowania. A ponieważ Bank ma zapadające loszki ze swojego bilansu w tym samym czasie, gdy stopy procentowe są wymuszane przez rosnącą inflację cenową, podczas gdy wymóg zaciągania pożyczek nadal musi zostać spełniony, mamy receptę na potencjalny kryzys finansowania.

Dodajmy do tego podejrzenie, że Bank Anglii jest w rzeczywistości ratowany przez rząd, dla zagranicznych wierzycieli wszelkie korzyści z wątpliwości dotyczących stabilności waluty mogą zostać poważnie podważone. Wraz z niewypłacalnością Banku, którą złagodził tylko rządowy bailout, iluzja dla brytyjskiej opinii publicznej, że rząd i BoE mają magiczną moc, aby uszczęśliwić ludzi niekończącymi się wydatkami i inflacją, może się przedwcześnie skończyć.

Rodzi to jednak również pytania o stanowiska innych banków centralnych, które mogły nie mieć przednauki, a nawet zdolności do wcześniejszego zawarcia umów ratunkowych ze swoimi rządami. Banki centralne mają być niezależne od swoich rządów (choć wszyscy wiemy, że jest to fikcja), co sugeruje, że umowy nie powinny być zawierane jako jakakolwiek część QE.

Stanowisko Fed

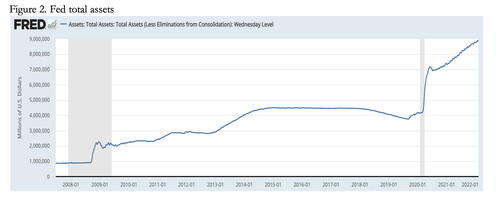

Zarząd Rezerwy Federalnej zgromadził znaczne aktywa od czasu kryzysu Lehmana w 2008 r., jak pokazuje wykres na wykresie 1.

Z 900 mld USD tuż przed upadkiem Lehmana, QE podniosło bilans do 4 500 mld USD w grudniu 2014 r.,

Kiedy rozpoczęły się próby ograniczenia, co doprowadziło do kryzysu repo we wrześniu 2019 r.

A po blokadach covidowych z prawie dwuletnimi zerowymi stopami funduszy Fed, bilans wynosi obecnie 8 878 mld USD, prawie dziesięć razy więcej niż poziom sprzed Lehmana.

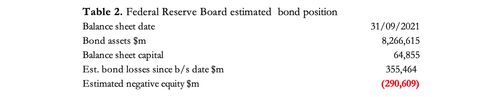

Po stronie pasywów nastąpiła ekspansja depozytów banków komercyjnych do 3 859 mld USD, a po stronie aktywów obligacji skarbowych i agencyjnych o łącznej wartości 8 267 mld USD.

Obligacje skarbowe i agencyjne są ujęte w bilansie według wartości nominalnej, co ratuje Fed przed zakłopotaniem deklarowaniem strat na tych aktywach.

Ale gdyby zostały one wycenione na rynek, wówczas kapitał własny Fed na poziomie nieco poniżej 65 mld USD zostałby wielokrotnie wymazany, jak wskazano w tabeli 2 powyżej, która wykorzystuje zmianę rentowności brutto umorzenia 5-letnich obligacji skarbowych USA jako wskaźnik zastępczy dla wszystkich obligacji skarbowych i agencyjnych Fed.

Profil zapadalności długu skarbowego USA jest krótki w porównaniu z innymi dużymi krajami, a rentowność długu agencyjnego nie jest prostą kwestią, gdy weźmie się pod uwagę zapadające kredyty hipoteczne w ramach poszczególnych sekurytyzacji.

Od dnia bilansowego na koniec września rentowność 5-letniego UST wzrosła z 0,997% do 1,925% na początku tego tygodnia, wymazując kapitał bilansowy ponad pięciokrotnie. A jeśli rentowności obligacji ponownie wzrosną, sytuacja się pogorszy.

Najwyraźniej praktyka włączania tych obligacji do bilansu Fed według wartości nominalnej, przy założeniu, że będą one utrzymywane do terminu zapadalności, jest wygodna dla zachowania twarzy. I można zrozumieć żywotny interes w przekonaniu, że stopy procentowe i rentowności obligacji nie wzrosną, po czym następuje wysoki stopień paniki, gdy to zrobią.

Ale wykres na rysunku 1 pokazuje, że przełożenie inflacji monetarnej na rosnące ceny dopiero się zaczęło.

Ponieważ sektor prywatny jest również obciążony dużymi ilościami nieproduktywnego długu, gdy stopy procentowe wzrosną, aby odzwierciedlić spadającą siłę nabywczą dolara, nastąpi wiele bankructw.

Połączenie likwidacji błędnych inwestycji i spadających wartości aktywów finansowych będzie praktycznie niemożliwe do poprawy przez Fed poprzez politykę pieniężną, nie mówiąc już o tym, że w czasie, gdy jego własna wiarygodność finansowa może być w stanie załamania.

Bank Japonii

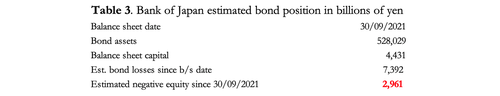

Bank Japonii skupuje obligacje rządowe od 2000 roku i zbudował pokaźny portfel. Obecnie posiada 528 bilionów jenów (4,6 biliona dolarów) obligacji rządowych, podzielonych 27% na dwu- i pięcioletnie terminy zapadalności, a reszta to dziesięć lat i dłużej. Oznacza to, że BOJ jest bardzo narażony na zmienność cen obligacji. Na przykład wzrost rentowności wykupu brutto obligacji 10-letnich o 100 punktów bazowych prowadzi do spadku ceny o ponad 11% w stosunku do obecnych poziomów, a jest jeszcze większy dla terminów zapadalności od 20 do 40 lat, które stanowią 29% portfela JGB Banku.

Oprócz JGB w bilansie BOJ znajduje się 11,5 biliona jenów obligacji korporacyjnych i papierów komercyjnych oraz 37,3 biliona jenów w funduszach giełdowych i REIT-ach.

Rentowność 10-letniego JGB wzrosła z 0,025% do 0,223% od dnia bilansowego w tabeli 3, powodując spadek ceny obligacji o ponad 1%. Strata na portfelu do tej pory z tego źródła wynosi 7,4 bln jenów, w porównaniu z kapitałem własnym i rezerwami kapitałowymi w wysokości 4,4 bln jenów.

Od wrześniowego bilansu kapitał własny BOJ został wyeliminowany na podstawie wyceny rynkowej.

Nic dziwnego, że BOJ publicznie oświadczył, że kupi nieograniczoną ilość 10-letnich JGB po 0,25%, aby złagodzić wyprzedaż obligacji. Wyższa rentowność byłaby więcej niż kłopotliwa dla banku, już wymagająca dokapitalizowania, prawdopodobnie z jego mocno zadłużonym rządem, który potyka się o pieniądze.

Jednak, jak widzieliśmy, globalna deprecjacja monetarna była bezprecedensowa, co doprowadziło do wzrostu cen na całym świecie.

Ceny żywności, transportu, energii, edukacji i opieki zdrowotnej są silnie subsydiowane przez rząd Japonii i jest to główny powód, dla którego inflacja cen konsumpcyjnych wydaje się być tak niska.

Innymi słowy, jeśli inflacja cenowa ma być nadal tłumiona przez subsydia, będzie to odbywać się kosztem dalszej inflacji monetarnej, która powoduje presję na wzrost rentowności obligacji.

Japonia nie będzie odizolowana od obecnych i przyszłych wpływów globalnych. Jeśli Bank Japonii nie zmieni swojej polityki luzowania ilościowego, jen prawdopodobnie mocno spadnie w stosunku do towarów, co sprawi, że subsydia cenowe staną się coraz bardziej nie do utrzymania.

Przy poziomie długu publicznego wynoszącym 266% PKB i deficycie budżetowym w wysokości około 8,5% oczekiwanym w bieżącym roku, japońska gospodarka jest mniejsza niż jedna czwarta wielkości gospodarki USA.

Gdyby rząd USA miał taki poziom zadłużenia, wyniósłby on 130 bilionów dolarów, co daje nam wskazówkę co do powagi pułapki zadłużenia, z którą boryka się rząd japonii.

Podsumowując, nie tylko kapitał własny BOJ został zniweczony przez dotychczasowy wzrost rentowności obligacji, ale dalsze znaczne straty są tylko tymczasowo pokrywane przez podwojenie inflacyjnej interwencji cenowej obligacji.

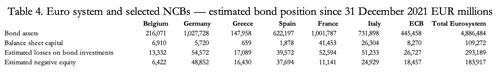

EBC i system euro

EBC i jego sieć krajowych banków centralnych różni się od innych banków centralnych tym, że EBC nie ponosi odpowiedzialności przed żadnym rządem krajowym, a krajowe banki centralne mają podwójne mandaty, po pierwsze, wobec samego EBC, a po drugie wobec ich rządów krajowych.

Oznacza to, że EBC nie może zwrócić się do rządu o uzupełnienie niedoboru w swoich rachunkach.

Jej udziałowcami są krajowe banki centralne w strefie euro, które posiadają swoje udziały w EBC w różnych ilościach, o łącznej wartości 8,2 mld euro.

Doszło do sytuacji, w której rosnące rentowności obligacji osłabiają finanse EBC i jego akcjonariuszy w tym samym czasie, wymagając refinansowania EBC i krajowych banków centralnych.

Tabela 4, która zakłada średni czas trwania obligacji wynoszący dziesięć lat, ilustruje ten punkt.

Z wyjątkiem Irlandii, Malty i Słowenii wszystkie krajowe banki centralne odnotowały straty przekraczające ich kapitał własny z powodu spadku cen obligacji, a tabela ilustruje skutki dla wybranych banków krajowych, EBC i Eurosystemu jako całości. Obliczenia w tabeli 4 opierają się na zmianie rentowności krajowych euroobligacji, przy czym EBC i Eurosystem zakładają średni spadek cen obligacji w swoich portfelach o 600 punktów bazowych od 31 grudnia. W przypadku włoskiego, hiszpańskiego, greckiego i portugalskiego papieru, które stanowią większość obligacji, spadki cen są większe.

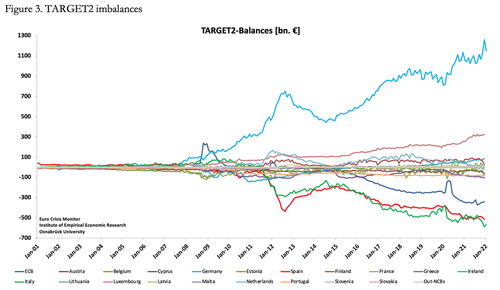

Wyniki tej analizy są szokujące. Tymczasem istnieje dodatkowy problem systemu rozrachunkowego TARGET2, w którym zakłócenia równowagi wynoszą prawie 1,792 bln euro, a dodatkowe czynniki powodują, że łączne korekty niezbilansowania wynoszą 2,476 bln euro. Uważa się, że TARGET2 ukrywa złe i wątpliwe długi w zabezpieczeniach repo, które, gdyby pozostały w krajowych systemach bankowości komercyjnej, prawie na pewno zostałyby sklasyfikowane jako zagrożone.

System rozliczeń w strefie euro odzwierciedla również salda eksporterów netto, takich jak Niemcy, oraz importerów netto, takich jak Włochy. Rysunek 3 przedstawia pozycję TARGET2 na koniec grudnia.

Teoretycznie te nierównowagi nigdy nie powinny się pojawić. Wskazują one na przykład, że niemiecki Bundesbank jest winien 1,261 bln euro od innych krajowych banków centralnych, w szczególności Włoch i Hiszpanii, a także od samego EBC.

Ale wraz ze spadkiem cen obligacji wprowadza się nową dynamikę.

Poniżej znajduje się fragment artykułu Karla Whelana krytykującego obawy Jensa Weidemanna dotyczące nierównowagi w systemie TARGET2 wyrażone w liście do prezesa EBC Mario Draghiego w 2012 r.:

"... każdy krajowy bank centralny w Eurosystemie posiada obecnie aktywa przekraczające jego zobowiązania, a łączna wartość kredytów Target2 jest równa pasywom w systemie TARGET2. W związku z tym najbardziej prawdopodobnym rozwiązaniem nierównowagi w systemie TARGET w przypadku całkowitego rozpadu strefy euro byłoby połączenie aktywów posiadanych przez dłużników target2 w celu przekazania ich wierzycielom target2 w celu uregulowania salda. Może to spowodować, że Bundesbank będzie posiadał zestaw aktywów peryferyjnych, które mogą być warte mniej niż wartość nominalna, ale taki scenariusz doprowadziłby do strat dla Bundesbanku, które byłyby znacznie niższe od obecnej wartości jego kredytu Target2.

Krytyka wehelana wobec obaw Weidemanna jest zasadniczo keynesowska i zgodna z opinią establishmentu UE. Należy jednak zauważyć, że obecnie prawie wszystkie krajowe banki centralne w Eurosystemie mają ujemny kapitał własny, co jest warunkiem niedozwolonym w dokumencie Whelana, w którym zobowiązania przewyższają aktywa. A ponieważ rentowności obligacji nadal rosną, rozwiązanie problemu nierównowagi w systemie TARGET2 staje się niemożliwe bez rozpadu systemu euro.

Częścią problemu jest udzielanie pożyczek przez EBC i krajowe banki centralne bankom komercyjnym za pośrednictwem transakcji repo. Szacuje się, że wraz z transakcjami repo między bankami komercyjnymi cały rynek transakcji repo w euro przekroczy 10 bilionów euro.

Rynek ten silnie się rozwinął dzięki ultrataniemu finansowaniu i przymykaniu oczu na jakość zabezpieczeń przez niektóre krajowe banki centralne.

Rosnące stopy procentowe sprawią, że transakcje repo staną się mniej atrakcyjne i spowodują, co sprowadza się do kurczenia się kredytów bankowych, w czasie, gdy pomoc ze źródeł bankowości centralnej w ratowaniu sieci bankowości komercyjnej będzie zagrożona przez ich własne pogarszające się finanse.

Konsekwencje dla banków komercyjnych

Długo utrzymywane przypuszczenie, że banki centralne są siatką bezpieczeństwa, pożyczkodawcami ostatniej instancji, gdy dochodzi do kryzysu gospodarczego lub finansowego, zostanie zakwestionowane przez kruche warunki głównych banków centralnych.

Chociaż może dojść do pewnych szkód w walutach krajowych, cały zakład finansowy zakłada, że byłby to rozsądny koszt ochrony interesów deponentów i że należy unikać runu na banki za wszelką cenę.

Za tym wszystkim kryje się przekonanie, że uzbrojony w prasę drukarską własna sytuacja finansowa banku centralnego jest nieistotna.

Założenia te są zgrubne w kwestii zaufania publicznego, które raczej nie będzie tolerować sytuacji, w której rząd jest postrzegany jako ostateczny obrońca banków poprzez dokapitalizowanie swojego banku centralnego w celu poradzenia sobie z kryzysem.

Zamiast tego istnieje zwiększone ryzyko, że masy prawdopodobnie podejmą działania unikające, aby się chronić, podważając wszelkie szanse na sukces.

Jedną rzeczą dla bankierów centralnych jest powoływanie się na wiedzę specjalistyczną w sprawach monetarnych, a czym innym dla klasy politycznej robienie tego z wiarygodnością.

Istnieje zatem podwyższone ryzyko niepowodzenia polityki, a ostatecznie także niepowodzenia waluty.

Jest to szczególnie dotkliwe, gdy związek między klasą polityczną a bankiem centralnym nie istnieje. Jest to wyjątkowa pozycja EBC, który obecnie wyróżnia się poleganiem na swoich zbankrutowanych akcjonariuszach, aby uratować się przed bankructwem.

A jeśli stopy procentowe wzrosną w nadchodzących tygodniach, rozdęty rynek repo systemu euro skurczy się, co nieuchronnie doprowadzi do upadków banków komercyjnych w strefie euro.

Myślenie, że Bruksela może przyjść na ratunek z dnia na dzień z pakietem ratunkowym, oznacza triumf nadziei nad doświadczeniem.

Skłóceni skłóceni politycy i biurokraci potrzebowaliby tygodni, a nawet miesięcy, aby uzgodnić pakiet ratunkowy, nawet jeśli uda się osiągnąć porozumienie, co przy całym obwinianiu i zawstydzaniu jest prawie na pewno porzuconą nadzieją.

Zamknięcie rynków i banków na dłużej niż kilka dni, podczas gdy debata szaleje, po prostu zwiększyłoby poczucie kryzysu.

Struktura finansowa strefy euro, skrajnie odmienne interesy gospodarcze i polityczne państw członkowskich, a także spuścizna ukrywania złych długów w związku z serią kryzysów finansowych i kompromisów od momentu jej powstania wskazują na brak chęci rozwiązania problemu niewypłacalności EBC.

Tylko poszczególne rządy stojące za własnymi krajowymi bankami centralnymi mogą zostać dokapitalizowane, pod warunkiem zakończenia systemu euro.

Niemcy nie mogą już subsydiować Włoch, Hiszpanii i Francji.

Dokapitalizowany Bundesbank będzie musiał odejść od swojego klucza kapitałowego EBC, podobnie jak wszystkie inne krajowe banki centralne.

A Bundesbank będzie miał pełne ręce roboty stabilizując własną sieć bankowości komercyjnej.

Waluta zniknie, zastąpiona – co?

Aby odnieść sukces, nowa niemiecka waluta narodowa prawdopodobnie wymagałaby wyraźnego kierownictwa Bundesbanku i bardziej wiarygodnego kierownictwa ds. Zdrowych pieniędzy.

Nawet wtedy pokusie ratowania każdego upadającego banku i biznesu trudno byłoby się oprzeć.

Dług publiczny denominowany w euro zostałby wymazany, ale aby odnieść sukces z nową walutą, wydatki rządowe muszą być w całości finansowane z podatków – ekspansja walutowa i kredytowa musi się zatrzymać.

Chaos w innych państwach strefy euro prawie na pewno wykluczyłby jakąkolwiek wymianę waluty bez wycofania się z cenionego socjalizmu.

Prośby Włoch, Grecji, Hiszpanii, Portugalii i Francji o kontynuację niemieckich subsydiów muszą być ignorowane ze względu na nową walutę Niemiec.

Konsekwencje polityczne i gospodarcze są niewyobrażalne, z wyjątkiem niemal pewnego upadku całego Projektu Europejskiego.

Ryzyko systemowe dla innych sieci bankowych narażonych na banki komercyjne systemu euro i walutę euro zwiększy trudności, z jakimi się borykają.

Precedens bankructwa austriackiego Credit Anstalt w 1931 r. będzie prześladował dzisiejszych bankierów centralnych i z pewnością będą oni poruszać się tak szybko, jak pozwolą na to ich finanse, aby zapobiec destabilizacji ich własnych sieci bankowości komercyjnej.

Jedynym sposobem, w jaki można powstrzymać globalną porażkę banków, jest znalezienie przez inne banki centralne sposobu na pilne wzmocnienie strefy euro.

Precedens Johna Lawa wskazuje na wynik

Należy znaleźć sposób na wzmocnienie kapitału w bankach centralnych.

Kapitał pożyczkowy nie wystarczy – musi to być kapitał własny.

Być może EBC znajdzie ponadnarodowego, takiego jak MFW, który go poprze.

Jakkolwiek problem braku płynności banków centralnych zostanie rozwiązany, będzie to nie tylko kłopotliwe dla etatystów, ale także wyśle publiczny sygnał, że ich wiara w ich waluty fiducjarne mogła być całkowicie nieuzasadniona.

Podobieństwa z niepowodzeniem planu Mississippi Johna Lawa 302 lata temu prawie do dnia dzisiejszego są niezwykłe.

Pod koniec lutego 1720 roku Banque Royale Law miał połączyć się z jego przedsięwzięciem w Missisipi, ale na początku miesiąca plan już się rozpadał.

Im więcej akcji bank kupił, aby wesprzeć upadającą cenę akcji Mississippi, tym więcej banknotów livre weszło do obiegu, podważając ich siłę nabywczą.

Wzrosło gromadzenie złotych i srebrnych monet, a społeczeństwo zaczęło odrzucać banknoty.

Inwestorzy zaczęli sprzedawać akcje i pozbywać się banknotów na wszelkiego rodzaju przenośne aktywa, gdy Law zaczął konfiskować złote i srebrne monety.

To, co dzieje się dziś z bankami centralnymi, zaczyna przypominać problemy, z którymi boryka się Banque Royale.

Polityka luzowania ilościowego w celu wsparcia wartości aktywów finansowych nie różni się od programu wsparcia akcji Lawa dla jego przedsięwzięcia w Mississippi.

Utrata wiary w jego papierowe liwry odzwierciedlona w gwałtownie rosnących cenach dopiero zaczyna odbijać się echem w dzisiejszych papierowych walutach.

Akcje Mississippi zaczęły spadać z 12 000 liwrów w połowie lutego do 8 500 liwrów 1 marca.

Waluta również zaczęła się załamywać i do września nie było dla niej kursu wymiany na giełdach w Londynie i Amsterdamie, co oznacza, że stała się bezwartościowa.

Dzisiaj wartości aktywów finansowych zaczęły spadać, a odzwierciedlone w ich malejącej sile nabywczej mają również waluty.

Opierając się na precedensie Johna Lawa, nie tylko byliśmy w stanie przewidzieć rozwój wydarzeń dzisiaj, ale otrzymujemy alarmujące potwierdzenie, że to, co wydarzyło się we Francji w 1720 roku z prekursorem dzisiejszych banków centralnych Lawa, jest teraz powtarzane w skali globalnej.

I z pewnością bankructwa współczesnych banków centralnych były jedynymi brakującymi elementami układanki – do tej pory

Przetlumaczono przez translator Google

zrodlo:https://www.zerohedge.com/

Brak komentarzy:

Prześlij komentarz