AUTOR: TYLER DURDEN

Autor: Alasdair Macleod via GoldMoney.com,

Podaż pieniądza wystartowała podczas covidowych blokad. Teraz ma wkrótce ponownie wystartować, aby zapłacić rachunki za energię wszystkich. Ale to nie wszystko.

Żądania waluty i kredytu, które zostaną wyczarowane z powietrza, aby zapłacić za wszystko, będą nadchodzić gęsto i szybko. Oczekiwania, że ceny energii, w tym energii elektrycznej w Europie, osiągnęły szczyt, są naiwne. Putin musi jeszcze w pełni przykręcić Europę i świat zimą i wiosną. Zaskakujące będzie, jeśli światowe ceny ropy naftowej i gazu ziemnego w Europie nie będą znacząco wyższe w perspektywie dwunastu miesięcy. A Europa zepsuła swoje dostawy energii elektrycznej – to właśnie tam koszty energii wzrosną najbardziej.

Bankierzy próbują zmniejszyć ekspozycję kredytową na rosnące stopy procentowe, podważając PKB. Oprócz płacenia za rachunki za energię wszystkich, ratowania banków znajdujących się w trudnej sytuacji, załamania dochodów podatkowych i trudności w sprzedaży długu rządowego przy rosnących rentownościach, oczekuje się, że rządy zastosują bodźce ekonomiczne, aby wesprzeć zarówno swoje gospodarki, jak i rynki finansowe.

Ponadto artykuł ten wskazuje na dowody na to, dlaczego ekspansja kredytu banku centralnego ma znacznie większy wpływ na ceny niż kontraktowanie kredytu bankowego. Zastąpienie kredytu banku komercyjnego kredytem banku centralnego będzie miało znacznie większy wpływ inflacyjny niż deflacja z samego kredytu bankowego.

Próby ratowania gospodarki amerykańskiej, europejskiej i japońskiej poprzez zastąpienie kredytu bankowego kredytem banku centralnego będą prawdopodobnie zamachem stanu dla fiat.

Możemy zacząć przewidywać drogę do zniszczenia siły nabywczej dla wszystkich walut fiducjarnych, nie tylko tych z Zimbabwe, Turcji, Wenezueli i innych. Globalna hiperinflacja okazuje się niemożliwa do uniknięcia.

Najpierw był covid, teraz to energia...

Dla magicznego drzewa pieniędzy jego złuszczanie jest tylko jedną rzeczą po drugiej......

Uznając niepraktyczność wprowadzenia kontroli cen rosyjskiego gazu i ropy, UE zwraca się ku ochronie wszystkich gospodarstw domowych i przedsiębiorstw przed kryzysem energetycznym. Nawet Szwajcaria, a teraz Wielka Brytania kłaniają się nieuniknionym konsekwencjom połączenia inflacyjnej polityki pieniężnej ostatnich lat, wokizmu środowiskowego i szczerze nieodpowiedzialnej polityki energetycznej z decyzją o nałożeniu sankcji na największego eksportera energii na świecie.

Nie ma wątpliwości, że wspólne podejście do rozwiązywania problemów energetycznych zostało przyjęte po nieformalnych dyskusjach na szczeblu ponadnarodowym. W końcu fora takie jak G7 i G20 mają na celu wyrażenie zgody na wspólne działanie, zjednoczony front, aby zapobiec przejęciu przez rynki kontroli nad wydarzeniami z rąk rządu. Linie komunikacyjne są kontynuowane między formalnymi spotkaniami. W ten sposób establishmentowi etatyści uważają, że istnieje mniejsze prawdopodobieństwo kryzysu walutowego wywołanego przez jeden rząd podążający nieuczciwym kursem.

Konsekwencją jest oczywiście to, że nawet przy udanym zarządzaniu wdrażane są błędne polityki. Grupowo myśląca forma krótkowzroczności przejmuje kontrolę. I chociaż bezpośredni problem jest rozwiązywany, konsekwencje są rzadko przewidywane. Te późniejsze efekty prawie na pewno podważą etatystyczne próby złagodzenia trudności, jakie ich wcześniejsza polityka wyrządziła ich wyborcom.

W przypadku Wielkiej Brytanii proponuje się, aby rachunki za energię elektryczną i prawdopodobnie gaz były w pełni finansowane powyżej 2 500 funtów na gospodarstwo domowe, z ustaleniami dotyczącymi wsparcia dla przedsiębiorstw. Ale znaczna część francuskiej energetyki jądrowej jest wyłączona - 32 z 56 reaktorów jądrowych Électricité de France nie działa, z których cztery wykazują korozję naprężeniową i małe pęknięcia w cementowni, a kolejne 12 reaktorów podejrzewa się o podobne dotknięcie. Pozostałe szesnaście jest zamkniętych z powodu rutynowej konserwacji. Wydaje się, że Francja spodziewa się importować energię elektryczną od października do lutego od europejskich sąsiadów, w tym Wielkiej Brytanii, podczas gdy Wielka Brytania spodziewa się importować francuską energię elektryczną.

Nie jest jasne, w jaki sposób wsparcie dla przedsiębiorstw zostanie wdrożone; jest to niezwykle złożona kwestia. Nie ma jednak wątpliwości, że bez tego wsparcia gospodarka załamie się tej zimy, gdy firmy zostaną zamknięte, bezrobocie gwałtownie wzrośnie, a najniższe szczeble w społeczeństwie, emocjonalnie starsze i zmagające się z problemami samotne matki, nie będą w stanie utrzymać ciała i duszy razem. Z punktu widzenia rządu, jeśli nic nie zostanie zrobione teraz, dochody upadną, koszty opieki społecznej wzrosną, nieposłuszeństwo obywatelskie może się pogorszyć, a prawo i porządek załamią się. Te same problemy pojawiłyby się w Unii Europejskiej, gdzie niektóre narody miałyby większą skłonność do zamieszek.

Nie ma wątpliwości, że w praktycznym świecie współczesnej polityki, w którym każdy jest sprawą rządu, nie ma alternatywy dla zwiększenia wsparcia dla ludzi i ich pracodawców w nadchodzących czasach. Albo problem musi zostać rozwiązany teraz, albo konsekwencje dla finansów publicznych będą musiały zostać zmierzone później.

Problem finansowania dopłat do energii nie jest jeszcze kwestią publiczną. Jak pokazały doświadczenia z covidem, rządy były w stanie zwiększyć swoje fundusze, aby pokryć koszty sytuacji kryzysowych bez większych trudności. Prowadzi to do założenia, że rządy mogą po prostu wyemitować więcej długu – być może 150 miliardów funtów w przypadku Wielkiej Brytanii, ale prawdopodobnie będzie więcej, podnosząc stosunek długu publicznego do PKB do ponad 110%. Wpływ na zadłużone państwa członkowskie UE o już znacznie wyższym stosunku zadłużenia do PKB również nie jest dobry, ale co jeszcze należy zrobić ?

Niewątpliwie sprzedaż obligacji w celu opłacenia nadmiernych rachunków za energię będzie problematyczna. Finansowanie rządowe poprzez covid i jego następstwa odbywały się na tle spadających stóp procentowych, kiedy banki, firmy ubezpieczeniowe i fundusze emerytalne były gotowe do zakupu obligacji rządowych. Stoimy teraz przed perspektywą wzrostu stóp procentowych, a inflacja cenowa sugeruje, że stopy procentowe muszą jeszcze wzrosnąć. Apetyt na obligacje o stałym oprocentowaniu z pewnością ulegnie znacznemu zmniejszeniu. Co więcej, banki centralne nie luzują już ilościowo, ale zaczynają się zacieśniać.

W związku z tym nie ma już pewności rynkowej, która wiąże się z gwarantowaniem cen obligacji rządowych przez banki centralne. Inwestorzy, głównie w postaci funduszy emerytalnych i firm ubezpieczeniowych, muszą przyjąć bardziej ostrożny pogląd i mają niewielką alternatywę dla unikania aukcji długu publicznego.

Bez przekierowania prawdziwych inwestycji z sektora prywatnego na obligacje rządowe, każda emisja długu publicznego przekraczająca umorzenia istniejących akcji staje się inflacyjna. Banki centralne z pewnością zdają sobie sprawę, że aby dostosować się do tej nowej fali pożyczek rządowych, konieczne będzie porzucenie zacieśniania ilościowego, finansowanie za pośrednictwem krótkoterminowych kredytów banków komercyjnych będzie w coraz większym stopniu uzależnione, a rentowności obligacji muszą wzrosnąć do punktu, w którym dług może zostać uwolniony. Jeśli chodzi o to, czy luzowanie ilościowe zostanie ponownie wprowadzone, stanowiłoby to zwrot polityczny o wielkiej trudności w czasach rosnących stóp procentowych i rosnących cen konsumpcyjnych.

Uczestnicy rynku nie podjęli jeszcze w pełni tego problemu, co potwierdza samozadowolenie z wycen na rynkach finansowych. Pomimo sygnału alarmowego w tym tygodniu, kiedy ceny konsumpcyjne w USA wzrosły nieco bardziej niż oczekiwano, a Dow spadł o 1 276 punktów, inwestorzy nadal mają nadzieję, że inflacja jest przejściowa, a groźba pogłębiającej się recesji jest znacznie większym problemem, ograniczającym wzrost rentowności obligacji. Obecne teorie makroekonomiczne dopuszczają tylko jeden lub drugi wynik. Kurczenie się kredytów, wyższe ceny i wyższe stopy procentowe są uważane za sprzeczne z rozwiązaniem dla perspektyw recesyjnych.

Ale rosnące rentowności obligacji w jakiejkolwiek realnej skali po prostu niszczą wartość, a tym samym kredyt. Powstaje niedobór kredytu, a walka o więcej kredytu, który mógłby go zastąpić, powoduje, że stopy procentowe są jeszcze wyższe. Dzieje się to zawsze na początku kryzysu finansowego, co wyraźnie ilustruje wtórny kryzys bankowy w Wielkiej Brytanii w 1973 roku. Stopy procentowe Banku Anglii niechętnie zaczęły rosnąć w kwietniu z 9,75% w obliczu pogarszającego się tła gospodarczego, odzwierciedlając zaostrzenie akcji kredytowej. Banki narażone na nieruchomości komercyjne zaczęły upadać po tym, jak stopa BoE została podniesiona do 12% w październiku.

Źródłem zamieszania jest zasadniczo nieznajomość związku między ilością kredytu w obiegu a konsekwencjami jego skurczenia. To właśnie ta relacja rządzi cenami, a nie krzywe podaży i popytu faworyzowane przez neokeynesowski konsensus.

Ekonomiści i establishment inwestycyjny wolą postrzegać ekspansję waluty i kredytu w związku z kryzysem covidowym jako jednorazowe wydarzenie, a gospodarki i finanse rządowe powrócą na bardziej zrównoważone ścieżki w odpowiednim czasie. Przykłady takiego myślenia są pokazane zarówno w dziesięcioletnich prognozach Biura Budżetowego Kongresu, jak i w prognozach brytyjskiego Biura ds. Odpowiedzialności Budżetowej. Za każdym razem, gdy ich prognozy okazują się błędne, po prostu przedłużają harmonogram z powrotem do oficjalnego celu inflacyjnego.

Odkładając na bok spuściznę szkód wyrządzonych firmom i finansom osobistym, można twierdzić, że covid jest już za nami. Ale wiara, że finanse rządowe mogą z czasem swobodnie się odbudować, jest nieuzasadniona.

Jeszcze więcej "jednorazowych" fal inflacji ma nastąpić

Chociaż szczegóły zawsze się różnią, po wejściu na ścieżkę finansowania inflacyjnego zawsze pojawiają się wymagania dotyczące bardziej inflacyjnego finansowania. Od covida, segway do energii i żywności dla mas. Konsekwencje dla walut fiducjarnych i systemów finansowych świata zachodniego są tragiczne, ale to nie koniec popytu na jeszcze więcej inflacyjnych finansów. W nadchodzących miesiącach coraz bardziej pewne jest pojawienie się następujących konkurencyjnych problemów, niektóre z nich będą działać równolegle, a niektóre jeszcze się nie zmaterializowały:

Dostawy energii. Po zamknięciu Nord-Stream 1 Rosja już teraz zacieśnia dostawy energii dla Europy i ogólnie sojuszu NATO, co ściśle ograniczy ich zdolność do gromadzenia kolejnych rezerw energii kopalnej na zimę. Podczas gdy Europa poczyniła ostatnio znaczne postępy w magazynowaniu gazu z innych źródeł, wyczerpane rezerwy nadal będą musiały zostać rozwiązane na wiosnę. Oddzielnie, przy dużej części francuskiej produkcji energii jądrowej, obecnie poza domem, ceny energii elektrycznej wzrosną, niezależnie od cen gazu i ropy. Najlepsze, co Europa może zrobić, to modlić się o bardzo łagodną zimę. I chociaż kraje UE będą gotowe nałożyć nieoczekiwane podatki na dostawców energii, nadal będą rosły deficyty budżetowe, które będą finansowane, jeśli przedsiębiorstwa i konsumenci mają otrzymać rekompensatę.

Przyszłe ceny energii. Spadek cen ropy od czerwca niemal na pewno zostanie odwrócony. Rządy europejskie już obiecały lub zamierzają obiecać ratowanie wszystkich swoich konsumentów i przedsiębiorstw bez względu na koszty. Koszt ten można pokryć jedynie poprzez nieograniczone rozwodnienie waluty, trudne do osiągnięcia, gdy cały system euro EBC i samych krajowych banków centralnych znajduje się w ujemnym kapitale z powodu spadającej wartości obligacji. Zobowiązanie do subsydiowania kosztów energii daje Putinowi dodatkową broń: jednak wyższe ceny ropy i gazu jeszcze bardziej osłabią finanse rządów UE, wywierając dodatkową presję na polityków, prowadząc do prawdopodobnego rozpadu sojuszu NATO. To jest prawdziwy cel Putina i nie odpuści, dopóki nie zostanie osiągnięty. Do tego czasu dla Putina im wyższe są europejskie ceny ropy i gazu, tym lepiej.

Wojna na Ukrainie. Militarne niepowodzenia Rosji we wschodniej Ukrainie prawdopodobnie zintensyfikują odwetowe ograniczenia europejskich dostaw energii. Niedobory zbóż i nawozów nie zostaną rozwiązane w dającej się przewidzieć przyszłości, a dostawy z Odessy prawdopodobnie zostaną wstrzymane. Podczas gdy zachodnie doniesienia prasowe sugerują, że Ukraina odzyskuje terytorium, wydaje się, że robi postępy w słabo bronionych obszarach wzdłuż 1000-milowej granicy. W każdym razie sezon kampanii na ziemi nie może trwać długo, zanim późne jesienne deszcze i śnieg zamienią pola bitew w błotniste bagna. Wojna przerodzi się w impas, a armie okopują się jak te nad Sommą. Jest mało prawdopodobne, aby istniała jakakolwiek ulga ekonomiczna dla "nieprzyjaznych" Rosji z obecnych sukcesów militarnych przeciwko rosyjskim wojskom.

Geopolityka. Geopolitycznym celem Rosji jest stworzenie wraz z Chinami nowej azjatyckiej potęgi. Ropa i gaz są mocno dyskontowane dla innych podróżnych, co daje im przewagę ekonomiczną nad "nieprzyjaznymi" Rosji. Nawet Saudyjczycy zdają sobie sprawę, że ich przyszłość nie jest z nienawidzącymi paliw kopalnych Europejczykami, ale z innymi Azjatami, Afrykanami i Mieszkańcami Ameryki Południowej, takimi jak Brazylia. Zachodnie mocarstwa stoją w obliczu względnego załamania gospodarczego, co z pewnością zachęci rządy w obozie azjatyckim do likwidacji ich amerykańskich, brytyjskich i unijnych obligacji rządowych i posiadanych walut. Przy znacznym zadłużeniu i saldach walutowych w Azji, które mają tendencję do likwidacji, negatywne konsekwencje dla zachodnich rynków finansowych i ich walut jeszcze się nie zmaterializowały.

Niestabilność finansowa strefy euro. Dopóki NATO nie pójdzie na wystarczający kompromis (tj. Amerykanie wycofają się ze spraw europejskich i nie usuną swoich rakiet), Europa nie może oczekiwać żadnej pomocy ze strony Rosji. Niemiecka gospodarka już teraz znajduje się na skraju załamania. Jest to potęga UE: w obliczu gwałtownego upadku Niemiec pojawiają się różnego rodzaju kwestie – przyszłość banków, przyszłość systemu rozliczeniowego TARGET2 euro, przyszłość samego euro. EBC i cały system euro mogą zareagować jedynie dostarczając nieograniczone ilości inflacyjnego finansowania w celu zachowania systemu euro: jest to ważniejsze dla EBC niż zachowanie wartości euro na giełdach zagranicznych.

Rosnące stopy procentowe. Stopy procentowe rosną obecnie, napędzane nie przez banki centralne, które są zdeterminowane, aby oprzeć się trendowi, ale przez kontraktowanie kredytu. Spadająca siła nabywcza dolara i innych głównych walut zachodnich dopiero zaczyna przyspieszać, zapewniając uderzenie kupujących na rynkach obligacji i znacznie wyższe rentowności. Początkowo marże kredytów bankowych mogą na tym skorzystać, ale kredyty zagrożone będą szybko rosły. Rynek repo o wartości 9 bilionów euro zacznie się rozwijać, tworząc kryzys płynności dla banków, które są od niego zależne, aby utrzymać integralność bilansu. Banki centralne zostaną wezwane do zapewnienia, że w tym trudnym środowisku operacyjnym nie dojdzie do upadłości banków.

Pogorszenie koniunktury kredytowej banków. Stoimy w obliczu cyklicznego pogorszenia koniunktury w kredytach banków komercyjnych. Dowodów na to, że się zaczęła, jest coraz więcej. Kiedy kredyty bankowe w gospodarce kurczą się, zawsze prowadzi to do kryzysu finansowego i gospodarczego, proporcjonalnego do ekspansji, która go poprzedziła. To będzie cud, jeśli to pogorszenie koniunktury nie doprowadzi do upadku jednego lub więcej głównych banków, a efekt domina prawie na pewno nastąpi. Najbardziej lewarowane banki znajdują się w strefie euro, która boryka się z dodatkowymi problemami wojowniczej Rosji na froncie wschodnim, oraz w Japonii. Banki te mogą być zmuszone do ratowania, co doprowadzi do dalszej ekspansji waluty banku centralnego i wprowadzenia gwarancji kredytowych banków, aby utrzymać korporacje zombie przed bankructwem, tym razem pod wspólnym kierownictwem zarówno banków centralnych, jak i ich rządów.

Spadające wartości aktywów finansowych. Rosnące stopy procentowe i rentowności obligacji podważą wszystkie wartości aktywów finansowych. Nie tylko zaszkodzi to zaufaniu gospodarczemu, ale banki będą zmuszone do likwidacji aktywów finansowych utrzymywanych jako zabezpieczenie przed pożyczkami. Zwiększy to presję na banki, aby zmniejszały sumy bilansowe, póki tylko mogą, a w konsekwencji wartości rynków finansowych będą bardziej spadać, podważając zaufanie gospodarcze. Niewątpliwie partykularne interesy będą walczyć o wznowienie polityki inflacyjnej i tłumienie stóp procentowych w dążeniu do utrzymania wartości aktywów, szczególnie w USA, które stały się nadmiernie zależne od zaufania inwestorów do rynków finansowych.

Spadek PKB. Ponieważ transakcje składające się na PKB są w całości finansowane z kredytu bankowego, kurczenie się kredytów bankowych doprowadzi do spadku nominalnego PKB. Kierując się interwencjonistyczną polityką gospodarczą, w desperacji rządy z pewnością spróbują stymulować ożywienie poprzez zwiększenie wydatków w czasie malejących dochodów podatkowych. Koszt zaciągniętego dodatkowego długu wzrośnie, nie tylko ze względu na związane z tym ilości, ale także dlatego, że wyższe stopy procentowe i niepowodzenia aukcji będą tłem dla tego, co sprowadza się do globalnej pułapki zadłużenia, z której nie można uciec.

Podsumowując dotychczasowe; ponieważ covid jest jednorazowym kryzysem gospodarczym wymagającym zwiększenia wydatków deficytowych ze strony rządów, obecnie widzimy drugi jednorazowy kryzys skoncentrowany na subsydiowaniu energii i żywności. W ślad za tym pójdą dalsze i rosnące zapotrzebowanie na finansowanie inflacyjne, jak pokrótce wymieniono w powyższych podpunktach. Próby zapobieżenia kurczeniu się zachodnich gospodarek, strajki nabywców na rynkach obligacji, wraz z załamaniem się kredytów bankowych będą prawdopodobnie zamachem stanu dla walut fiducjarnych.

To, w jaki sposób deprecjacja waluty w przeciwieństwie do kontraktowania kredytu bankowego prowadzi do ostatecznego załamania siły nabywczej waluty fiducjarnej, musi być naszym następnym tematem.

Względne konsekwencje inflacji walutowej i kredytowej

Przeprowadzono niewielką lub żadną analizę teoretyczną różnych skutków dla cen zwiększonej ilości kredytu bankowego i waluty. Ten pierwszy jest zasadniczo cykliczny, podczas gdy w reżimach walut fiducjarnych wzrost ilości waluty jest ciągły z silną tendencją do przyspieszania.

Obserwacja obecnej sytuacji, oparta na konsekwencjach rosnących perspektyw stóp procentowych, wraz z danymi statystycznymi z historii cykli kredytowych banków, wskazują na okresowy i poważny skurczenie się kredytów bankowych, które dopiero teraz staje się widoczne. Przy innych rzeczach, które są równe, kontraktowanie kredytu bankowego prawdopodobnie wywrze presję na obniżenie cen. Możemy się spodziewać, że kurczący się kredyt bankowy zostanie zastąpiony ekspansją kredytową banku centralnego. Ponieważ będą one działać w opozycji, musimy ocenić, jak ważna może być presja deflacyjna ze strony cyklu kredytowego banków w stosunku do presji inflacyjnej wynikającej z rosnących ilości kredytów pochodzących z banku centralnego, emitowanych w celu sfinansowania rosnących deficytów rządowych.

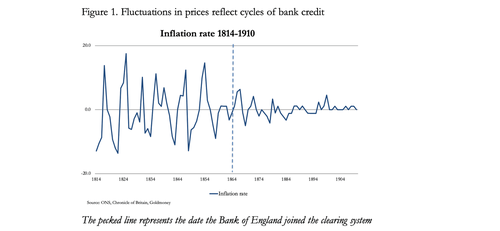

Po pierwsze, musimy oddzielić wpływ na ceny od wahań kredytu w bankach komercyjnych. Zgodnie z brytyjskim standardem złotych monet, który trwał od 1817 do 1914 roku, cykl ekspansji i kurczenia się kredytów bankowych jest widoczny w wpływie na stopę inflacji cen hurtowych, jak pokazano na rysunku 1.

Okresowość cyklu była niezwykle stała, średnio dziesięcioletnia, stała, która pozostaje widoczna do dziś. Dziobana linia oznacza datę przystąpienia Banku Anglii do systemu rozliczeń banków komercyjnych, którego znaczenie omówiono poniżej. Ceny hurtowe są bardziej bezpośrednim odzwierciedleniem cykli kredytów bankowych niż cen konsumpcyjnych, na które w czasach bardzo małej ilości kredytów konsumenckich cykle kredytów bankowych miały mniejszy wpływ. Co więcej, statystyki reprezentujące ogólny poziom cen konsumpcyjnych nie były powszechnie dostępne przed 1930 rokiem, a statystyki cen konsumpcyjnych przed pierwszą wojną światową są tylko domysłami.

Wahania między ekspansją kredytową a kurczeniem się wpłynęły na ceny hurtowe zgodnie z ilościową teorią pieniądza Davida Ricardo, na której opiera się współczesna teoria monetarna. Oznacza to, że wzrost kredytów bankowych prowadzi do wyższych cen i spadku do niższych cen. Ważność teorii ilości Ricardo wynikała z podstawowej stabilności zapewnionej funtowi szterlingowi przez standard wymiany złotych monet wprowadzony w 1817 roku. Pozwala nam to powiązać zmiany poziomu cen ze zmianami poziomu kredytu bankowego. Co więcej, potrzebna jest niewielka wiedza na temat historii bankowości, aby zrozumieć, dlaczego wahania inflacyjne / deflacyjne zmniejszyły się po 1864 roku.

Przed 1844 r. bankowość łączyła handel kredytem i emisją banknotów przed przyznaniem bankom monopolu na emisję banknotów na mocy ustawy o karcie bankowej z 1844 r. Banknoty w obiegu odzwierciedlały wyższe ryzyko kontrahenta przed 1844 r., co niewątpliwie przyczyniło się do mniejszej stabilności cen niż po ustawie, kiedy banknoty stały się bezpośrednim zobowiązaniem Banku Anglii.

W 1864 roku Bank Anglii został przyjęty do systemu rozliczeniowego utworzonego przez banki komercyjne, a używanie banknotów i monet w systemie rozliczeniowym całkowicie ustało. Przed tą datą różnice między bankami komercyjnymi a bankiem były rozliczane w banknotach Banku Anglii, co wymagało od każdego banku posiadania znacznych ilości banknotów pod ręką. To, że wpływ wahań kredytów bankowych na stopę inflacji cen hurtowych uległ zmniejszeniu, można przypisać poprawie całego systemu bankowego, w szczególności ewolucji scentralizowanego rozliczania nierównowag kredytowych.

Możemy zatem powiązać efekt cenowy cykli kredytu bankowego z wydajnością bankowych systemów rozliczeń kredytowych, szczególnie po 1864 r. Dzięki stabilności zapewnianej przez standard wymiany złotych monet, stopy procentowe mierzone niedatowanym długiem publicznym spadły z około 5% w 1815 r. (gdzie nie był on wyższy przez prawo do 1833 r.) do poniżej 3% w 1880 r. Poprawa efektywności tworzenia i dystrybucji kredytów przyczyniła się do obniżenia tej miary odsetek w czasie.

Z austriackiej teorii cyklu koniunkturalnego wynika również, że wzrosty i spadki kredytu bankowego były bezpośrednio związane z boomami i kryzysami gospodarczymi. Nie zmniejszyły się one po ustawie o karcie bankowej, co można wywnioskować z niższej zmienności cen hurtowych, która nastąpiła po niej, szczególnie po 1864 r. Daleko od tego: Overend Gurney upadł w 1866 roku, a kryzys Barings był w 1890 roku. Kryzysy kredytowe zamiast mieć charakter ekonomiczny, stały się bardziej finansowe.

Po panice z 1873 roku długa depresja doprowadziła do ogólnoświatowego spadku cen surowców, który trwał piętnaście lat. Po wyjściu z kryzysu Overend Gurneya, w Wielkiej Brytanii było to spowodowane odwróceniem nadmiernych spekulacji finansowanych przez ekspansję kredytową banków – fazę załamania klasycznego cyklu kredytowego banków. Ale gospodarka Wielkiej Brytanii była mniej dotknięta niż gospodarka innych krajów, a jej gospodarka po prostu stagnowała, a przemysł ciężki ucierpiał głównie. Podczas gdy brytyjskie ceny hurtowe spadły o około 15% do 1895 r., Kryzys w innych miejscach był gorszy.

Ale wyciągnięta lekcja jest taka, że inflacyjne konsekwencje kredytu bankowego są w pewnym stopniu związane z wydajnością systemu bankowego. A przy nowoczesnych technologiach i rynkach pieniężnych wpływ cenowy cyklu kredytowego sam w sobie jest mniej znaczący w porównaniu z innymi czynnikami.

Konsekwencje zastąpienia standardu złota przez fiat

Na rys. 1 należy również zauważyć, że długoterminowy średni poziom cen hurtowych pozostał niezwykle stabilny pomimo wszystkich cyklicznych wahań inflacji i deflacji. Było to spowodowane standardem złotych monet uchwalonym w 1817 r., W którym standard pieniężny został ustanowiony przez prawo jako złoty suweren, który miał być swobodnie dostępny w zamian za banknoty i kredyt bankowy. Wszystkie dalsze emisje banknotów przez Bank Anglii musiały być zabezpieczone złotem w ustawie o karcie bankowej z 1844 roku. A po przystąpieniu Banku Anglii do systemu rozliczeniowego ceny hurtowe wykazały niezwykły stopień stabilności, pomimo ekonomicznych konsekwencji cyklu kredytów bankowych.

Zauważyliśmy, jak zmiany poziomu kredytów bankowych wpływają na ceny hurtowe; teraz musimy zwrócić uwagę na stabilizujący efekt standardu wymiany złotych monet.

Ludność dokonująca transakcji wiedziała, że w każdej chwili może uzyskać dostęp do prawdziwych pieniędzy, czyli złota, w zamian za kredyt. Dopóki tak było, stosunek płynności osobistej do zakupionych dóbr pozostawał stabilny. Aby zrozumieć, dlaczego stosunek ten ma znaczenie, wyobraźmy sobie sytuację, w której ogół społeczeństwa decyduje się z tego czy innego powodu wstrzymać część swoich wydatków i zachować wyższe salda kredytów w postaci banknotów i depozytów bankowych. Ogólny poziom cen musi spaść. I odwrotnie, jeśli ogół społeczeństwa wspólnie zdecyduje się obniżyć poziom kredytu na rzecz zakupów, ceny towarów wzrosną.

Punktem dotyczącym standardu złota nie jest to, że złoto krąży jako środek wymiany: daleko od tego, jest gromadzone w większych lub mniejszych ilościach. Prawie nigdy nie jest wydawany. Zgodnie z efektywnym standardem, złoto jest swobodnie wymienialne na żądanie z form kredytu o stałej stopie procentowej. Standard wymiany złotych monet zapewnił podstawową stabilność siły nabywczej banknotów i kredytu depozytowego, z którego w przeciwnym razie by się nie cieszyli.

W ten sposób wyjaśnia się związek między złotem a formami kredytu jako środkami cyrkulacji. Musimy teraz przejść do sytuacji walut fiducjarnych, gdzie złoto nie jest dostępne w zamian za kredyt na żądanie. Waluta i kredyt tracą swoją kotwicę i musimy przewidzieć ludzkie działania w tych okolicznościach. Nie zajmujemy się już tylko wahaniami poziomu kredytów bankowych, ale także zmianą postrzegania siły nabywczej banknotów emitowanych przez banki centralne. Należy zauważyć, że wszystkie przypadki załamania siły nabywczej środków wymiany były wynikiem odrzucenia przez społeczeństwo walut fiducjarnych poprzez zminimalizowanie ich ekspozycji na nie.

Dlatego możemy łatwo zrozumieć konsekwencje całkowitego odrzucenia waluty przez ogół społeczeństwa, woląc trzymać towary zamiast kredytu, potrzebne lub nie. Siła nabywcza waluty zmniejsza się do zera, co pokazało dziś wiele walut, którym brakuje wiarygodności publicznej. Zimbabwe, Kuba, Liban, Turcja, Birma, Wenezuela itp. Lista staje się obszerna.

Nie ma to nic wspólnego bezpośrednio ze zmianami w ilościach waluty i kredytu, które mogą się różnić niezależnie od siły nabywczej waluty fiducjarnej. Widzieliśmy, że rozszerzanie i zawieranie kredytów bankowych ma wpływ na cenę, ale samo w sobie koryguje się z powrotem do normy. Ale jeśli tą normą nie jest złoto, ale waluta fiducjarna, możemy spodziewać się innego wyniku.

Zrozumienie tego ma fundamentalne znaczenie, szczególnie w sytuacji, w jakiej mamy dziś do czynienia, kiedy możemy oczekiwać, że kredyt banków komercyjnych, kurczący się PKB, zostanie zastąpiony kredytem banku centralnego. Dlaczego więc kredyt bankowy imploduje, zabierając ze sobą PKB?

Banki komercyjne na całym świecie są tak samo wysoko lewarowane w swoich stosunkach aktywów bilansowych do kapitału własnego, jak nigdy dotąd. Podczas gdy organy regulacyjne koncentrują się na płynności bilansu, dyrektorzy banków są odpowiedzialni przed swoimi akcjonariuszami. W warunkach wysokiej inflacji konsumenckiej, a tym samym rosnących stóp procentowych, wiedzą, że duża część ich kredytów ulegnie pogorszeniu. A tam, gdzie pożyczyli kredyt na działalność finansową i spekulację, wartość zabezpieczenia tych pożyczek również spadnie. Nie ma wątpliwości, że aby chronić swoich akcjonariuszy, bankierzy ograniczą swoje portfele kredytowe dla przedsiębiorstw sektora prywatnego w jak największym stopniu i ograniczą swoje pożyczki dla podmiotów państwowych do krótkich terminów zapadalności, takich jak bony skarbowe.

Prawie każda transakcja zarejestrowana w nominalnym PKB jest opłacana przelewami depozytowymi między rachunkami bankowymi. Poziom depozytów bankowych jest odpowiednikiem kredytów bankowych. Kredyty bankowe dopiero zaczynają się kurczyć, o czym świadczy ekspansja szerokiej podaży pieniądza. Podobnie jak PKB.

Komentatorzy prawie zawsze pomijają znaczenie walutowej strony transakcji, mówiąc zamiast o recesji, jakby była to kwestia konsumentów lub przedsiębiorstw napędzających spadek aktywności gospodarczej. To poważny błąd. To banki wycofujące kredyty z gospodarki napędzają to wszystko, a poziom nominalnego PKB jest bezpośrednim odzwierciedleniem kredytu bankowego wykorzystywanego do kwalifikowania transakcji. Obecnie banki komercyjne na całym świecie są na skraju wycofania większej ilości kredytów z działalności gospodarczej niż od początku 1930 roku.

Wiemy z naszej analizy po 1864 roku, że Wielka Brytania spodziewała się negatywnego efektu cenowego skurczenia się kredytu bankowego, ale w tym czasie efekt cenowy kontraktowania kredytu bankowego nie był wielkim problemem dla cen hurtowych, co miało znacznie większe konsekwencje dla działalności spekulacyjnej na rynkach finansowych. Dzisiaj banki wydają się powoli wycofywać kredyty konsumenckie, być może pod zgubnym wpływem ich banku centralnego. Zamiast tego wycofują kredyty od przedsiębiorstw, zwłaszcza małych i średnich przedsiębiorstw, które stanowią 80% pareto każdej gospodarki. A wsparcie państwa dla przedsiębiorstw borykających się z wyższymi kosztami energii wcale tego nie zmieni. Samo kurczenie się kredytów bankowych wydaje się mało prawdopodobne, aby miało znaczący negatywny wpływ na ceny (tj. prowadziło do ich spadku), ponieważ prowadzi bardziej do ograniczenia podażowej strony gospodarki niż konsumpcji.

Przy obecnej polityce gospodarczej i monetarnej spadający PKB z powodu kurczącego się kredytu bankowego zostanie zastąpiony walutą banku centralnego w takiej czy innej formie. Ze swoich magicznych drzew pieniężnych banki centralne muszą pozyskiwać walutę i kredyty dla swoich rządów, aby wstrzyknąć je do swoich gospodarek. Będziemy świadkami mniej destabilizujących kredytów banków komercyjnych w odniesieniu do cen zastępowanych przez bardziej destabilizujące kredyty banku centralnego, zwłaszcza gdy społeczeństwo nie widzi końca jego ekspansji.

Jest to kredyt emitowany przez bank centralny, a nie pochodzący z banków komercyjnych, który jest oceniany przez społeczeństwo. A kiedy społeczeństwo przyjmuje ogólny pogląd, że należy go zredukować do jak najmniejszego poziomu, kupując towary tylko po to, aby się go pozbyć, wtedy wzrost cen przyspiesza, a jego siła nabywcza załamuje się, niezależnie od zmian ilości w obiegu.

Brak komentarzy:

Prześlij komentarz