In Deep Ship: co tak naprawdę napędza kryzys w łańcuchu dostaw

ZeroHedge.com

Michael Every i Matteo Iagatti z Rabobank

Streszczenie

Nie można zignorować obecnego kryzysu żeglugowego i jego wpływu na globalne łańcuchy dostaw

Powszechnie uważa się, że to wszystko jest wynikiem Covid-19. Jednak chociaż Covid odegrał kluczową rolę, jest tylko częścią znacznie większego, wzajemnie powiązanego zestawu problemów

Ten raport analizuje obecną dynamikę rynku żeglugowego; przeoczył problemy strukturalne „Zbyt duży, aby płynąć”; wrzące tsunami polityczne jako reakcja; możliwe góry lodowe zimnej wojny przed nami; i „statek rzeczy przyszłych”, jeśli morska przeszłość jest przewodnikiem po morskiej przyszłości

Głównym argumentem jest to, że podczas gdy banki centralne i rządy twierdzą, że inflacja jest przejściowa i spadnie po rozwiązaniu wąskich gardeł w łańcuchu dostaw, dynamika wysyłek sugeruje, że są one bliższe systemowego zakorzenienia

Co więcej, zarówno historyczne, jak i obecne trendy w rozwiązywaniu takich problemów sugerują potencjalne zakłócenia na globalnym rynku, co najmniej równe wstrząsom, których już doświadczyliśmy. Wiele portów wpadnie w tę burzę, jeśli tak

Gotowy do wysyłki?

Nie można zignorować obecnego kryzysu żeglugowego i jego wpływu na globalne łańcuchy dostaw i gospodarki.

Firmy borykają się z ogromnymi bólami głowy, gdy podaż wyczerpuje się. Konsumenci widzą gołe półki i rosnące ceny. Rządy nie mają konkretnych rozwiązań – ratować armię? Ekonomiści muszą omówić ekonomię fizyczną, a nie model. Banki centralne nadal zakładają, że to wszystko samo się rozwiąże. A spedytorzy osiągają ogromne zyski.

Gigant Ever Given, który zablokował Kanał Sueski na sześć dni w marcu 2021 r., jest symbolem tych problemów, ale sięgają one znacznie głębiej. W niniejszym raporcie zbadamy problem żeglugi od wybrzeża do wybrzeża i od przeszłości do teraźniejszości w sześciu „kontenerach”:

„Czy wysyłasz mnie?”, szczegółowe omówienie dynamiki rynku i przyczyn podażowo-popytowych rosnących cen przesyłek;

„To Big to Sail”, kluczowy problem strukturalny, który napędza rzeczy;

„Tsunami polityki” nadciągającego sprzeciwu wobec tego, co się dzieje;

„Góry lodowe z czasów zimnej wojny” o grubych geopolitycznych zagrożeniach;

„Statek rzeczy przyszłych?”, pytając, czy morska przeszłość jest potencjalnym przewodnikiem po morskiej przyszłości; oraz

„Czekaj i morze?”, strategiczny przegląd i zakończenie.

Wysyłasz mnie?

Od 2020 r. globalna żegluga jest szalona, z równie szaleńczymi stawkami przewozowymi (rysunek 2); trudności zarówno dla przedsiębiorstw, jak i konsumentów; i zyski przewoźnika kontenerowego.

Czy Covid-19 napędza te zmiany, czy też w grę wchodzą inne czynniki strukturalne i cykliczne? Przyjrzyjmy się.

Jeden z głównych źródeł problemu…

W 2020 r. COVID-19 stał się globalną pandemią i nastąpiły blokady: wszystkie fabryki, restauracje i sklepy zostały zamknięte, co prawie zatrzymało globalny łańcuch dostaw. W tym kontekście przewoźnicy kontenerowi nie widzieli przyszłego popytu i zrobili jedyną rozsądną rzecz: ograniczyli pojemność.

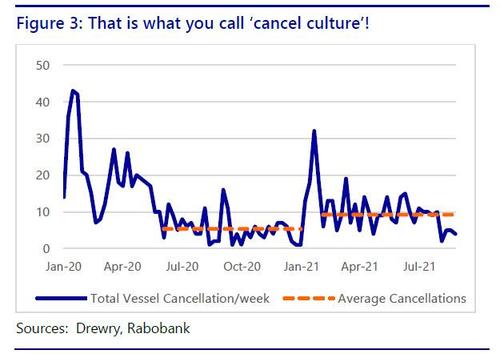

Przemieszczanie na wpół pustych statków na całym świecie nie ma ekonomicznego sensu; jest to kosztowne, zwłaszcza dla sektora działającego przez bardzo długi czas na niewielkich marżach. Konsekwencją były powszechne odwołania statków, które gwałtownie wzrosły w pierwszych miesiącach 2020 r. (wykres 3). Stopniowo więcej linii handlowych i portów było zaangażowanych, ponieważ środki powstrzymujące zostały wprowadzone na całym świecie.

Do drugiej połowy 2020 r. w Chinach zakończyły się działania mające na celu powstrzymanie wirusa, a wiele innych krajów również je złagodziło. Odwoływanie wysyłek nie ustało jednak, po prostu kontynuowało się w wolniejszym tempie. Rzeczywiście, cięcia mocy produkcyjnych nękały łańcuchy dostaw w 2021 r.

Wyłączając szczyty od stycznia do lutego, od marca do września 2021 r. odwołano średnio 9,2 statków tygodniowo, o cztery statki tygodniowo więcej niż w poprzednim okresie pozaszczytowym, od lipca do grudnia 2020 r. (wykres 3).

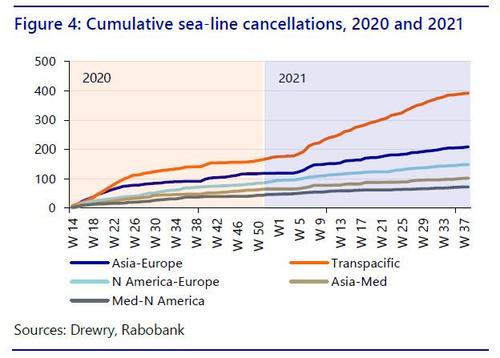

Skumulowane anulowania (rysunek 4) podkreślają problemy. Linie Transpacific (np. Chiny-USA) i Azja-Europa Północna odnotowały największe cięcia przepustowości, ale statki transatlantyckie i śródziemnomorsko-amerykańskie również osiągnęły historyczny poziom odwołań.

Linie transpacyficzne i Azja-Europa stanowią kręgosłup światowego handlu, z których każda stanowi 40% całkowitego handlu kontenerami. Miesięcznie na liniach Transpacific i Azja-Europa przewozi się łącznie ponad 3 miliony TEU (jednostek ekwiwalentnych dwudziestu stóp, standardowa miara ładunków). Z powodu odwołań na początku 2020 r. utracono ponad 10% tej przepustowości.

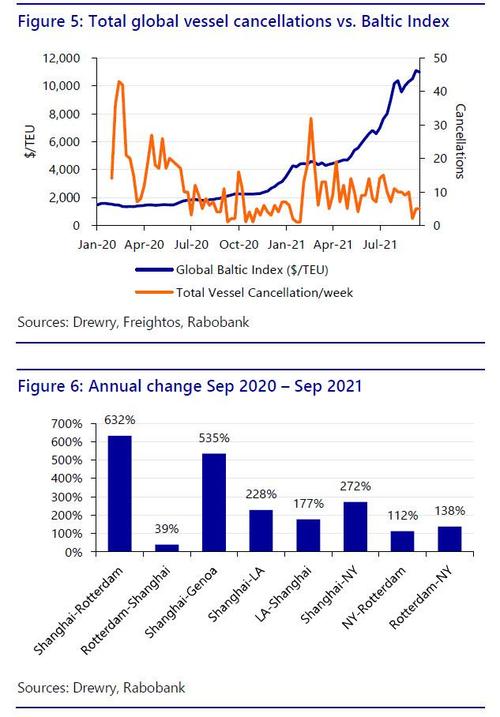

W takim kontekście normalne było oczekiwanie wzrostu stawek kontenerowych. W okresie styczeń-grudzień 2020 r. indeks Global Baltic (światowy punkt odniesienia dla cen pudełek) wzrósł o 115% z 1460 USD do 3140 USD/TEU.

Jednak, jak pokazuje rysunek 2, sytuacja zmieniła się dramatycznie w 2021 roku z różnych powodów.

Jak widać (wykres 5), same odwołania nie mogą wyjaśnić wzrostu cen obserwowanego w Baltic Dry Index — wiodącym międzynarodowym indeksie stawek frachtowych, dostarczającym stawki rynkowe dla 12 globalnych linii handlowych — oraz na kluczowych globalnych szlakach żeglugowych (wykres 6).

Więc co zrobił?

Zamiast tego zidentyfikowaliśmy pięć kluczowych tematów, które podniosły koszty wysyłki, które po kolei zbadamy:

Suez – i co tam się wydarzyło;

Choroba – lub Covid-19 (ponownie);

Struktura – rynku żeglugowego;

Bodziec – najbardziej w USA; oraz

„Utknął” – jak w przeciążeniu logistycznym.

sueski

23 marca 2021 roku gigantyczny statek o pojemności 20 000 TEU, Ever Given, należący do tajwańskiego przewoźnika Evergreen, został zmuszony przez silne wiatry do zaparkowania bokiem w Kanale Sueskim, ostatecznie blokując go. Przez następne sześć dni jedna z podstawowych arterii handlowych między Europą, Zatoką, Afryką Wschodnią, Oceanem Indyjskim i Azją Południowo-Wschodnią została zamknięta dla biznesu.

Podczas gdy świat zdawał sobie sprawę, jak kruche są zglobalizowane łańcuchy dostaw, przewoźnicy i spedytorzy liczyli koszty.

370 statków nie mogło przepłynąć Kanału z ładunkami o wartości około 9,5 mld dolarów. Każde wyobrażalne dobro znajdowało się na tych statkach. Rezultatem było więcej nieprzewidzianych opóźnień, więcej zatorów i oczywiście większa presja na wzrost stawek kontenerowych.

Choroba

Nowe epidemie wariantów COVID-19 Delta w 2020 r.1 wymusiły zamknięcie głównych chińskich portów, takich jak Ningbo i Yantian, powodując opóźnienia i zatory, które odbijały się echem zarówno w regionie, jak i na świecie. Podobne incydenty miały też porty wietnamskie.

Zamknięcia te, choć nie były to decydujące ciosy, przyczyniły się do odebrania zdolności żeglugowej od globalnej sieci, hamując trend ożywienia. Były również sygnałem, jak cienki lód jest, po którym idzie globalny łańcuch dostaw. Rzeczywiście, chińskie i południowo-wschodnioazjatyckie porty nadal ponoszą konsekwencje tych wcześniejszych zamknięć, z rekordowymi kolejkami statków czekających na rozładunek.

Struktura

Gdy szoki zewnętrzne powodują skoki cen, zawsze rozsądnie jest przyjrzeć się strukturze sektora, w którym zakłócenie spowodowało skok cen. To ćwiczenie dostarcza cennych wskazówek, jak może wyglądać „zejście” z kolca.

Co najważniejsze, w sektorze żeglugi konsolidacja i koncentracja osiągnęły poziomy, które osiąga niewiele innych sektorów gospodarki.

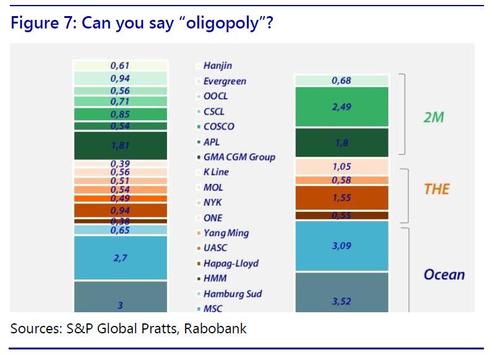

W ciągu ostatnich pięciu lat przewoźnicy kontrolujący 80% globalnej przepustowości stali się bardziej skoncentrowani, przy mniejszej liczbie operatorów o jeszcze większych rozmiarach (rysunek 7). Jest to jednak tylko najbardziej oczywisty element układanki.

Naszym zdaniem prawdziwa zmiana zaczęła się w 2017 roku, kiedy narodziły się trzy główne sojusze kontenerowe (2M, THE i Ocean). Zmieniło to współpracę horyzontalną między liderami rynku żeglugi. Nie ustalają one cen, ale poprzez swoje sieci przepustowość jest współdzielona i planowana wspólnie, w pełni wykorzystując ekonomię skali, która ma decydujące znaczenie dla zyskowności i efektywności kapitałochłonnego biznesu. Marże jednostkowe mogą pozostać niskie, o ile przenosisz duże wolumeny z dużą precyzją i przy możliwie najniższych kosztach.

Aby móc przenieść ogromne wolumeny wymagane przez zglobalizowany i coraz bardziej e-commerce na poziomach wydajności i szybkości wymaganych przez operatorów w górę i w dół łańcuchów dostaw, niewiele było innych opcji niż współpraca i utrzymanie przepływu towarów przy najniższych kosztach możliwe przy najwyższej możliwej prędkości. Na przewoźników nałożono ścisłą dyscyplinę kosztową, która również musiała urosnąć.

Ta strategia opłaciła się więcej niż podczas kryzysu Covid, kiedy spedytorzy wykazali się jasnymi umysłami, skutecznością we wdrażaniu kontroli przepustowości i kluczowym zrozumieniem elementów, które mogliby wykorzystać na swoją korzyść: innymi słowy – jak faktycznie działa kapitalizm.

Przewoźnicy nie decydowali o blokadach lub zamknięciach portów; ale wykorzystali swoją pozycję na globalnym rynku, gdy wybuchła pandemia. W niedawnym raporcie Peter Sands z BIMCO (Baltic and International Maritime Council) ujął to w następujący sposób: „Lata niskich stawek frachtowych skutkujących rygorystycznymi cięciami kosztów przez przewoźników pozostawiły ich w doskonałej pozycji do maksymalizacji zysków teraz, gdy rynek się odwrócił”.

Co najważniejsze, ta struktura rynku pozostanie – na razie. Jest składnikiem systemu globalnego. Przewoźnicy będą nadal wywierać presję i znajdować sposoby na osiągnięcie zysku, ale co najważniejsze, będą bardziej niż pewni, że tym razem to nie tylko oni poniosą koszty przywrócenia równowagi w systemie globalnym.

Krótko mówiąc, obecny rynek pozwala przewoźnikom osiągać historyczne poziomy zysków. Naszym zdaniem to jednak nie koniec historii – jak pokażemy później.

Bodziec

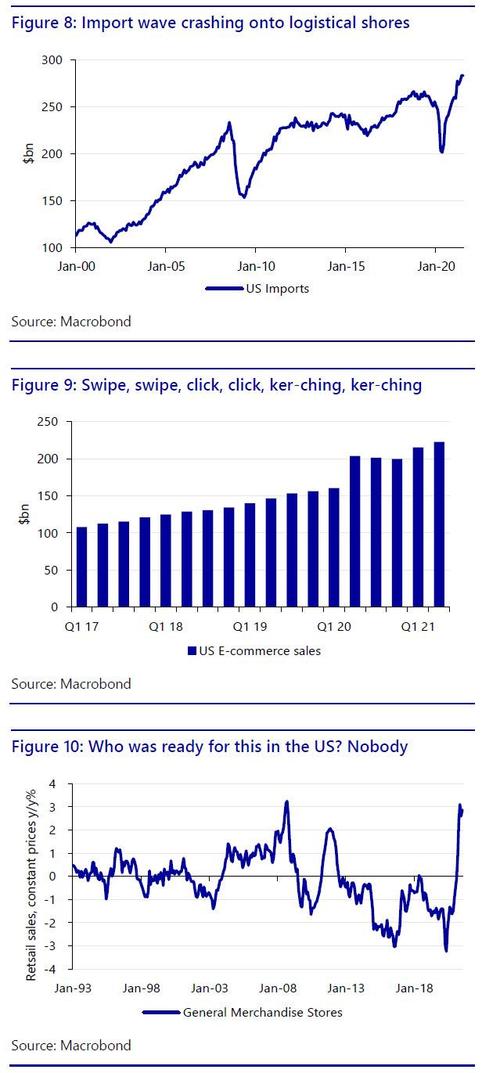

W latach 2020 i 2021 nastąpiły bezprecedensowe wstrząsy gospodarcze wywołane przez Covid-19, a także bezprecedensowe bodźce gospodarcze ze strony niektórych rządów. W szczególności rząd USA wysłał bezpośrednie kontrole stymulacyjne do podatników. Mając niewiele usług, na które można wydać pieniądze, skoncentrowano się na towarach. Stąd popyt konsumentów na niektóre artykuły jest gorący (wykresy 8-10).

Konsekwencje tego gwałtownego wzrostu kupowania siły roboczej, która nadal częściowo trwają w toczących się blokadach, i wobec zaległości w tworzeniu infrastruktury przez dziesięciolecia, były oczywiste: impas logistyczny.

Co więcej, ponieważ Stany Zjednoczone importują duże ilości, a nie eksportują, a ich własna wewnętrzna logistyka jest zakorkowana, doszło do nagromadzenia kontenerów transportowych w Stanach Zjednoczonych i niedoboru w innych krajach. W niektórych przypadkach spedytorzy zrzucają nawet swój ładunek i wracają do Azji puste: to samo odnotowano w Australii.

W tym kontekście Stany Zjednoczone są być może bliskie wprowadzenia dalszych ważnych bodźców fiskalnych, przy czym niewiele z nich jest w stanie zaradzić krótkoterminowym niedoborom infrastruktury/logistyki. Nie trzeba dodawać, że wpływ na żeglugę, jeśli taki bodziec zostanie przepuszczony, może być ogromny.

W związku z tym, podczas gdy banki centralne i rządy nadal upierają się, że inflacja jest przejściowa, dynamika łańcucha dostaw sugeruje, że w rzeczywistości jest ona bliższa systemowego zakorzenienia.

Zablokowany

W normalnych czasach gwałtowny wzrost wydatków konsumenckich byłby bonanzą dla wszystkich: producentów surowców, producentów, przewoźników, spedytorów i sprzedawców detalicznych. W czasach Covida jest to śmiertelny cios dla globalnych łańcuchów dostaw.

Ze względu na niewłaściwą globalną zdolność przewozową, duże wolumeny eksportowe nie mogą być wystarczająco szybko przemieszczane, towary pośrednie nie mogą dotrzeć na czas do przetwórców, a wszyscy walczą o miejsce kontenerowe na dostępnych statkach.

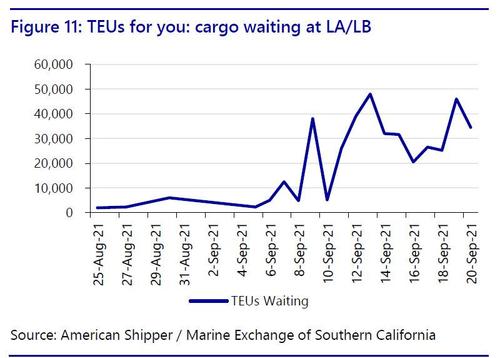

Porty nie są w stanie obsłużyć przepustowości, biorąc pod uwagę zaległości kontenerów, które wciąż czekają na wysłanie w głąb lądu lub załadunek na opóźnioną łódź. Nie przypadkiem zagęszczenie ruchu osiągnęło rekordowe szczyty w tym samym czasie w Los Angeles – Long Beach (LALB), a także w głównych portach w Chinach, dwóch głównych biegunach handlu transpacyficznego.

Oczywiście LALB nie może poradzić sobie z gwałtownym wzrostem importu, kolejka przybyszów rośnie z dnia na dzień (rysunek 11). Obecnie planuje się przejście do pracy 24/7. Jednak krytycy zauważają, że wszystko to wystarczyłoby do przeniesienia kontenerów ze statków do innych, już zalegających obszarów portu, potencjalnie jeszcze bardziej zmniejszając wydajność.

Tymczasem w Szanghaju i Ningbo w momencie pisania tego tekstu czekały na rozładunek 154 statki. Przerwy w dostawie prądu, w wyniku których chińskie fabryki działają tylko przez 3-4 dni w tygodniu w wielu lokalizacjach, sugerują spowolnienie tempa gromadzenia towarów w portach, ale także oznaczają zakłócenia, niedobory i opóźnienia w załadunku, co nadal ogólnie pogarsza problemy. Wyobraź sobie amerykańskie bodźce na dużą skalę w połączeniu ze spadkiem podaży!

Ogólnie rzecz biorąc, „endemiczne przeciążenie” jest idealną definicją stanu globalnego rynku żeglugowego. Wynika to z wielu czynników: odwołań statków i kontroli przepustowości; Covid; gwałtowne wzrosty popytu w niektórych branżach; brak równowagi w dystrybucji kontenerów; regularne zakłócenia w kluczowych arteriach i portach; zaległości i rosnące wolumeny nie mogą być załatwione w tym samym czasie, a wszystko to powoduje wykładniczo wzmacniający efekt.

Epicentrum znajduje się na Pacyfiku, ale problem ma charakter globalny. Obecnie 10% globalnej pojemności kontenerów czeka na wyładunek na statek na kotwicy poza portem. Rozwiązania trzeba znaleźć szybko – ale czy mogą być?

Sytuacja Transpacific jest szczególnie delikatna, co wynika z dużej liczby odwołań, trwających zakłóceń i największego wzrostu popytu w gospodarce światowej. Jednak ta idealna recepta na katastrofę ma również wpływ na linie Azja–Europa, gdzie podwyżki stawek przewozowych również nie wykazują oznak spowolnienia.

…i odklejone?

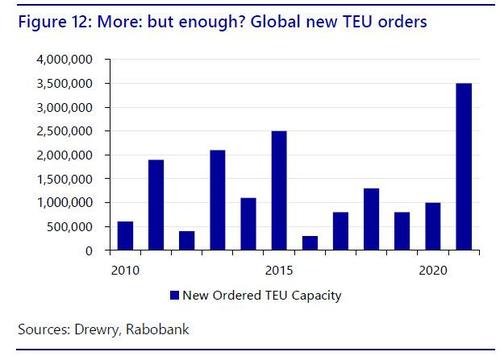

Logicznie rzecz biorąc, żegluga wydaje się najlepiej przygotowana do wyjścia z tej sytuacji poprzez zwiększenie pojemności statków. Rzeczywiście, zamówienia na nowe statki wzrosły w 2021 r., aw nadchodzących latach pojawi się 2,5 mln TEU (wykres 12). Jednak nie dotrze to przez jakiś czas i może nie spowodować znacznego obniżenia cen wysyłki, gdy to nastąpi.

Rzeczywiście, przemysł – który historycznie działa na niewielkich marżach i doświadczył wielu cykli boomów i załamań – zna aż za dobrze stare greckie powiedzenie: „98 statków, 101 ładunków, zysk; 101 statków, 98 ładunków, katastrofa”. Będą chcieli zachować jak najwięcej obecnej rentowności, co ułatwia skoncentrowana „Wielka trójka”.

Co ciekawe, w niedawnym artykule podkreślono: „Właściciele statków i finansiści powinni unikać tonięcia pieniędzy w nowych kontenerowcach pomimo globalnego kryzysu, ponieważ według znawców branży rekordowe zamówienia podniosły ceny”.

To prawda, że CMA CGM właśnie zamroziło stawki spotowe wysyłki do lutego 2022 r., dołączając do Hapag-Lloyd. Jednak w obu przypadkach nowy implikowany benchmark polega na zamrożeniu cen na poziomie, który kiedyś był nie do pomyślenia – a nie na spadkach cen.

Podsumowując, ceny żeglugi są prawdopodobnie bardzo wysokie ze względów strukturalnych i prawdopodobnie utrzymają się na wysokim poziomie – jeśli te struktury się nie zmienią. Na którym musimy nawet przyjrzeć się strukturze samych statków.

Zbyt duży, by żeglować

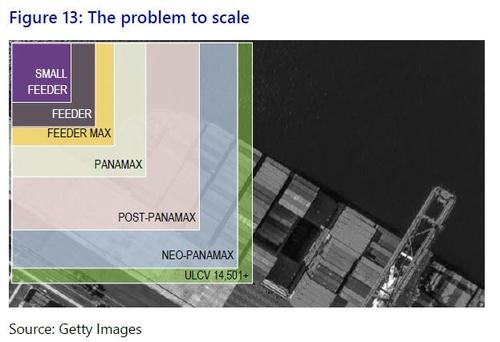

Wysyłka, podobnie jak wiele innych, stała się z biegiem lat znacznie większa. Małe statki dowozowe do 1000 TEU są przyćmione przez największe ultraduże statki kontenerowe (ULCV), które zaczynają się od 14 501 TEUS i są większe niż lotniskowce Marynarki Wojennej USA.

Oczywiście jest powód tego gigantyzmu: ekonomia skali. To rozsądny argument. To samo zostało jednak powiedziane w innych branżach, gdzie bolesne doświadczenia po fakcie pokazały, że taka komercyjna logika nie jest najlepszym szablonem stabilności systemu. W bankowości jesteśmy świadomi zjawiska i niebezpieczeństwa „zbyt dużych, by upaść”. W żegludze, ULCV i związane z nimi wzorce branżowe mogą być postrzegane jako reprezentujące „zbyt duże, by płynąć”.

W końcu, poza oczywistym incydentem z Ever Give na początku roku, istnieje wiele wad:

ULVC nie mogą zmieścić się przez Kanał Panamski;

Nie wszystkie porty obsługują ULCV;

Są powolni na morzu;

Wolno się ładują i rozładowują;

Wymagają bardziej złożonego rozmieszczenia / obsługi ładunku;

Zmuszają przewoźników do maksymalizacji wydajności w celu pokrycia kosztów;

Zmuszają całą logistykę śródlądową do dostosowania się do ich skali;

Wymuszają globalny model handlu typu „hub-and-sposs”; oraz

Są one podatne na wypadki lub zakłócenia, tj. zostały zaprojektowane dla całkowicie pokojowego środowiska żeglugowego w czasie rosnących napięć geopolitycznych (do których wrócimy później).

Krótko mówiąc, obecne modele handlu typu hub-and-spokes ULCV są antytezą zwinne, rozproszone, elastyczne, odporne systemu i faktycznie pomagają tworzyć i zaostrzać kaskadowe awarie łańcucha dostaw, których obecnie doświadczamy.

Jednak nie mamy globalnego regulatora żeglugi, który nakazywałby spedytorom zmianę ich praktyk handlowych!

W szczególności budowa ULVC wymaga czasu, a pojemność stoczni jest bardziej ograniczona.

Jak pokazano, problemem jest nie tyle brak ULCV, ale ograniczona przepustowość od portów. Oznacza to, że musimy rozbudowywać porty, co jest procesem znacznie wolniejszym i trudniejszym niż dodawanie nowych kontenerów lub statków, biorąc pod uwagę ograniczenia geograficzne oraz warstwy lokalnego i międzynarodowego planowania i polityki związane z takimi zmianami. Istnieje również potrzeba dopasowania magazynów, dróg, ciężarówek, kierowców ciężarówek, kolei i magazynów detalicznych itp. Jak już dzisiaj widzimy, samo znalezienie truckerów jest już ogromnym problemem w wielu gospodarkach.

Tymczasem każdy incydent, który ma wpływ na port ULCV – blokada Covid, zdarzenie pogodowe, przerwy w dostawie prądu lub działanie fizyczne – nasila pętle sprzężenia zwrotnego zakłóceń w łańcuchu dostaw bardziej niż jakikolwiek jeden lub kilka mniejszych portów obsługujących mniejsze statki dostawcze zrobiłby.

Dlaczego więc się nie dostosowujemy? Myślenie ekonomiczne, częściowo podyktowane potrzebą przetrwania w trudnej branży; ogromne zatopione koszty; i równie ogromne interesy osobiste – które możemy wspólnie nazwać „Zbyt dużymi, by płynąć”. Oczywiście niektóre strony nie chcą przejść na sprawniejszy, mniej skoncentrowany, szerzej rozpowszechniony, wytwarzany lokalnie, bardziej odporny system łańcucha dostaw – z mniejszymi korzyściami skali – podczas gdy niektóre

zrobić: i jest to ostatecznie patowa sytuacja polityczna.

Co najważniejsze, nikt nie dokona tak bardzo potrzebnych nowych inwestycji w logistykę morską, dopóki nie dowie się, jak wygląda przyszła mapa globalnej produkcji. Po Covidie, czy nadal produkujemy większość rzeczy w Chinach, czy wrócimy do USA, UE i Japonii – lub Indii itd.? Czy odbudowujemy się lepiej? Gdzie?

Rozwiązanie tego pomoże rozwiązać nasze problemy z wysyłką: ale oczywiście spowoduje to powstanie wielu nowych.

Fala przypływu polityki

Czy w tym kontekście nie jest zaskoczeniem, że tsunami polityki może wkrótce ogarnąć światową żeglugę?

W lipcu prezydent USA Biden wprowadził rozporządzenie wykonawcze 14036 „Promowanie konkurencji w gospodarce amerykańskiej”. Stwarza to inicjatywy dla agencji federalnych w celu ustalenia zasad dotyczących konsolidacji korporacyjnej i zmniejszonej konkurencji – w tym żeglugi. Jak na ironię, Stany Zjednoczone przez dziesięciolecia zachęcały do „zbyt dużych, by żeglować”, ale odwracają się zarówno realne, jak i polityczne losy.

Rzeczywiście, w sierpniu w Kongresie wprowadzono ponadpartyjną ustawę – „The Ocean Shipping Reform Act of 2021” – która proponuje radykalne zmiany:

Ustanowienie wzajemnego handlu w celu promowania eksportu z USA w ramach misji Federalnej Komisji Morskiej (FMC);

Wymagać od przewoźników oceanicznych przestrzegania minimalnych standardów usług, które odpowiadają interesowi publicznemu, odzwierciedlając najlepsze praktyki w światowej branży żeglugowej;

Wymagaj od przewoźników oceanicznych lub operatorów terminali morskich zaświadczenia, że wszelkie spóźnione opłaty – znane w żargonie morskim jako opłaty za „zatrzymanie i przestój” – są zgodne z przepisami federalnymi lub są karane;

Potencjalnie wyeliminować opłaty „przestojowe” dla importerów;

Zakazać przewoźnikom oceanicznym nieuzasadnionego zmniejszania możliwości eksportu z USA, zgodnie z ustaleniami FMC w nowych wymaganych przepisach;

Wymagać od przewoźników oceanicznych, aby w każdym kwartale kalendarzowym zgłaszali do FMC łączny tonaż importowy/eksportowy oraz TEU (załadowane/puste) na statek dokonujący portu w USA; oraz

Upoważnia FMC do samodzielnego wszczynania dochodzeń w sprawie praktyk biznesowych wspólnych przewoźników oceanicznych i stosowania, w stosownych przypadkach, środków egzekucyjnych.

Promowanie wzajemnego handlu w USA albo drastycznie spowolniłoby globalne przepływy handlowe, albo wymusiłoby większą produkcję towarów w USA. Chociaż pomogłoby to rozwiązać problem globalnej nierównowagi kontenerów, zakłóciłoby również równowagę naszej architektury gospodarczej i finansowej. Ukaranie przewoźników, którzy odmawiają odbioru towarów z USA, również wstrząsnęłoby wieloma łodziami.

Co więcej, zmuszanie przewoźników do ponoszenia kosztów przestoju w ogromnym stopniu zmieniłoby dynamikę rynku żeglugowego. W tej chwili zyski z plątaniny żeglugi spoczywają na przewoźnikach i portach, a rosnące koszty na importerach: USA chcą odwrócić ten status quo.

Chociaż światowi przewoźnicy i porty w USA wyraźnie mówią, że ta ustawa jest „skazana na niepowodzenie” i będzie promować „wyścig protekcjonistyczny na dno”, jest ona ponadpartyjna i została poparta przez wiele amerykańskich organizacji, producentów rolnych i sprzedawców detalicznych.

Podobnie reagują nawet mniejsi globalni gracze. Na przykład Tajlandia rozważa ponowne uruchomienie krajowego przewoźnika żeglugowego, aby wesprzeć swój wzrost gospodarczy: czy inni pójdą w jego ślady?

Tymczasem na żeglugę wpłynie również inna decyzja polityczna – planowana transformacja na zieloną energię. UE opodatkowuje dwutlenek węgla w żegludze od 2023 r., a nowe statki będą musiały zostać zbudowane. Na jaką przypuszczalną mapę handlu światowego, o którą właśnie pytaliśmy?

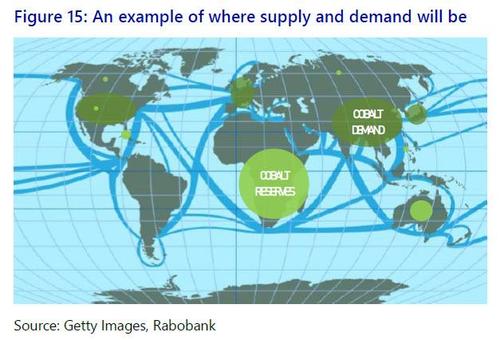

Zielona transformacja spowoduje również ogromny wzrost zapotrzebowania na zasoby takie jak kobalt, lit i pierwiastki ziem rzadkich. Gospodarki, w których ich brakuje, np. Japonia i UE, będą musiały importować je z takich miejsc, jak Afryka i Australia. Będzie to wymagało nowej infrastruktury, nowych portów i nowych szlaków żeglugowych – co jest również geopolityczne.

Rzeczywiście, Stany Zjednoczone, Chiny, UE, Wielka Brytania i Japonia jasno dały do zrozumienia, że chcą utrzymać dominujące pozycje w nowych zielonych łańcuchach wartości – ale nie wszyscy będą w stanie to zrobić, jeśli zasoby będą ograniczone. Dlatego ekologiczna wysyłka grozi, że stanie się grą o sumie zerowej, podobną do XIX-wiecznej walki o zasoby. Jak zauważył Ministerstwo Spraw Zagranicznych w lipcu: „Elektryczność to nowa ropa” – rozumiana w kategoriach brzydkiej polityki władzy, a nie piękniejszej produkcji energii.

Przed zieloną transformacją ceny energii gwałtownie rosną (patrz nasz raport „Gasflacja”). Z jednej strony może to podnieść stawki za przesyłki masowe; z drugiej znów widzimy potrzebę prężnych łańcuchów dostaw, w których wysyłka odgrywa kluczową rolę.

Krótko mówiąc, obecnym kłopotom w łańcuchach dostaw o sumie zerowej, już obserwującymi narastający sprzeciw, wkrótce prawdopodobnie towarzyszy przejście o sumie zerowej w kierunku nowych zielonych technologii przemysłowych i powiązanych surowców. W obu wymiarach wysyłka stanie się równie (geo)polityczna, co logistyczna.

Warto zauważyć, że chociaż fale mogą się odwrócić, nie możemy „po prostu” zmienić globalnego systemu wysyłkowego lub przejść z „na czas” do „na wszelki wypadek” lub do bardziej zlokalizowanego „tylko dla mnie” po prostu w ten sposób: będzie po prostu bałagan w tym procesie.

Góry lodowe zimnej wojny

Stany Zjednoczone popychają teraz „skrajną konkurencję” między „liberalną demokracją a autokracją”; Chiny odpowiadają, że hegemonia USA się skończyła. W obu przypadkach część z nich będzie realizowana przez globalną wysyłkę. Obaj giganci są zadowoleni z oddzielenia łańcuchów dostaw od drugiego tam, gdzie jest to dla nich korzystne. Jednak większe implikacje geostrategiczne są jeszcze bardziej znaczące.

Piracy and national/imperial exclusion zones used to be maritime problems, but post-WW2, the US Navy has kept the seas safe and open to trade for all carriers equally. This duty is extremely expensive, and will get more so as new ships have to be built to replace an ageing fleet. Meanwhile, China is building its own navy at breath-taking speed, and a maritime Pas i droga (BRI). W rezultacie nastąpiła wyraźna zmiana w amerykańskiej strategii morskiej:

„Strategia współpracy na rzecz energii morskiej XXI wieku” z 2007 r. podkreślała: „Wierzymy, że zapobieganie wojnom jest równie ważne, jak wygrywanie wojen”.

Aktualizacja z 2015 r. argumentowała: „Nasza odpowiedzialność wobec narodu amerykańskiego dyktuje efektywne wykorzystanie naszych zasobów fiskalnych”.

Tytuł 2020 roku został zmieniony na „Przewaga na morzu: Przewaga dzięki zintegrowanej wielodomenowej potędze morskiej” i podkreślono: „… międzynarodowy porządek oparty na zasadach jest ponownie atakowany. Musimy przygotować się jako zjednoczona Służba Morska, aby sprostać wyzwaniu”.

Stany Zjednoczone naciskają również na sojusz obronny AUKUS i „Quad” Japonii, Indii i Australii, aby utrzymać przewagę morską w regionie Indo-Pacyfiku. Rodzi to tarcia geopolityczne i obawy przed dalszą eskalacją starć morskich w regionie. Quad zgodził się również na współpracę w zakresie kluczowych technologii i łańcucha dostaw, z Australią jako kluczową częścią nowej strategii w zakresie zielonych minerałów – wyścigu, w którym Chiny wciąż wyprzedzają, a UE pozostaje w tyle.

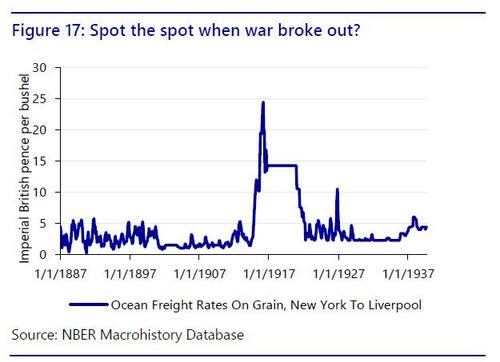

Gdyby zdarzył się jakikolwiek poważny incydent, koszty wysyłki wzrosłyby ogromnie, co można łatwo zauważyć w przypadku wysyłki amerykańsko-brytyjskiej w latach 1887-1939: ta liczba wzrosła o 1600% podczas I wojny światowej, a dane dotyczące wysyłki zatrzymały się całkowicie we wrześniu 1939 r. II wojna światowa.

Co najważniejsze, strategia marynarki USA jest zakorzeniona w powojennej strukturze władzy, w której czerpała ona komercyjne korzyści z takiej kontroli. Ta architektura rozpada się – i istnieje odpowiedni konsensus w USA, aby przejść na „America First” lub „Made in America”. Postęp myśli stąd z pewnością brzmi: „Dlaczego płacimy za ochronę żeglugi z Chin lub gospodarek, które nie wspierają nas przed Chinami?”

Krótko mówiąc, logika strategiczno-finansowa brzmi: zrzec się kontroli nad morzami lub zapewnić sobie z tego korzyści handlowe.

Jeśli taka zmiana w myśleniu miałaby nastąpić, pociąga to za sobą ogromne implikacje dla żeglugi – a takie dyskusje już się odbywają. W lipcu 2020 r. „Ukryte porty: chiński przemysł żeglugowy wspierany przez państwo” z Centrum Studiów Strategicznych i Międzynarodowych argumentował:

„Czas jest już dawno spóźniony, aby Stany Zjednoczone ożywiły swój przemysł morski i rzuciły wyzwanie Chińczykom w tej samej grze, używając tych samych technik, których Chińczycy użyli, aby zdobyć dominację w globalnym przemyśle morskim.

Przemysł morski sektora prywatnego nie może tego zrobić sam – amerykański przemysł morski po prostu nie może konkurować z potęgą państwa chińskiego.

Rządy Stanów Zjednoczonych i ich sojuszników muszą wnieść w życie znaczące i trwałe działania polityczne, politykę i wsparcie finansowe. Zrobienie czegoś mniej to oddanie kontroli nad światowym przemysłem morskim i globalnymi łańcuchami dostaw Chinom, a być może zmuszenie USA i ich sojuszników do wejścia we własne „stulecie wstydu”.

Tymczasem historie łączą porty i żeglugę z bezpieczeństwem narodowym (see here and here), podkreślając, że logistyka nie jest już postrzegana jako obszary czysto komercyjne, ale raczej znajduje się w „szarej strefie” między wojną a pokojem – tak jak miało to miejsce przed II wojną światową. To znowu ma poważne konsekwencje dla biznesu żeglugowego.

Spodziewaj się, że ten trend będzie kontynuowany, jeśli morska przeszłość będzie wskazówką, co teraz zbadamy.

Statek rzeczy przyszłych?

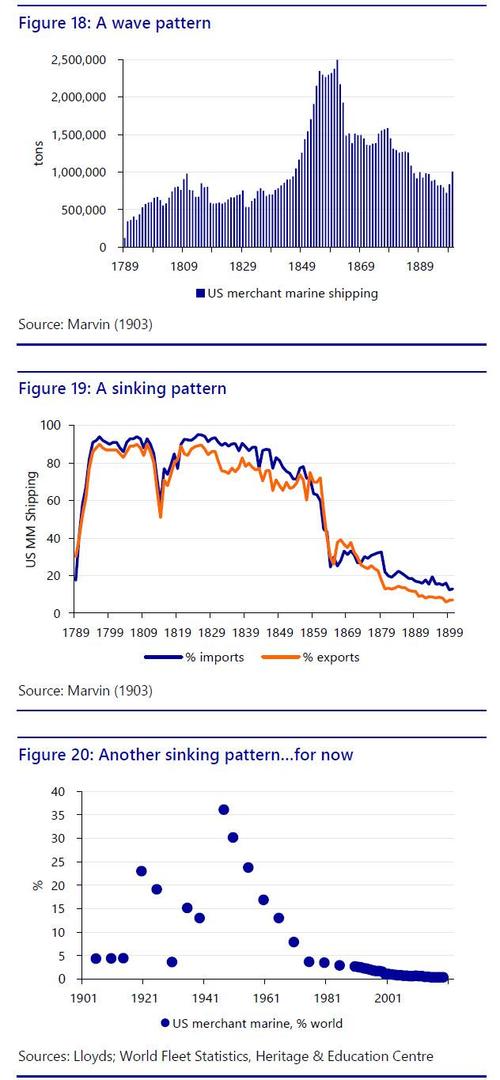

W szczególności historia morska Stanów Zjednoczonych daje pewne jasne lekcje dla dzisiejszego świata żeglugi, jeśli przyjrzymy się jej uważnie.

Po pierwsze, znaczenie morza dla tego, co obecnie uważamy za USA oparte na lądzie: amerykańska marynarka wojenna pomogła mu uzyskać niezależność od potężnych sił morskich Brytyjczyków, a pierwszym aktem prawnym przyjętym przez Kongres w 1789 r. było 10 % cła na import z Wielkiej Brytanii, zarówno w celu budowy przemysłu amerykańskiego, jak i żeglugi handlowej.

Rzeczywiście, podstawowym przesłaniem historii morskiej USA jest to, że Stany Zjednoczone są główną siłą handlową na morzu – ale tylko wtedy, gdy postrzegają to jako cel bezpieczeństwa narodowego.

Po odzyskaniu niepodległości, amerykańska żegluga handlowa i przemysł rosły w parze, ze zrozumiałym spadkiem dopiero z powodu wojny z Brytyjczykami w 1812 roku. Stopniowa normalizacja handlu morskiego z Wielką Brytanią przyniosła później stopniowy spadek udziału handlu przewożonego przez amerykańskie statki, który przyspieszył wraz z zakończeniem subsydiów na statki parowe – które Brytyjczycy utrzymywali – i wojny secesyjnej w USA.

Na początku XX wieku W.L. Marvin przekonywał: „Naród, który dąży do komercyjnego panowania nad światem, nie może długo cierpieć na zmonopolizowanie dziewięciu dziesiątych transportu oceanicznego przez swoich zagranicznych rywali”. Jednak w 1915 r. uchwalono ustawę o marynarzach zorientowaną na dobrobyt, a amerykańskie flagi przeniesiono do Panamy, gdzie koszty były niższe. Jednak I wojna światowa była świadkiem gwałtownego wzrostu żeglugi w USA, a ustawa Jonesa z 1920 r. potwierdziła „kabotaż” – tylko statki z banderą USA i załogą mogą handlować ładunkami między portami amerykańskimi.

W latach 30. XX wieku światowy handel i marynarka morska Stanów Zjednoczonych ponownie zanikały – aż do 1936 r., kiedy utworzono Federalną Komisję Morską „w celu promowania handlu USA i pomocy w obronie narodowej”. Podczas II wojny światowej masowa produkcja statków Liberty stanowiła ponad jedną trzecią światowej żeglugi handlowej – a po 1945 r. ta przewaga ponownie zniknęła, a amerykańska marynarka handlowa stanowi obecnie około 0,4% światowej floty.

Rzeczywiście, w 2020 r. zgłoszono braki w zakresie zdolności transportu morskiego Stanów Zjednoczonych, jeśli chodzi o personel, kadłuby i strategię, tak że flota handlowa prawdopodobnie nie zaspokoi potrzeb Pentagonu w zakresie gromadzenia wojsk na dużą skalę za granicą. Jak widzimy, Stany Zjednoczone były tu już kilka razy. Jeśli przeszłość jest jakimkolwiek przewodnikiem dla przyszłej reakcji, sugeruje to następujące działania USA, które można zobaczyć w przyszłości:

Wykorzystaj wielkość rynku, aby zmusić spedytorów do zmiany cen – co może już mieć miejsce;

Ponownie podnieś taryfy (na terenach zielonych?);

odmówić przyjęcia towarów z niektórych zagranicznych statków lub portów;

Zmuszenie statków do zmiany bandery w USA po wyższych kosztach;

Zbuduj rywala dla chińskiego morskiego BRI z sojusznikami;

Masywna budowa statków, po raz trzeci w ubiegłym wieku;

Wynajmij amerykańskie prywatne firmy na sprowadzanie ekologicznych materiałów; lub

Marynarka Wojenna USA przestaje chronić niektóre szlaki morskie/przewoźnicy lub przerzuca koszty swoich patroli na inne.

Nie trzeba dodawać, że każdy z tych kroków miałby ogromne implikacje dla globalnej żeglugi i światowej gospodarki – a jednak większość z nich jest zgodna zarówno z wcześniej podkreśloną strategiczną logiką wojskowo-handlową, jak i z lekcjami historii.

Czekaj i morze?

Podsumowujemy to, co pokazaliśmy w kluczowych punktach poniżej:

Rynki

Dla rynków istnieją oczywiste konsekwencje dla inflacji. Jak może pozostać na niskim poziomie, jeśli ceny importowe pozostają wysokie? Jak zareagują banki centralne? Podwyżki nie pomogą. Również polityka monetarna nie zostanie utracona – a mniej jest skierowana na bezpośrednio powiązaną reakcję rządu na łańcuchy dostaw i logistykę.

Sugeruje to większy bodziec do przejścia na produkcję bardziej zlokalizowaną ze względu na koszty, przynajmniej na dolnym końcu łańcucha wartości, jeśli nie na bardziej pożądanym wyższym końcu. Jednak gdy ta fala zacznie się narastać, może być trudno ją zatrzymać. Spójrzmy na plany UE dotyczące autonomii strategicznej w dziedzinie półprzewodników, które odbijają się echem w USA, Chinach i Japonii.

W przypadku FX kraje, które najlepiej jeżdżą na tej fali, będą się unosić; te, które nie toną.

Helikopter widok statków

Najwyraźniej żegluga nadal będzie się rozwijać. Przed nami ogromne możliwości w zakresie nakładów inwestycyjnych na statki, porty, logistykę i infrastrukturę – a także w nowych łańcuchach produkcji i dostaw. Jednak najpierw trzeba mieć pewność, jaka lub czyja mapa produkcji zostanie dla nich wykorzystana!

Ponieważ branża siedzi i czeka na zmianę wiatru i fali, logicznie rzecz biorąc, chce się jak najlepiej przygotować do tego, co może nadejść. Oznacza to globalną konsolidację i/lub integrację pionową: duzi spedytorzy szukający mniejszych spedytorów w celu wyeliminowania alternatywnych tras i przepustowości; załadowcy przeglądający porty; porty patrzące na załadowców; gigantyczni detaliści/producenci patrzący na spedytorów; importerzy zrzeszają się w celu uzyskania siły negocjacyjnej na bardzo wąskich rynkach. Oczywiście na poziomie krajowym rządy przyglądają się spedytorom lub uruchamianiu nowych przewoźników.

Jeśli ma to być prawdziwa polityczna walka o władzę o to, kto rządzi falami – „Zbyt duży, by płynąć” lub nowa, bardziej narodowa/odporna mapa produkcji – to większa skala zwiększa teraz siłę ognia. Oczywiście sprawia to również, że stajesz się większym celem dla innych.

Załóżmy, że obecne trendy się utrzymają. Czy moglibyśmy nawet skończyć z powrotem do starszych wzorców produkcji, np. kiedy ropa była produkowana przez firmę X, rafinowana w jej zakładach, wysyłana na swoich statkach do jej portów de facto i do sieci dystrybucji detalicznej. Czy moglibyśmy zobaczyć to samo w przypadku towarów konsumpcyjnych? Taka jest logika globalizacji i geopolityki, a także akumulacji kapitału.

Jeśli jednak historia jest przewodnikiem, a (geo)polityka jest tsunami, sprawy będą wyglądać zupełnie inaczej zarówno na powierzchni, jak iw najgłębszych głębinach przemysłu żeglugowego i globalnej gospodarki. Wiele rzeczy, które dzisiaj przyjmujemy normalnie, może stać się flotsamem i jetsamem.

Podsumowując, kto czerpie korzyści z ogromnych zysków z obecnych kłopotów żeglugowych, a kto poniesie koszty, jest ostatecznie kwestią (geo)polityczną, a nie rynkową.

Wiele portów prawdopodobnie zostanie złapanych przez tę burzę.

Przetlumaczyla GR przez translator Google

https://www.zerohedge.com/markets/deep-ship-deep-dive-supply-chain-crisis

Brak komentarzy:

Prześlij komentarz