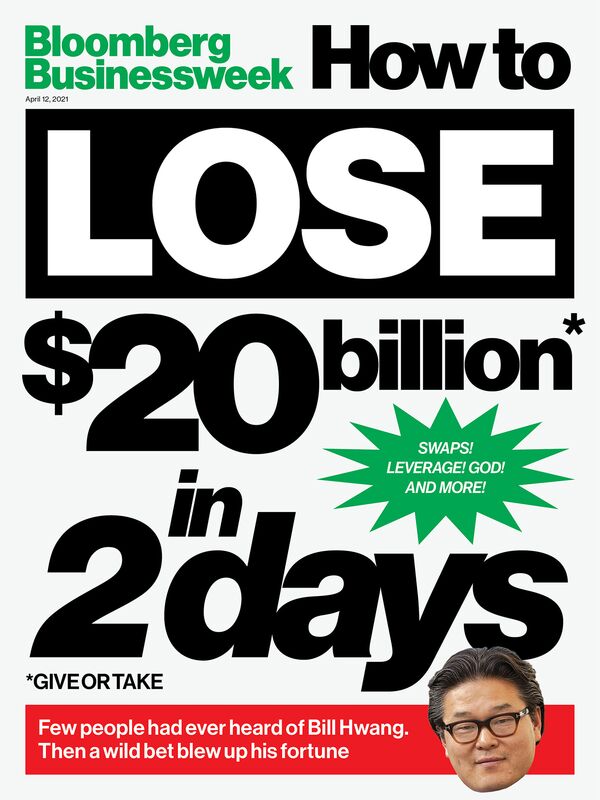

Bill Hwang miał 20 miliardów dolarów, a potem stracił wszystko w dwa dni

Szybki wzrost i jeszcze szybszy spadek tradera, który stawia duże zakłady za pożyczone pieniądze.

Autorzy: Erik Schatzker, Sridhar Natarajan i Katherine Burton

Bloomberg Businessweek

Zanim stracił wszystko - wszystkie 20 miliardów dolarów - Bill Hwang był największym traderem, o którym nigdy nie słyszałeś.

Począwszy od 2013 roku, przez obstawianie akcji, zamienił ponad 200 milionów dolarów pozostałych z jego zamkniętego funduszu hedgingowego na oszałamiającą fortunę. Gdyby spasował rękę na początku marca i wpłacił pieniądze, 57-letni Hwang wyróżniałby się wśród światowych miliarderów. Oczywiście są bogatsi mężczyźni i kobiety , ale ich pieniądze są głównie związane z biznesem, nieruchomościami, złożonymi inwestycjami, drużynami sportowymi i dziełami sztuki. Wartość netto Hwanga w wysokości 20 miliardów dolarów była prawie tak płynna, jak rządowy czek stymulacyjny. A potem, w ciągu dwóch krótkich dni, zniknął.

Nagła implozja Hwang Archegos Capital Management pod koniec marca jest jedną z najbardziej spektakularnych porażek we współczesnej historii finansowej: żadna osoba nie straciła tak szybko pieniędzy. W szczytowym okresie bogactwo Hwanga na krótko zmniejszyło się o 30 miliardów dolarów. Jest też osobliwy. W przeciwieństwie do gwiazd Wall Street i laureatów Nagrody Nobla, którzy kierowali długoterminowym zarządzaniem kapitałem, które rozsadziło sławę w 1998 roku, Hwang był w dużej mierze nieznany poza małym kręgiem: kolegami z kościoła i byłymi kolegami z funduszy hedgingowych, a także garstką bankierów.

Stał się największym z wielorybów - w slangu finansowym oznaczającym kogoś, kto dominuje na rynku - nigdy nie wydostawał się na powierzchnię. Z założenia lub przez przypadek Archegos nigdy nie pojawił się w dokumentach regulacyjnych, które ujawniają głównych akcjonariuszy publicznych akcji. Hwang stosował swapy, rodzaj instrumentu pochodnego, który daje inwestorowi ekspozycję na zyski lub straty z aktywów bazowych bez bezpośredniego posiadania ich. To ukrywało zarówno jego tożsamość, jak i rozmiar zajmowanych stanowisk. Nawet firmy, które finansowały jego inwestycje, nie widziały pełnego obrazu.

Dlatego w piątek 26 marca, kiedy inwestorzy na całym świecie dowiedzieli się, że firma o nazwie Archegos nie spłacała pożyczek wykorzystywanych do budowy oszałamiającego portfela o wartości 100 miliardów dolarów, pierwsze pytanie brzmiało: „Kim u licha jest Bill Hwang?” Ponieważ wykorzystywał pożyczone pieniądze i pięciokrotnie zwiększał swoje zakłady, upadek Hwanga pozostawił ślad zniszczenia . Banki porzuciły jego udziały, niszcząc ceny akcji. Credit Suisse Group AG , jeden z pożyczkodawców Hwang, stracił 4,7 miliarda dolarów ; kilku dyrektorów najwyższego szczebla, w tym szef bankowości inwestycyjnej, zostało wypartych. Nomura Holdings Inc. ponosi stratę w wysokości około 2 miliardów dolarów.

Hwang nie jest wcale większą niż życie postacią, jakiej można by się spodziewać w centrum finansowego fiaska. Nie ma penthouse'u z widokiem na Central Park Manhattanu, domku na wzgórzu w Yellowstone Club, ani prywatnych odrzutowców. „Wychowałem się w rodzinie pastora. Byliśmy biedni ”- powiedział w filmie nagranym w New Jersey w Metro Community Church w 2019 roku.„ Wyznaję wam, nie mogłem żyć bardzo słabo. Ale mieszkam kilka stopni poniżej miejsca, w którym mógłbym mieszkać ”.

Hwang jest właścicielem domu na przedmieściach w New Jersey i jeździ SUV-em marki Hyundai. Jest to paradoksalna historia człowieka oddanego swojemu Kościołowi i skłonnego do hojnego dawania, z trawiącym zamiłowaniem do ryzyka podobnego do kasyna w życiu zawodowym. Na razie Hwang nie mówi, dlaczego grał w tak niebezpieczną grę, podobnie jak jego bankierzy. Ale kawałki układanki układają się na swoim miejscu.

Skromny z zewnątrz, Hwang miał wszystko, czego potrzebował, w działach prime-brokerskich na Wall Street, które finansują dużych inwestorów. Był „młodym tygrysem”, absolwentem Tiger Management, potęgi funduszy hedgingowych, którą założył Julian Robertson. W pierwszej dekadzie XXI wieku Hwang prowadził własny fundusz Tiger Asia Management, którego aktywa osiągnęły wartość około 10 miliardów dolarów.

Nie miało znaczenia, że został oskarżony o wykorzystywanie informacji poufnych przez amerykańskie organy nadzoru papierów wartościowych lub że przyznał się do oszustwa w imieniu Tiger Asia w 2012 roku. Archegos, rodzinne biuro, które założył, aby zarządzać swoim osobistym majątkiem, było lukratywne. klientów banków i chętnie pożyczyły Hwang ogromne sumy.

25 marca, kiedy finansiści Hwanga w końcu mogli porównać notatki, stało się jasne, że jego strategia handlowa była uderzająco prosta. Wygląda na to, że Archegos przeznaczył większość pożyczonych pieniędzy na kilka akcji - wśród nich ViacomCBS, GSX Techedu i Shopify. Nie był to arbitraż dotyczący zabezpieczonych wiązek niejasnych umów finansowych. Hwang zainwestował w sposób Tiger, korzystając z głębokiej analizy fundamentalnej, aby znaleźć obiecujące akcje i zbudował wysoce skoncentrowany portfel. Mieszkańcy Reddit's WallStreetBets Day Trading na Robinhood mogą zrobić prawie to samo, poruszając się po tak popularnych tematach, jak cięcie przewodów, wirtualna edukacja i zakupy online. Tylko żadne pośrednictwo nie rozszerzy ich nawet o poziom dźwigni finansowej, jaką otrzymują miliarderzy.

Każdemu, kto o to pytał, Hwang lubił mówić, że dzieli swój czas równo między trzy pasje: rodzinę, biznes i działalność charytatywną, Fundację Grace & Mercy. „Staram się inwestować zgodnie ze słowem Bożym i mocą Ducha Świętego” - powiedział Hwang w wideo dla swojej fundacji w 2019 roku. „W pewnym sensie jest to nieustraszony sposób inwestowania. Nie boję się śmierci ani pieniędzy ”.

Sung Kook Hwang wyemigrował do Stanów Zjednoczonych z Korei Południowej w 1982 roku i przyjął angielskie imię Bill. Wychowany przez owdowiałą matkę, studiował na Uniwersytecie Kalifornijskim w Los Angeles i ostatecznie zdobył tytuł MBA na Carnegie Mellon University. Na nagranym na wideo spotkaniu szkół biznesu, które zostało opublikowane w Internecie w 2008 roku, Hwang opowiedział o swoim jedynym celu po ukończeniu studiów: przeprowadzce do Nowego Jorku. W 1996 roku, po pracy jako sprzedawca w dwóch firmach zajmujących się papierami wartościowymi, dostał pracę analityka w Tiger Management.

Praca dla Robertsona, tytana branży, była jak gra dla New York Yankees. Wielu z ówczesnych kolegów Hwanga założyło kilka z najlepszych na świecie funduszy hedgingowych, w tym Viking Global Investors Andreasa Halvorsena, Coatue Management Philippe'a Laffonta i Chase Coleman's Tiger Global Management.

Jak Hwang wspominał na zjeździe, Robertson dał mu kluczową lekcję: żyć ze stratami. W pewnym momencie Tiger przepalił 2 miliardy dolarów w niewłaściwym zakładzie przeciwko jenowi japońskiemu i „wszyscy panikowali”. Robertson wszedł do pokoju i, według Hwanga, powiedział: „Chłopaki, uspokójcie się. To tylko praca. Dołożymy wszelkich starań."

Kiedy Tiger zamknął się w 2001 roku, Robertson wezwał Hwanga do założenia funduszu i zaproponował, że zainwestuje w niego kapitał. Na początku zarówno Tiger Asia, jak i Tiger Global firmy Coleman znajdowały się na tym samym piętrze w biurach Robertsona przy Park Avenue. Hwang i Coleman czasami jedli razem obiad, aby podzielić się poglądami na temat rynku. Jeden z byłych pracowników Tiger Asia pamięta, jak pewnego dnia wrócił Hwang. On i Coleman postanowili nie wycofywać niektórych inwestycji z powodu niestabilności rynku. „Myślę, że Chase i ja jesteśmy bardzo podobni. Musimy przystąpić do przestępstwa ”- powiedział Hwang, według byłego pracownika.

Żaden z byłych kolegów ani pracowników Hwanga nie zgodził się na to, by mówiono o nim. Niektórzy pozostają przyjaciółmi i nie chcą wyglądać na nielojalnych. Inni są ograniczani zobowiązaniami do zachowania poufności. Osoby zaznajomione z Archegosem, zarówno jego relacjami, jak i stanowiskami, wypowiadały się pod warunkiem zachowania anonimowości, ponieważ nie były upoważnione do komentowania.

Hwang początkowo starał się wyróżnić, inwestując tylko w firmy koreańskie, japońskie i chińskie, które generowały cały swój dochód na rynku krajowym. Byli klienci i koledzy twierdzą, że Hwang skoncentrował portfel Tiger Asia na niewielkiej liczbie akcji i podniósł go. Niektóre z jego 25 lub więcej pozycji były długie (zakłady na rosnące ceny), a niektóre były krótkie (zakłady na spadające ceny). I był tajemniczy, często ukrywał przed własnymi analitykami szczególnie duże pakiety akcji - mówi były pracownik. Powtórzyłby te wzorce lata później w Archegos.

W 2008 roku Tiger Asia zwarł Volkswagen AG, gdy spekulacje o przejęciu spowodowały gwałtowny wzrost akcji. Cena akcji wzrosła czterokrotnie w ciągu dwóch dni, a Hwang musiał zamknąć swoją pozycję ze stratą. Zakończył rok 23% spadkiem, a wielu inwestorów wycofało się, wściekłych, że fundusz zorientowany na Azję uprawia hazard na rynkach europejskich.

Hwang przynajmniej raz przekroczył granicę między agresywnością a nielegalnością. W 2012 roku, po latach śledztw, amerykańska Komisja Papierów Wartościowych i Giełd oskarżyła Tiger Asia o wykorzystywanie informacji poufnych i manipulacje na dwóch chińskich akcjach bankowych. Agencja stwierdziła, że Hwang „przekroczył mur”, otrzymując poufne informacje o oczekujących ofertach akcji od banków ubezpieczeniowych, a następnie wykorzystując je do zbierania nielegalnych zysków.

Hwang rozstrzygnął tę sprawę bez przyznania się lub zaprzeczenia wykroczenia, a Tiger Asia przyznał się do zarzutu oszustwa elektronicznego przez Departament Sprawiedliwości Stanów Zjednoczonych. Jego matka, która została misjonarką w Tijuanie w Meksyku, zadzwoniła z pytaniem o kary. Hwang opowiedział o tym momencie podczas przemówienia w Korei Południowej w 2016 roku. Kiedy poinformował ją, że grzywny i odszkodowania wyniosły ponad 60 milionów dolarów, odpowiedziała: „Och, kochanie. Dobrze się spisałeś, Sung Kook. Nasza Ameryka przeżywa trudny okres. Potraktuj kwotę, którą płacisz jako podatek ”. Musiał zamknąć fundusz.

W 2013 roku Hwang założył Archegos jako rodzinne biuro. Tym razem nie było zewnętrznych inwestorów, tylko jego pieniądze. Niektórzy przyjaciele, myśląc wstecz, doszli do wniosku, że chciał się wykazać po ugodie z SEC. Inni nie widzieli zainteresowania odkupieniem. Podejmowanie ryzyka jest dla Hwanga tak, jak koszykówka dla LeBrona Jamesa, coś w jego naturze.

Chociaż mało znany na Wall Street, Hwang był filarem jego wspólnoty kościelnej. Jego Fundacja Grace & Mercy przekazywała miliony dolarów rocznie głównie na cele chrześcijańskie. Fundacja Fullera i Seminarium Teologiczne Fullera w Pasadenie w Kalifornii oraz Washington's Museum of the Bible to dwa z jego największych beneficjentów. Inne, w Nowym Jorku, to Bowery Mission i King's College, chrześcijańska szkoła sztuk wyzwolonych.

Hwang był gospodarzem trzech czytań Pisma Świętego w tygodniu w swoich biurach fundacji na Manhattanie - kolację o 18:30 w poniedziałek, lunch o 12:30 w środę i śniadanie o 7:00 w piątek. Za kolejną zapłacił też w Metro Community Church. Hwang powiedział, że pomiędzy słuchaniem Pisma Świętego a samodzielnym czytaniem spędzał co najmniej 90 godzin w ciągu każdego roku na przetrawianiu całej Biblii.

Hwang jest ściśle powiązany z grupą o nazwie Liberty w Korei Północnej lub Link, która pomogła około 1300 Koreańczykom z północy w ucieczce z reżimu. „On nie używa Boga jako przykrywki” - mówi Jensen Ko, kolega z Archegos. „On to przeżywa”.

W lutym 2016 r. Imię Hwanga pojawiło się na zaproszeniu wysłanym pocztą elektroniczną do członków Financial Services Ministry, grupy związanej z New York Redeemer Presbyterian Church, która łączy chrześcijan w finansach. Reklamowała weekendowe rekolekcje w Princeton Theological Seminary „w celu zbadania mocy Ewangelii, aby zmienić to, kim jesteśmy i do czego zostaliśmy wezwani w tej branży”. Punktem kulminacyjnym była sobotnia kolacja z trzema doradcami ministerstwa: Cathie Wood, której ARK Investments była wówczas zarządzającą pieniędzmi dla startupów; Paul Gojkovich, były dyrektor Merrill Lynch; i Hwang.

Przez chwilę Wood i Hwang dzielili podobną trajektorię. Kiedy Archegos gromadziła zwycięskie transakcje poza okiem opinii publicznej, stała się sensacją inwestowania. Flagowy fundusz giełdowy Wooda, bogaty w technologię portfel otwarty dla każdego inwestora detalicznego, zachwycił rynek ze zwrotem 148% w 2020 roku. Hwang jest również jednym z inwestorów Wooda i według jednego z jego byłych pracowników, Archegos i ARK współpracował przy badaniach branżowych. ARK odmówił komentarza.

Seminarium rekolekcyjne dało wgląd w to, jak Hwang godził wiarę z finansami. Jedna osoba, która uczestniczyła w spotkaniu, wspomina, że rozmawiała z nim o portfolio Archegos, które obejmowało wtedy Amazon.com, Facebook, LinkedIn i Netflix. Jak wyjaśnił Hwang, nowatorskie firmy wykonywały boską pracę, rozwijając społeczeństwo. Podczas swojego wystąpienia w Metro Community w 2019 roku powiedział wiernym, że Bóg pokochał Google Alphabet Inc., ponieważ zapewnia ono „wszystkim najlepsze informacje”. Archegos był właścicielem akcji przez pięć lat. „Bogu zależy również na uczciwej cenie, ponieważ Pismo mówi, że Bóg nienawidzi niewłaściwych wag” - mówi Hwang w filmie, przywołując liczne odniesienia do samych ciężarów i balansów w Starym Testamencie. „Moja firma robi trochę, z naszej strony, przynosząc godziwą cenę na akcje Google. Czy jest to ważne dla Boga? Absolutnie."

Przepisy amerykańskie uniemożliwiają inwestorom indywidualnym kupowanie papierów wartościowych za ponad 50% pieniędzy pożyczonych na zabezpieczenie. Żadne takie limity nie dotyczą funduszy hedgingowych i rodzin biurowych. Ludzie zaznajomieni z Archegos twierdzą, że firma stale zwiększała swoją dźwignię. Początkowo oznaczało to około „2x”, czyli 1 milion dolarów pożyczonych na każdy milion dolarów kapitału. Pod koniec marca dźwignia wynosiła 5x lub więcej.

Hwang utrzymywał również swoje banki w ciemności, handlując na podstawie umów zamiany. W typowym swapie bank wystawia swojemu klientowi ekspozycję na aktywa bazowe, takie jak akcje. Podczas gdy klient zyskuje - lub traci - na wszelkich zmianach ceny, bank pojawia się w dokumentach jako zarejestrowany posiadacz akcji.

W ten sposób Hwang był w stanie tak cicho gromadzić ogromne pozycje. A ponieważ pożyczkodawcy posiadali tylko szczegółowe informacje o swoich transakcjach z nim, oni również nie mogli wiedzieć, że gromadzi dźwignię finansową na tych samych akcjach poprzez swapy z innymi bankami. Jednym z przykładów jest ViacomCBS Inc. Pod koniec marca Archegos miał ekspozycję na dziesiątki milionów akcji konglomeratu medialnego poprzez Morgan Stanley , Goldman Sachs Group Inc. , Credit Suisse oraz Wells Fargo & Co. Największy rekordzista, indeksujący gigant Vanguard Group Inc., miał 59 milionów akcji.

Uszkodzenie pożyczkodawców Hwanga

Cena akcji

Dane: opracowane przez Bloomberg

Nie ma dowodów, że Archegos zrobił coś niewłaściwego. Atmosfera panująca w jego gabinetach była szczególnie trzeźwa. Jeden z byłych pracowników mówi, że nie było tolerancji dla przekleństw, zasady zapożyczonej od Tygrysa Robertsona, która stoi w wyraźnym kontraście z wulgaryzmami powszechnymi na większości parkietów. To samo źródło wspomina również, że Hwang niósł plecak jak student college'u i chwali markę Uniqlo, szybko modną, za to, że jest tania i wygodna - praktyczny ideał.

Zderzenie pokory i śmiałości rozegrało się na 38 piętrze 888 Seventh Ave., wysoko nad Central Parkiem. Po jednej stronie była Grace & Mercy, po drugiej Archegos. Ludzie zaznajomieni z inwestycjami Hwanga w ciągu pierwszych kilku lat, kiedy kierował Archegos, mówią, że obejmowali także Amazon; Expedia Group, system rezerwacji podróży; i LinkedIn, witryna do poszukiwania pracy, którą Microsoft przejmie w 2016 r. Zwycięski zakład na Netflix Inc. przyniósł Archegosowi blisko 1 miliard dolarów, szacuje jeden z byłych współpracowników. Wyglądało na to, że Hwang głosi tę samą tezę, którą Wood przedstawiał w ARK i którą miliony inwestorów detalicznych zaczęły przyjmować: rewolucja technologiczna.

Miał dobrą passę. Według byłego bankiera, który pomógł nadzorować jego konto w swojej firmie, do 2017 roku Archegos miał około 4 miliardów dolarów kapitału. Hwang dzielił się kilkoma szczegółami finansowymi ze swoimi pożyczkodawcami, ale nikt nie zgłosił żadnych sygnałów ostrzegawczych. Jego dźwignia finansowa w tamtym czasie była mniej więcej taka sama, jak w przypadku typowego funduszu hedgingowego, który stosował podobną strategię, lub dwa do dwóch i pół razy, mówi ta osoba.

Jednym z problemów związanych z kompletacją zapasów na skalę Hwanga jest hedging. Wielu wyrafinowanych selekcjonerów próbuje zmniejszyć swoje ryzyko, równoważąc długie pozycje ze spodenkami o podobnych nazwach. W ten sposób niektóre straty nadrobią zyskami, jeśli rynek się zatrze.

Zasadniczo zwarcie jest proste: pożyczasz akcje i sprzedajesz je, zarabiając pieniądze, jeśli cena akcji spada. W praktyce często trudno jest znaleźć wystarczającą liczbę akcji lub tanio je pożyczyć. Innym sposobem zabezpieczenia jest tak zwany krótki portfel, szeroki zakład przeciwko giełdzie, często zawierany za pośrednictwem opcji lub kontraktu futures na indeksie S&P 500. Jest stosunkowo łatwy do wykonania, ale zabezpieczenie nie działa, jeśli rynek nie działa. nie upuść. Były bankier wspomina, że Archegos miał krótki portfel.

W pewnym momencie w ciągu ostatnich kilku lat inwestycje Hwanga przesunęły się z głównie firm technologicznych na bardziej eklektyczną mieszankę. Konglomeraty medialne ViacomCBS i Discovery Inc. stały się ogromnymi holdingami. Tak samo postąpiły co najmniej cztery chińskie akcje: GSX Techedu, Baidu , Iqiyi i Vipshop.

Chociaż nie można dokładnie wiedzieć, kiedy Archegos dokonał tych transakcji zamiany, w dokumentach regulacyjnych jego banków znajdują się wskazówki. Począwszy od drugiego kwartału 2020 roku wszystkie banki Hwanga stały się dużymi posiadaczami akcji, na które postawił. Morgan Stanley spadł z 5,22 mln akcji Vipshop Holdings Ltd. na dzień 30 czerwca do 44,6 mln do 31 grudnia.

Dźwignia odgrywała coraz większą rolę, a Hwang szukał czegoś więcej. Credit Suisse i Morgan Stanley od lat prowadzili interesy z Archegosem, niezakłóceni kontaktami Hwanga z regulatorami. Jednak Goldman umieścił go na czarnej liście. Urzędnicy ds. Zgodności, którzy zmarszczyli brwi, patrząc na jego burzliwą przeszłość, blokowali wewnętrzne próby otwarcia konta Archegosa, według osób posiadających bezpośrednią wiedzę na ten temat.

Pod koniec każdego dnia handlowego Archegos rozliczałby swoje rachunki swapowe. Gdyby łączna wartość wszystkich pozycji na koncie wzrosła, dany bank zapłaci Archegos gotówką. Gdyby wartość spadła, Archegos musiałby wnieść więcej zabezpieczenia lub, mówiąc językiem branżowym, złożyć depozyt zabezpieczający.

Czwarty kwartał 2020 roku był dla Hwanga owocny. Podczas gdy indeks S&P 500 wzrósł o prawie 12%, siedem z 10 akcji Archegos, o których wiadomo było, że zyskało ponad 30%, a Baidu, Vipshop i Farfetch podskoczyły o co najmniej 70%.

Wszystkie te działania sprawiły, że Archegos stał się jednym z najbardziej pożądanych klientów Wall Street. Ludzie zaznajomieni z tą sytuacją twierdzą, że płacił prime brokerom dziesiątki milionów dolarów rocznie opłat, prawdopodobnie łącznie ponad 100 milionów dolarów. W miarę jak na jego kontach typu swap wypływała gotówka, Hwang wciąż gromadził dodatkowy kapitał, by inwestować - i zwiększać dźwignię. Goldman w końcu ustąpił i podpisał kontrakt z Archegos jako klient pod koniec 2020 roku. Kilka tygodni później wszystko skończyło się w mgnieniu oka.

Uszkodzenie inwestycji Hwanga

Cena akcji

Dane: opracowane przez Bloomberg

Pierwszy z serii wydarzeń w tygodniu 22 marca nastąpił wkrótce po zamknięciu handlu o godz. 16:00 w poniedziałek w Nowym Jorku. ViacomCBS, z trudem nadążając za Apple TV, Disney +, Home Box Office i Netflix, ogłosił sprzedaż akcji i długu zamiennego za 3 miliardy dolarów. Akcje firmy, napędzane zakupem Hwanga, potroiły się w ciągu czterech miesięcy. Zbieranie pieniędzy na inwestycje w streaming miało sens. A przynajmniej tak się wydawało w C-suite ViacomCBS.

Zamiast tego akcje spadły o 9% we wtorek i 23% w środę. Zakłady Hwanga nagle poszły na marne, zagrażając jego umowom zamiany. Kilku bankierów błagało go o sprzedaż akcji; rozumował, że poniesie straty i przeżyje, unikając niewypłacalności. Hwang odmówił, według osób znających te dyskusje, dawno zapomnianą lekcję od Robertsona.

W ten czwartek jego główni maklerzy odbyli serię nadzwyczajnych spotkań. Hwang, mówią ludzie z doświadczeniem w zakresie swapów, prawdopodobnie pożyczył około 85 milionów dolarów za każde 20 milionów dolarów, zainwestował 100 dolarów i odłożył 5 dolarów na wniesienie depozytu zabezpieczającego w razie potrzeby. Ale ogromny portfel rozpadł się tak szybko, że jego straty przeleciały przez ten mały bufor, a także przez jego kapitał.

Dylemat dla pożyczkodawców Hwanga był oczywisty. Gdyby akcje na jego kontach swapowych odbiły, wszyscy byliby w porządku. Ale gdyby choć jeden bank wzdrygnął się i zaczął sprzedawać, wszyscy byliby narażeni na gwałtowny spadek cen. Credit Suisse chciał zaczekać.

Późnym popołudniem, bez słowa do innych pożyczkodawców, Morgan Stanley wykonał zapobiegawczy ruch. Firma po cichu zwolniła 5 miliardów dolarów ze swoich udziałów w Archegos z dyskontem, głównie na rzecz grupy funduszy hedgingowych. W piątek rano, na długo przed otwarciem w Nowym Jorku o 9:30, Goldman rozpoczął likwidację 6,6 miliarda dolarów w blokach Baidu, Tencent Music Entertainment Group i Vipshop. Wkrótce potem z 3,9 miliarda dolarów ViacomCBS, Discovery, Farfetch , Iqiyi i GSX Techedu.

Kiedy dym w końcu opadł, Goldman, Deutsche Bank AG , Morgan Stanley i Wells Fargo uciekli z wyprzedaży Archegos bez szwanku. Nie ma wątpliwości, że szybciej ruszyli do sprzedaży. Możliwe jest również, że rozszerzyli mniejszą dźwignię lub zażądali większej marży. Obecnie wydaje się, że największe szkody poniosły Credit Suisse i Nomura. Mitsubishi UFJ Financial Group Inc. , inny prime broker, ujawnił prawdopodobne straty w wysokości 300 milionów dolarów.

To wszystko niesamowicie przypomina kryzys kredytów hipotecznych subprime 14 lat temu. Wtedy, podobnie jak teraz, problemem była seria coraz bardziej nieodpowiedzialnych pożyczek. Dopóki ceny mieszkań rosły, kredytodawcy ignorowali rosnące ryzyko. Dopiero gdy właściciele domów przestali płacić, rzeczywistość ugryzła: wszystkie banki sfinansowały tak dużo pożyczek, że nie można było powstrzymać opadu.

„Chociaż ludzie będą rozmawiać o tym, jak ten facet poniósł jedną z największych strat majątkowych w historii, nie zostanie przez to zdefiniowany” - mówi Doug Birdsall, który uczestniczył w nabożeństwach w Redeemer Presbyterian Church z Hwang i którego organizacja non-profit skorzystała z jego filantropii. „Ludzie będą pamiętać rodzaj życia, które prowadził, charakter, który pokazał, odwagę, pokorę i nieustającą hojność”.

Najlepszą rzeczą, jaką można powiedzieć o upadku Archegos, jest to, że nie wywołało to krachu na rynku. Najgorsze jest to, że była to katastrofa, której w pełni można było zapobiec, dzięki pożyczkodawcom Hwanga. Gdyby ograniczyli jego wpływ lub nalegali na lepszą widoczność biznesu, który prowadził na Wall Street, Archegos bawiłby się ogniem zamiast dynamitem. Być może nie doszło do zaległości. Winne są również organy regulacyjne. Jak powiedziano Kongresowi podczas przesłuchań po styczniowej klęsce GameStop Corp., na giełdzie nie ma wystarczającej przejrzystości. Przepisy europejskie nakładają na stronę ponoszącą ryzyko ekonomiczne inwestycji obowiązek ujawnienia swojego udziału. W Stanach Zjednoczonych wieloryby takie jak Hwang mogą pozostać niewidoczne. - Z Hema Parmar

Czytaj dalej: Oto dlaczego tak wielu ludzi zamierza umrzeć z pieniędzmi w banku

(Aktualizacje z komentarzem Birdsall w przedostatnim akapicie. Wcześniejsza zmiana wyjaśniła datę nagrania wideo zjazdu szkół biznesu w 12. akapicie)

przetlumaczyla GR przez translator google

https://www.bloomberg.com/news/features/2021-04-08/how-bill-hwang-of-archegos-capital-lost-20-billion-in-two-days

Brak komentarzy:

Prześlij komentarz