AUTOR: TYLER DURDEN

Wysłane przez QTR's Fringe Finance

Przyjaciel Fringe Finance Lawrence Lepard opublikował w tym tygodniu swój najnowszy list inwestorski, w którym przedstawił zaktualizowane podejście do monetarnej miazmy rozprzestrzeniającej się na całym świecie.

Dla tych, którzy to przegapili, Larry rozmawiał ze mną również w moim podcaście zaledwie kilka dni temu. Wierzę, że naprawdę jest jednym z wyciszonych głosów, które społeczność inwestycyjna lepiej by rozważyła. Jest typem głosu, który jest mało nagłaśniany w mediach głównego nurtu, co moim zdaniem czyni go kimś, kogo warto słuchać dwa razy uważniej.

Larry był na tyle uprzejmy, że pozwolił mi podzielić się swoimi przemyśleniami przed Q4 2022. List został zredagowany zawsze tak nieznacznie pod kątem formatowania, gramatyki i wizualizacji.

To jest część 1 jego listu. Część 2 można znaleźć tutaj.

W trzecim kwartale praktycznie wszystkie klasy aktywów poszły na przejażdżkę kolejką górską – ostry rajd na rynku niedźwiedzia w lipcu i sierpniu, a następnie gwałtowna wyprzedaż we wrześniu, gdy Fed kontynuował jastrzębi ton w Jackson Hole pod koniec sierpnia, a następnie podniósł stopę Fed Funds we wrześniu do 3,00-3,25%. Przypomnijmy, że jeszcze w lutym 2022 roku Fed Funds był na poziomie 0,0-0,25%.

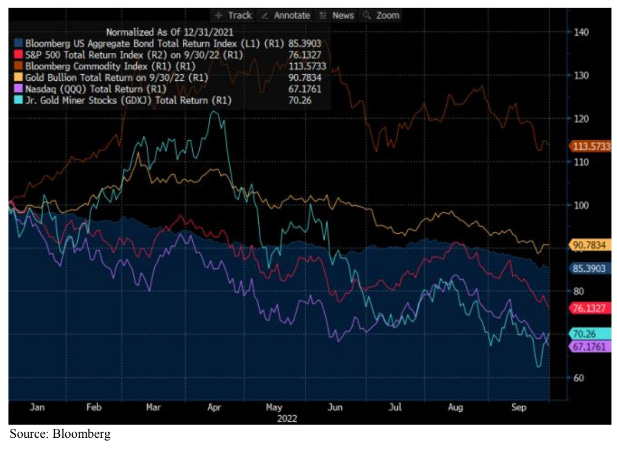

Rok do 30.09.22 S&P 500 i Nasdaq spadły odpowiednio o -24% i - 33%. Gold i Gold Miners (GDXJ) spadły odpowiednio o -9% i -30% rok do roku. Amerykański indeks obligacji Bloomberga spadł o -15%. Tylko Bloomberg Commodity Index (szerokie towary, takie jak ropa naftowa, które korzystają z inflacji) jest aktualny z roku na rok (+13,5%).

JASTRZĘBIE BANKU CENTRALNEGO

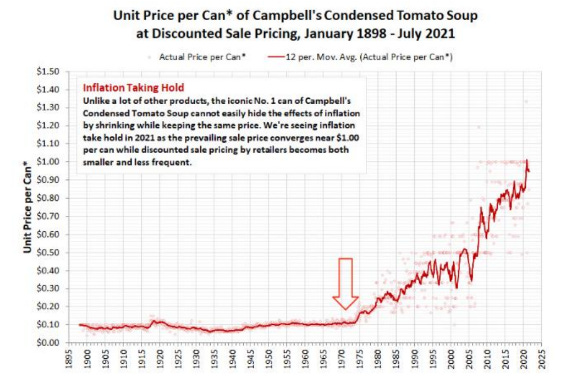

Przez cały 20 wiek ataki inflacji były zwykle skromne (z wyjątkiem krótkich okresów, w których efekty zewnętrzne napędzały znacznie wyższą inflację - np. II wojna światowa lub Wietnam). Jednakże, gdy czysta gospodarka fiducjarna pojawiła się po 1971 r., Inflacja i cykle kredytowe stały się bardziej normą z okresowym kryzysem mniej więcej co dekadę. Zauważ na poniższym wykresie, jak szybko cena puszki zupy Campbella zawyżyła się, gdy odeszliśmy od standardu złota (patrz strzałka w 1971 roku).

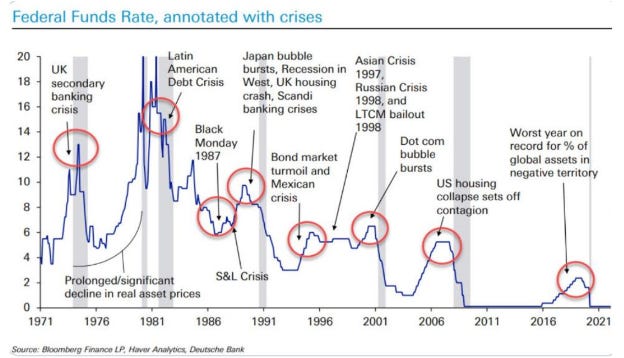

Wraz z inflacją, rosnącym deficytem budżetowym i rosnącą interwencją Fedu w kontrolowanie stóp procentowych i podaży pieniądza, często pojawiały się różne kryzysy, jak pokazuje poniższy wykres.

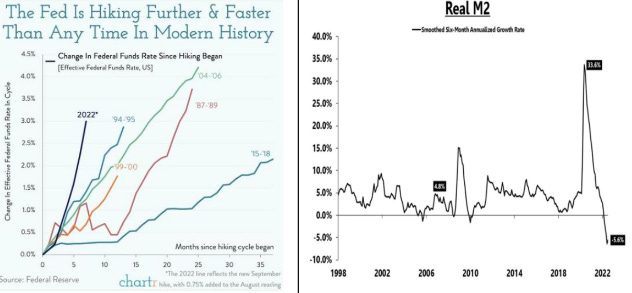

Cóż, jesteśmy na dobrej drodze do tego, aby Fed wywołał kolejny poważny kryzys. Przez cały 2022 r. Fed po raz kolejny próbował walczyć z inflacją (pamiętajcie, że inflacja w dużej mierze sama z siebie – nawet biorąc pod uwagę problemy z łańcuchem dostaw Covid i wojnę na Ukrainie). Fed był tak agresywny, jak pod koniec lat 1970., podnosząc stopy procentowe w tym roku i zmniejszając podaż pieniądza.

DELIKATNY, LEWAROWANY ŚWIAT

Lewarowana gospodarka światowa jest kruchym systemem, w którym koszt długu zaczyna rosnąć, i szczególnie wrażliwym na agresywne ruchy stóp procentowych, takie jak Te prowadzone przez Fed. Wielu po prostu zakłada, że "wszystko będzie dobrze; stopy mogą wzrosnąć, a Fed może rozwiązać problem inflacji, tak jak to miało miejsce w latach 1970.

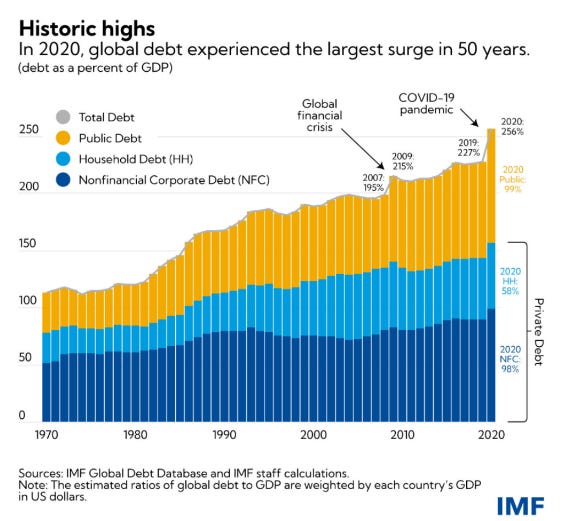

Jednak świat jest znacznie bardziej lewarowany niż w latach 1970. Globalny dług / PKB jest 2,5 razy większy niż w 1970 roku (patrz wykres poniżej). Jako podzbiór tego, Stany Zjednoczone mają poziom długu federalnego / PKB na poziomie 130% w porównaniu z zaledwie 30% w 1970 roku. Koszty finansowania mają duże znaczenie w gospodarce, która w ciągu ostatnich 40-50 lat zgromadziła tak ogromne zadłużenie.

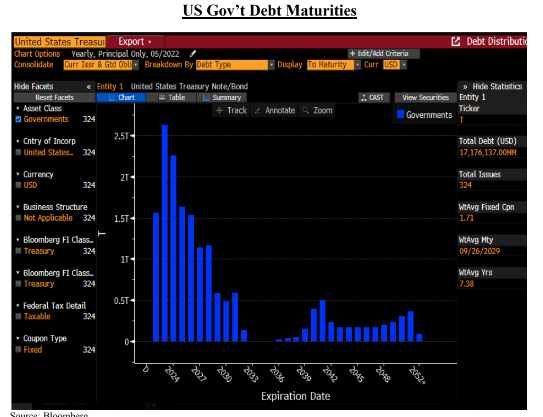

Były sekretarz skarbu Mnuchin próbował przedłużyć ten czas trwania, ale niestety popyt na długoterminowe amerykańskie obligacje skarbowe był niewielki. Teraz tak – łatwo wywnioskować, że USA z łatwością zrefinansowają ten dług. Ale co, jeśli stawki są znacznie wyższe, biorąc pod uwagę brak zainteresowania kupujących? Albo jeśli Japonia sprzeda swoje 1,2 biliona dolarów + amerykańskie obligacje skarbowe, które posiadają? Albo balon deficytów fiskalnych USA, który wymaga jeszcze większej emisji długu skarbowego?

Dźwignia jest niebezpieczna jak granat. Zwłaszcza, gdy stopy procentowe w USA rosną, jak pokazano poniżej. Niezwykle szybki wzrost oprocentowania 2-letnich obligacji skarbowych USA spowoduje spustoszenie w kosztach odsetkowych Skarbu Państwa, co z kolei będzie miało ogromny wpływ na budżet federalny USA.

Ważne jest, aby zrozumieć matematykę związaną z wyższymi stopami procentowymi rządu USA. Z ponad 31-tonowym długiem budżet rządu USA jest bardzo zagrożony deficytem niemożliwym do utrzymania, jeśli stopy procentowe będą nadal rosły. W roku podatkowym zakończonym 30.09.22 rząd federalny USA poniósł koszty odsetek w wysokości 392 mld USD. Dzisiaj, w przyszłości, na podstawie stóp bieżących, Skarb Państwa ma koszty odsetkowe w wysokości 672 mld USD w ujęciu rocznym. Jeśli stopy będą nadal rosły, powiedzmy średnio o 4%, koszty odsetkowe wyniosą 1,2 biliona dolarów, a 5% oznaczałoby 1,6 biliona dolarów. Ta ostatnia liczba jest prawie o 1,0 T większa niż nasza obecna stawka za bieg.

To prawda, że ta matematyka zakłada, że cały dług przewraca się natychmiast, jednak średni czas trwania długu Skarbowego wynosi około 3 lat, więc wyższe stopy wpłyną na koszty odsetkowe bardzo szybko.

Uzyskaj 50% zniżki: Jeśli podoba Ci się ten artykuł, chciałbyś wesprzeć moją pracę i mieć środki, chciałbym mieć Cię jako subskrybenta i może zaoferować Ci 50% zniżki na całe życie: Uzyskaj 50% zniżki na zawsze

DEFICYTY BUDŻETU FEDERALNEGO USA WKRÓTCE SIĘ ZWIĘKSZĄ

Obecnie Biuro Budżetowe Kongresu (CBO) przewiduje deficyt federalny w wysokości 1,0 tys. USD w 2022 r. Jednak liczba ta jest zniekształcona z kilku powodów. Po pierwsze, wpływy z podatków federalnych w 2022 r. były prawie 600 mld USD powyżej linii trendu z powodu podatków od zysków kapitałowych pobranych od inwestorów giełdowych na szalejącej hossie, która nie zakończyła się do 2021 r. (podatki od zysków kapitałowych zostały zapłacone w kwietniu 2022 r.). Po drugie, Social Security, który stanowi 1,2 biliona dolarów rocznych wydatków, wkrótce uzyska korektę COLA o 8,7% w górę, więc koszt wzrośnie o 104 miliardy dolarów. Po trzecie, prezydent właśnie wybaczył ponad 400 miliardów dolarów długu studenckiego (nie jest jasne, czy wpłynie to przez budżet, ale powinno). Po czwarte, Kongres uchwalił kilka ustaw, w tym ustawę infrastrukturalną i ustawę o ochronie przed inflacją.

Każdy z nich doda setki miliardów do deficytu. I wreszcie, gospodarka gwałtownie zwalnia po podwyżkach stóp procentowych przez Fed. W poprzednich okresach dekoniunktury (2000 i 2008) wpływy z podatków spadły o 8–15%, a wydatki socjalne wzrosły o podobny odsetek. Przewidujemy deficyt budżetu federalnego, który z łatwością zbliży się lub przekroczy 2,0 tys. USD w roku podatkowym 2023. Wszystkie te wydatki będą musiały zostać opłacone poprzez emisję nowego długu. Tak więc pro forma za rok rząd będzie płacił odsetki od co najmniej 33 bilionów dolarów długu skarbowego.

Wiemy również, że historycznie złoto radziło sobie najlepiej, gdy deficyty rządowe są duże i rosną. Uważamy, że rynek nie rozumie, z jakim problemem deficytu borykają się Stany Zjednoczone. Kiedy stanie się bardziej oczywiste, że Stany Zjednoczone mają problem z obsługą fiskalną i dłużną, a koszty odsetek pogarszają go, popyt na amerykańskie papiery skarbowe spadnie. To z kolei doprowadzi do wyższych stóp procentowych. Ostatecznie uważamy, że Fed zostanie zmuszony do kontroli krzywej dochodowości (YCC), ponieważ zrobi to samo i stwierdzi, że Skarb Państwa USA nie jest w stanie udźwignąć wyższego obciążenia odsetkami. Należy jednak pamiętać, że YCC można osiągnąć tylko poprzez zwiększenie bilansu Fed w celu emisji nowego długu (QE), który jest wykorzystywany do zakupu starego długu. Stanowiłoby to zwrot i byłoby szalenie inflacyjne.

ZACZYNAJĄ POJAWIAĆ SIĘ PĘKNIĘCIA W GOSPODARCE ŚWIATOWEJ

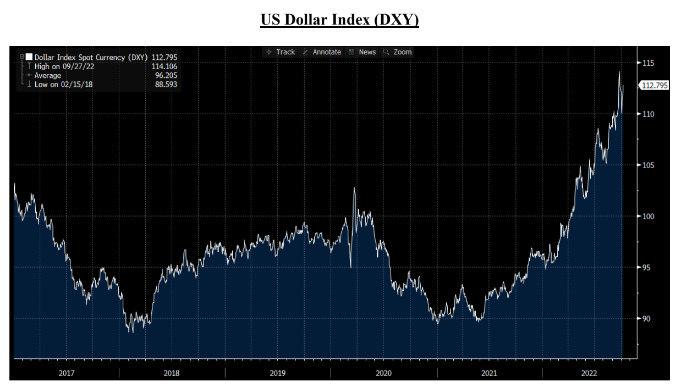

Pomimo pogarszania się sytuacji fiskalnej w USA, agresywne działania zacieśniające Fed doprowadziły do wyjątkowej relatywnej siły dolara amerykańskiego. Ta siła zaszkodziła krajom na całym świecie, ponieważ płacą wyższą cenę za import oparty na dolarach (~ 80% światowego handlu jest wyceniane w dolarach - pomyśl o ropie, stali, miedzi, nawozach itp.) i na każdy dług denominowany w dolarach.

Już teraz zaczynamy dostrzegać poważne pęknięcia gospodarcze w wyniku agresywnego zacieśniania polityki Fed i jego wpływu na dolara.

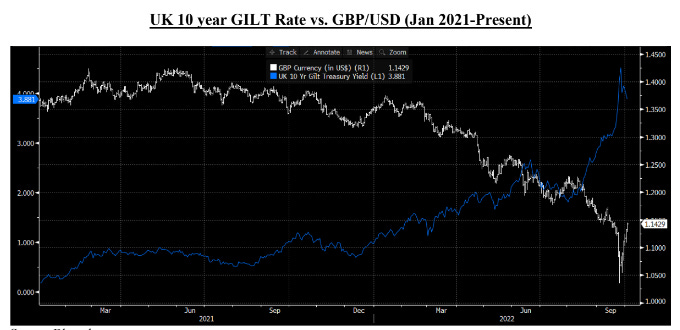

W szczególności Wielka Brytania jest dobrym zapowiedźem tego, jak może rozwinąć się kryzys, gdy koszty odsetek wpłyną na rynek obligacji. Nowy premier Wielkiej Brytanii popełnił błąd polityczny (prawdopodobnie), obiecując obniżki podatków i zwiększone wydatki socjalne, aby ograniczyć koszty wyższej energii elektrycznej dla przedsiębiorstw i obywateli. Brytyjskie rynki obligacji i walut bardzo tego nie lubiły. Jak widać na poniższym wykresie Wielki Funt Brytyjski (GBP) zaczął gwałtownie tracić na wartości (biała linia na poniższym wykresie). Jednocześnie stopy procentowe w Wielkiej Brytanii zaczęły dość gwałtownie rosnąć (niebieska linia na poniższym wykresie). To, co zaczęło się jako trendy w 2021 r. i pierwszej połowie 2022 r., Przerodziło się w trasy.

To z kolei pozostawiło brytyjskie fundusze emerytalne z ogromnymi stratami rynkowymi, ponieważ ich stopy procentowe i zabezpieczenia walutowe chwiały się, a ich zasoby obligacji traciły na wartości.

Powstały nagłówek Bloomberga brzmiał: BOE obiecuje nieograniczony zakup obligacji, aby zapobiec zbliżającemu się krachowi Loszek

28 września Bank Anglii został zmuszony do przyjścia z pakietem pomocy w wysokości 65 miliardów funtów na zakup obligacji od funduszy emerytalnych. Kerrin Rosenberg, brytyjski ekspert ds. Emerytur, powiedziała: "Gdyby nie było dziś interwencji, rentowności złota mogłyby wzrosnąć do 7-8% z 4,5% dziś rano, a w tej sytuacji około 90% brytyjskich funduszy emerytalnych skończyłoby się zabezpieczenie", inny brytyjski bankier powiedział: "rozluźnienie dźwigni w brytyjskich loszkach było bliskie wywołania momentu Lehmana".

Ten odcinek służy jako zapowiedź tego, co stanie się duże w kategoriach WSDC (World Sovereign Debt Crisis). Banki centralne będą zmuszone zapobiegać kryzysom, wracając do drukowania pieniędzy i kupowania obligacji poprzez luzowanie ilościowe (QE).

Ten brytyjski kryzys zadłużeniowy i walutowy, który następnie doprowadził do kryzysu emerytalnego, jest poważnym problemem, który może być wielkim granatem, który wywoła nasz kolejny poważny kryzys. W istocie – podsumowanie tego, co zrobiły brytyjskie emerytury, to:

Desperacko szukali plonu, aby móc sfinansować przyszłe wypłaty emerytur".

Ponad 2/3 brytyjskich funduszy emerytalnych przystąpiło do programu o nazwie LDI (strategia inwestycyjna oparta na zobowiązaniach). W LDI fundusze wykorzystują tylko niewielkie kwoty kapitału własnego i inwestują w instrumenty pochodne, aby zwiększyć swoje zyski.

Jest to podobne do tego, co zrobiło wiele amerykańskich funduszy zwanych parytetem ryzyka - gdzie fundusze desperacko poszukujące rentowności w swoich portfelach akcji / obligacji 60/40 i myśląc, że ceny obligacji są stabilne, zwiększają swój portfel obligacji, aby uzyskać jeszcze większą rentowność.

Zarówno w LDI, jak i w przypadku parytetu ryzyka działa to dobrze, dopóki aktywa bazowe (obligacje) nie stracą na wartości szybko w środowisku rosnących stóp procentowych. Następnie dźwignia finansowa funduszu źle je gryzie i następuje wezwanie do uzupełnienia depozytu zabezpieczającego.

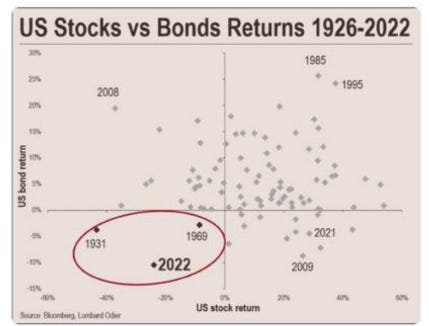

JP Morgan szacuje, że straty rynkowe na instrumentach pochodnych związanych z LDI mogą wynieść ponad 125 mld GBP. (6% PKB Wielkiej Brytanii). Ale teraz załóżmy to środowisko, w którym zarówno globalne akcje, jak i obligacje nadal spadają razem - może to również wpłynąć na fundusze parytetu ryzyka. Rzeczywiście, jak pokazuje poniższy wykres, rzadko zdarza się, aby akcje i obligacje spadały w tym samym czasie:

Co więcej, istnieje fascynujący zapis historyczny związany z dwoma poprzednimi przypadkami. Oba były precedensem do przewartościowania walut w stosunku do złota. W przykładzie z 1931 r. spadki cen akcji i obligacji doprowadziły do dewaluacji dolara przez Roosevelta w 1934 r. (70% dewaluacji w stosunku do złota), a w przykładzie z 1969 r. minęły zaledwie dwa lata, zanim Stany Zjednoczone zostały zmuszone do porzucenia standardu złota w szoku Nixona1. Co wydarzy się tym razem? Wystarczy powiedzieć, że wierzymy, że to naprawdę będzie historyczne.

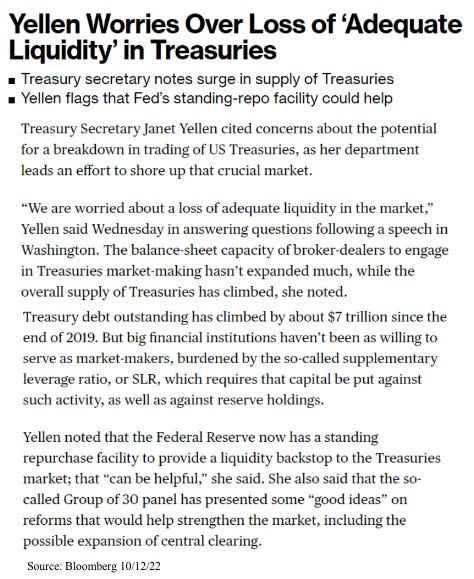

Poza Wielką Brytanią pęknięcia zaczynają pojawiać się nawet na ogromnym rynku skarbowym USA o wartości ponad 20 bilionów dolarów (coś, co rzadko kiedy widziano wcześniej). W ubiegłą środę 12 października Yellen odniosła się do obaw o płynność na amerykańskim rynku skarbowym i możliwej potrzeby zapewnienia płynności przez sam Departament Skarbu USA na tym rynku (ironia, biorąc pod uwagę, że Skarb Państwa ma deficyty, ale planuje wykorzystać jeszcze więcej pożyczonych pieniędzy, aby zapewnić płynność!)

Część 2 listu Larry'ego można przeczytać tutaj.

Więcej o: Larry Lepard

Larry zarządza EMA GARP Fund, firmą zarządzającą inwestycjami z siedzibą w Bostonie. Ich strategia koncentruje się na zapewnieniu "ubezpieczenia od deprecjacji monetarnej". Ma 38-letnie doświadczenie i MBA z Harvard Business School. Na Twitterze jest @LawrenceLepard Partnerem Zarządzającym, a za pośrednictwem poczty elektronicznej jest llepard@ema2.com

Zastrzeżenie: QTR to długie różne kopalnie złota i srebra i mają zarówno długą, jak i krótką ekspozycję na rynek poprzez akcje i instrumenty pochodne. Nie mam pozycji w funduszach Larry'ego. Larry jest subskrybentem Fringe Finance i był w moim podcaście. Powyższe fragmenty listu Larry'ego nie mogą być interpretowane jako oferta sprzedaży lub nakłanianie do złożenia oferty sprzedaży jakichkolwiek papierów wartościowych lub usług. Każda taka oferta może zostać złożona wyłącznie w momencie, gdy inwestor kwalifikowany otrzyma od EMA formalne materiały opisujące ofertę oraz powiązaną dokumentację subskrypcji. Nie ma gwarancji, że strategia inwestycyjna Funduszu odniesie sukces. Inwestowanie wiąże się z ryzykiem, a inwestycja w Fundusz może przynieść straty. Strategia podlega również następującym rodzajom ryzyka: ryzyko walutowe, ryzyko inwestycyjne poza STANAMI ZJEDNOCZONYMi, ryzyko specyficzne emitenta.

Przetlumaczono przez translator Google

zrodlo:https://www.zerohedge.com/

Brak komentarzy:

Prześlij komentarz