AUTOR: TYLER DURDEN

Autor: André Marques za pośrednictwem The Mises Institute,

Roczna stopa inflacji cenowej w strefie euro osiągnęła 5 procent w grudniu 2021 r., A (w chwili pisania tego tekstu) konsensus jest na poziomie 5,1 procent w styczniu 2022 r. Ceny producentów przemysłowych w strefie euro wzrosły o 26,2 procent w 2021 roku.

Wywiera to presję na Europejski Bank Centralny (EBC) w celu przyjęcia restrykcyjnej polityki pieniężnej (a przynajmniej mniej luźnej). 3 lutego EBC ogłosił decyzje w sprawie polityki pieniężnej dotyczące Pandemicznego Programu Skupu Interwencyjnego (PEPP) i Programu Skupu Aktywów (APP), programów skupu aktywów i stóp procentowych, bez większych zmian w porównaniu z poprzednim ogłoszeniem w grudniu.

Pandemiczny program zakupów awaryjnych

W I kwartale 2022 r. EBC zamierza dokonywać skupu aktywów netto za pośrednictwem OIPE w wolniejszym tempie niż w IV kwartale 2021 r. i powinien zaprzestać skupu aktywów netto pod koniec marca 2022 r.

Rada Prezesów (odpowiednik Federalnego Komitetu Otwartego Rynku Fed) stwierdziła, że w warunkach napięć gospodarczych elastyczność pozostanie elementem polityki pieniężnej w każdym przypadku, gdy pojawią się zagrożenia dla celu polityki pieniężnej EBC – "symetrycznego" celu inflacyjnego w wysokości 2 procent. Na przykład w przypadku komplikacji rynkowych związanych z pandemią reinwestycje w ramach OIPE mogą być elastycznie dostosowywane w czasie. Korekta ta mogłaby obejmować zakupy greckich obligacji skarbowych poza rolowaniem wykupu w celu uniknięcia przerwania zakupów, co mogłoby być szkodliwe dla greckiej gospodarki. Zakupy netto w ramach OIPE można również wznowić, aby w razie potrzeby przeciwdziałać negatywnym wstrząsom związanym z pandemią.

Program skupu aktywów

Zgodnie ze stopniowym ograniczaniem skupu aktywów oraz w celu zapewnienia, by nastawienie polityki pieniężnej pozostało zgodne z "symetrycznym" celem inflacyjnym, Rada Prezesów postanowiła ustalić tempo zakupów netto w wysokości 40 mld euro miesięcznie w II kwartale 2022 i 30 mld euro miesięcznie w III kwartale 2022 r. w ramach programu APP. Od października 2022 Rada Prezesów zamierza utrzymać skup aktywów netto w ramach programu APP na poziomie 20 mld euro miesięcznie "tak długo, jak będzie to konieczne" do utrzymania akomodacyjnej polityki EBC. Rada Prezesów spodziewa się, że zakupy netto zakończą się na krótko przed rozpoczęciem podnoszenia podstawowych stóp procentowych EBC.

Procentowych

Podstawowe stopy procentowe EBC (stopa podstawowych operacji refinansujących, stopa kredytu w banku centralnym i stopa depozytu w banku centralnym na koniec dnia) pozostaną na niezmienionym poziomie, odpowiednio 0,00 proc., 0,25 proc. i −0,50 proc.

Mając na celu utrzymanie 2-procentowego "symetrycznego" celu inflacyjnego i zgodnie ze strategią polityki pieniężnej, Rada Prezesów oczekuje, że podstawowe stopy procentowe EBC pozostaną na obecnym poziomie lub poniżej niego, dopóki inflacja nie osiągnie 2 procent "w średnim okresie". Może to oznaczać okres przejściowy, w którym inflacja cenowa umiarkowanie przekracza 2-procentowy cel.

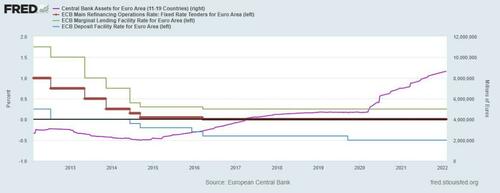

4 lutego bilans EBC przekroczył 8,63 bln euro. Od 2015 EBC nie zmniejszył swojego bilansu. A od 2014 r. utrzymuje stopy procentowe bardzo blisko 0 proc. (i poniżej 0 proc. w przypadku stopy depozytu w banku centralnym).

Wykres 1: Stopy procentowe i bilans EBC, 2012–22

Źródło: FRED; opracowanie własne autora. Uwaga: Główna stopa operacji refinansujących to czerwona linia odczytywana na lewej osi; stopa kredytu w banku centralnym to zielona linia odczytywana względem lewej osi; stopa depozytu w banku centralnym na koniec dnia jest niebieską linią odczytywaną na lewej osi; a bilans EBC to fioletowa linia odczytywana przy prawej osi.

EBC w pułapce

Podobnie jak Fed, EBC nie ma zbyt wiele miejsca na podnoszenie stóp procentowych bez powodowania poważnych komplikacji na rynku finansowym i w gospodarce. Ponadto skup aktywów, głównie obligacji skarbowych strefy euro, utrzymuje stopy procentowe na sztucznie niskim poziomie, a co za tym idzie, sztucznie zaniża koszty finansowania deficytów budżetowych tych rządów.

Prezes EBC Christine Lagarde, odpowiadając na pytanie o spready rentowności obligacji skarbowych strefy euro, stwierdziła, że nie ma dużych spreadów. Co ciekawe, samo zasygnalizowanie możliwej podwyżki stóp procentowych w celu zagwarantowania 2-procentowej stopy inflacji cenowej "w średnim okresie" (jak stwierdziła Lagarde) wzbudziło oczekiwania inwestorów i traderów, że EBC podniesie stopy procentowe w tym roku i doprowadziło do wzrostu spreadów (patrz wykres 2).

Wykres 2: Włochy-Niemcy (niebieski) i Grecja-Niemcy (pomarańczowy) spready na obligacjach dziesięcioletnich, wrzesień 2021–luty 2022

Źródło: Tradingview.com. Źródło: Fernando Ulrich, "Inflação recorde no euro pressiona BCE a subir juros arriscando o futuro da moeda única", 7 lutego 2022 r., film na YouTube, 13:19.

Dług publiczny Włoch i Grecji wynosi odpowiednio 155,3 proc. PKB i 200,7 proc. PKB (wstępne dane za III kwartał 2021 r.), znacznie powyżej 69,4 proc. PKB Niemiec. Ta ogromna różnica odzwierciedla wyższe ryzyko obligacji włoskich i greckich (w porównaniu z obligacjami niemieckimi). Już sama sygnalizowanie wzrostu stóp procentowych i spadku skupu aktywów sprawia, że inwestorzy rozliczają się z tego ryzyka, a oprocentowanie greckich i włoskich obligacji wzrasta bardziej niż niemieckie (bo znaczna część popytu na greckie i włoskie obligacje zniknie, jeśli EBC faktycznie przestanie je kupować lub nawet ograniczy zakupy).

Poniższy wykres przedstawia rentowność dziesięcioletnich obligacji skarbowych niektórych krajów strefy euro.

Należy zauważyć, że przed 2008 r., w pierwszych latach euro, praktycznie nie było różnicy między rentownościami. Jednak po 2008 r. panowało powszechne przekonanie o większym ryzyku obligacji emitowanych przez kraje o większym zadłużeniu, takie jak Grecja, Włochy, Portugalia, Hiszpania i Irlandia (które w kolejnych latach najbardziej obniżyły relację długu do PKB). Tak więc, gdy rządy te stale zwiększały wydatki, rentowności ich obligacji zaczęły rosnąć (ostatecznie prowadząc do kryzysu zadłużeniowego i recesji w strefie euro).

Dopiero po 2015 r., kiedy EBC rozpoczął program skupu aktywów, spready ponownie się zmniejszyły.

Wykres 3: Rentowność dziesięcioletnich obligacji skarbowych strefy euro w latach 1998–2022

Źródło: Tradingview.com. Uwaga: Grecja (pomarańczowy), Włochy (niebieski), Portugalia (żółty), Niemcy (biały), Francja (fioletowy), Holandia (zielony), Irlandia (różowy) i Hiszpania (czerwony).

Dlatego to EBC utrzymuje stopy procentowe tych obligacji sztucznie na niskim poziomie. W związku z tym EBC nie ma zbyt wiele miejsca na podniesienie stóp procentowych i zmniejszenie (lub zaprzestanie) miesięcznego skupu aktywów. Kraje takie jak Portugalia, Hiszpania, Włochy i Grecja, które mają większe zadłużenie i bardziej rozrzutne rządy, są bardzo zależne od tej polityki pieniężnej. I nie ma zachęt dla tych rządów do ograniczenia wydatków i pożyczek na tyle, aby odsetki od ich obligacji spadły bez interwencji EBC.

W najlepszym scenariuszu rządy bardzo stopniowo redukują swoje zadłużenie (tak jak Portugalia w latach 2016–2019 i w 2021 r., po znacznym wzroście w 2020 r.).

Przetlumaczono przez translator Google

zrodlo:https://www.zerohedge.com/

Brak komentarzy:

Prześlij komentarz