Naga krótka sprzedaż: prawda jest znacznie gorsza niż ci powiedziano

przez Jamesa Stafforda

OilPrice.com

Istnieje ogromne zagrożenie dla naszych rynków kapitałowych, ogólnie dla wolnego rynku i ogólnie dla uczciwego postępowania. I nie, to nie są Chiny. To rodzime zagrożenie, o którym wszyscy boją się mówić.

Do teraz.

Ten strach zamienił się teraz we wściekłość.

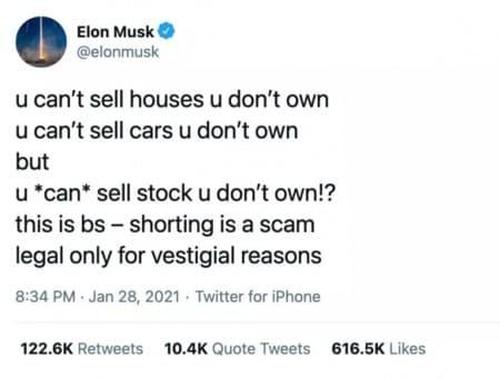

Hordy nowych inwestorów detalicznych łączą się, by przejąć Wall Street. Nie chcą siedzieć bezczynnie i oglądać nagich krótkich sprzedawców, finansowanych przez duże banki, manipulować akcjami, szkodzić firmom i akcjonariuszom.

Bitwa, która rozpoczęła się w tym tygodniu o GameStop między inwestorami detalicznymi a wspieranymi przez Wall Street nagimi krótkimi sprzedawcami, jest początkiem wojny, która może wszystko zmienić.

Jest to problem globalny, ale stanowi największe zagrożenie dla kanadyjskich rynków kapitałowych, gdzie nagi krótka sprzedaż - proces sprzedaży akcji, których nie posiadasz, a tym samym tworzenie podrobionych lub „widmowych” akcji - przetrwa i pozostaje pod radarem regulacyjnym, ponieważ Broker -Dealerzy nie muszą zgłaszać nieudanych transakcji, dopóki nie przekroczą 10 dni.

To skandaliczny akt wymierzony w rynki kapitałowe, który spowodował szkody rzędu miliardów dolarów.

Nie daj się zwieść ogromowi tego zagrożenia: zarówno zagraniczni, jak i krajowi intryganci zaatakowali Kanadę, próbując obniżyć ceny akcji jej spółek notowanych na giełdzie.

Według prawnika Jamesa W. Christiana z Teksasu, w samej Kanadzie, z funduszy emerytalnych i zwykłych Kanadyjczyków wyparowano setki miliardów dolarów. Christian i jego firma Christian Smith & Jewell LLP są wielkimi hojnikami w sporach sądowych związanych z manipulacją zapasami i prowadzili ponad 20 spraw dotyczących nagiej krótkiej sprzedaży i fałszowania w ciągu ostatnich 20 lat.

„Setki miliardów zostały skradzione zwykłym Kanadyjczykom i Amerykanom oraz funduszom emerytalnym, co zagroziło integralności kanadyjskich rynków kapitałowych i integralnemu procesowi tworzenia kapitału dla przedsiębiorców i tworzenia miejsc pracy dla gospodarki” - powiedział Christian dla Oilprice.com.

Niebezpieczny, nagi, krótkodystansowy MO

Aby [legalnie] sprzedać krótką pozycję na giełdzie, inwestorzy muszą najpierw znaleźć i zabezpieczyć pożyczkę pod zastaw akcji, które zamierzają sprzedać. Broker, który przystępuje do takiej transakcji, musi mieć pewność, że jego klient dokona rozliczenia.

Podczas gdy „długa” sprzedaż oznacza, że sprzedawca jest właścicielem zapasów, krótka sprzedaż może być „zakryta” lub „nago”. Pokryta pozycja krótka oznacza, że sprzedawca krótki już „pożyczył” lub zlokalizował lub zorganizował pożyczkę akcji w momencie dokonania krótkiej sprzedaży. Natomiast nagi krótki oznacza, że sprzedający sprzedaje akcje, których nie jest właścicielem i nie poczynił żadnych ustaleń dotyczących kupna. W tym przypadku sprzedawca nie może pokrywać ani „rozliczać się”, co oznacza, że sprzedaje akcje „widmo” lub „widmo”, które po prostu nie istnieją bez ich działania.

Kiedy masz możliwość sprzedania nieograniczonej liczby nieistniejących udziałów fantomowych w spółce notowanej na giełdzie, masz wtedy prawo do niszczenia i manipulowania ceną akcji według własnego uznania.

Wielkie banki i instytucje finansowe przymykają oczy na niektóre konta, które rutynowo uczestniczą w tych nielegalnych transakcjach z powodu wysokich opłat, które od nich pobierają. Instytucje te aktywnie ułatwiają niszczenie wartości dla akcjonariuszy w zamian za krótkoterminowe zyski w postaci opłat transakcyjnych. Stanowią główną część problemu i współuczestniczą w pomaganiu tym kontom w tworzeniu fałszywych akcji.

Fundusze, które za tym stoją, są bardzo wyrafinowane i znają wszystkie zasady i sztuczki potrzebne do wykorzystania organów regulacyjnych w celu kupienia sobie czasu na pokrycie ich krótkich pozycji. Według wielu kont handlowców, prawników i firm, które padły ofiarą najgorszego z najgorszych w tej grze, krótkodystansowi czasami udaje się pozostać nago przez wiele miesięcy, co jest jawnym naruszeniem nawet najbardziej łagodnych przepisów dotyczących papierów wartościowych.

Osoby zajmujące się krótką sprzedażą i fundusze, które uczestniczą w tej manipulacji, prawie zawsze finansują nieujawnione „krótkie raporty”, które badają i przygotowują z wyprzedzeniem, zanim zapłacą znanym grupom zajmującym się krótką sprzedażą za publikowanie i wprowadzanie na rynek ich raportów (często bez jakiejkolwiek formy ujawnienia) do szerokiego grona odbiorców w celu dalszego sztucznego obniżania zapasów. Nie ma wątpliwości, że te raporty mają na celu wywołanie jak największego strachu wśród inwestorów detalicznych i nakłonienie ich do jak najszybszej sprzedaży akcji.

To jest manipulacja na rynku. Jasne i proste.

Ich MO polega na ograniczaniu słabych, wrażliwych spółek poprzez publikowanie negatywnych raportów, które obniżają cenę ich akcji tak bardzo, jak to możliwe. Gwarantuje to, że dana zwarta firma nie ma już możliwości pozyskania finansowania, zdając się na łaskę tych samych funduszy, które je zwarły. Po kraterowaniu ceny akcji spółki będącej przedmiotem krótkiej pozycji, fundusze zaczynają oferować tym spółkom finansowanie, zazwyczaj w formie obligacji zamiennych z załącznikiem warrantu jako zabezpieczenia (lub potencjalnej przyszłej ochrony) przed ich krótką pozycją; a firmy przyjmują oferty, ponieważ nie mają wyboru. Wypłukać i powtórzyć.

Oprócz powyższego szaleństwa brokerzy są często współwinni tego rodzaju przestępstw poprzez rezerwowanie udziałów klientów jako „długie”, podczas gdy w rzeczywistości są one „krótkie”. W tym miejscu praktyka przenosi się z szarej strefy regulacyjnej do postępowania godnego kary więzienia.

Naga krótka sprzedaż została oficjalnie uznana za nielegalną w USA i Europie po kryzysie finansowym 2008/2009.

Jednak uczynienie go nielegalnym nie powstrzymało go przed tym, ponieważ niektórzy bardziej kreatywni traderzy odkryli dogodne luki między papierowymi i elektronicznymi systemami handlowymi i wykorzystali te luki do krótkich akcji.

Mimo to robi się jeszcze bardziej złowieszczo.

Według Christiana „globalne grupy robocze” koordynują ataki na specjalnie wymierzone firmy w ramach strategii „mafijnej”.

Dziennikarze są opłacani, podobnie jak osoby mające wpływ na media społecznościowe i niezależne domy badawcze, które są finansowane z tego, co stanowi spisek. Razem współpracują, aby rozpowszechniać kłamstwa i negatywne narracje, aby zniszczyć akcje.

W najbardziej nielegalnym przypadku istnieje element wykorzystywania informacji poufnych, który powinien rozwścieczyć organy regulacyjne. MO ma na celu infiltrację firmy poprzez niezadowolonych pracowników wewnętrznych lub prawników związanych z firmą. Źródła te są wykorzystywane do uzyskiwania poufnych informacji, które następnie wyciekają, aby zaszkodzić firmie.

Często te nielegalne transakcje wiążą się z opłaceniem „informatorów”, dziennikarzy, wpływowych osób i „badaczy”, ponieważ są one dokonywane z kont zagranicznych, które są zamykane po wykonaniu czynu.

Podobnie, „krótkie spodenki” zamaskowane jako długie mogą być trudne do wyśledzenia, gdy sprawcy mają bezpośredni dostęp rynkowy do systemów transakcyjnych. Te transakcje są zwykle niewykrywane, dopóki nie zawiodą lub nie zostaną rozliczone. W tym momencie konto przeniesie pozycję do innego brokera-dealera i rozpocznie proces od nowa.

Zmowa rozszerza się, gdy brokerzy i instytucje finansowe stają się współwinni celowego błędnego oznaczania „krótkich filmów” jako „długich”, zmiatając nielegalne transakcje pod dywan i poza radar regulacyjny.

„Podszywanie się” i „nawarstwianie” również stały się wszechobecnymi technikami unikania uwagi organów regulacyjnych. Jak sama nazwa wskazuje, fałszowanie polega na wytwarzaniu przez krótkich sprzedawców fałszywej presji sprzedażowej na wybrane akcje, aby obniżyć ceny. Osiągają to poprzez składanie fałszywych ofert w „warstwach” po różnych cenach, aby stworzyć miraż.

Wreszcie, tym złym aktorom udaje się ominąć system osadniczy, który ma „oczyścić się” na zasadzie tzw. T + 2. Oznacza to, że wszelkie nieudane transakcje należy kupić lub załatwić w ciągu 3 dni. Innymi słowy, jeśli kupujesz w poniedziałek (Twój „T” lub dzień transakcji), musi to zostać rozliczone do środy.

Niestety kanadyjskim organom regulacyjnym trudno jest nadążyć za tym systemem, a nieudane transakcje często pozostają nierozwiązane przez znacznie dłuższe okresy niż T + 2. Te nieudane transakcje są stale wymieniane w celu zresetowania zegara rozliczeniowego i przeniesienia transakcji, która kończy się niepowodzeniem, na koniec linii. Awarie scentralizowanego systemu…

Według Christiana może minąć T + 12 dni, zanim nieudany handel zostanie nawet zgłoszony do IIROC (Kanadyjskiej Organizacji Regulacyjnej Przemysłu Inwestycyjnego)…

Prime Brokerzy i banki są współwinni

Jest to jedno z największych centrów zysków na Wall Street, a grzywny nakładane na nich to tylko niewielki koszt prowadzenia działalności.

Niektóre banki wzbogacają się na tych nagich krótkich sprzedawcach. Zyski z tego rodzaju pożyczek są rzeczywiście kuszące. Brokerzy pożyczają akcje, których nie posiadają, dla ogromnego zysku i znacznych premii.

Ta warstwa tego, co wielu nazywa obecnie „organizacją przestępczą”, jest najtrudniejsza dla organów regulacyjnych, niezależnie od nielegalnego charakteru tych działań.

Prime brokerzy pożyczają akcje na rachunkach gotówkowych, których absolutnie nie wolno pożyczać. Pożyczają je krótkodystansującym, aby ułatwić im ułożenie nagich szortów.

Nie chodzi o to, że organy regulacyjne nie wiedzą o tym. W rzeczywistości rozdają grzywny, zarówno z lewej, jak iz prawej strony - zarówno za nielegalne pożyczki, jak i za błędne oznaczenie „krótkich” i „tęsknot” w celu uniknięcia kontroli regulacyjnej. Problem w tym, że te kary bledną w porównaniu z zyskami uzyskanymi dzięki tej działalności.

Zwłaszcza banki w Kanadzie w zasadzie same piszą zasady, co ostatnio ułatwiło (i legalnie) pożyczanie udziałów na rachunkach gotówkowych.

Kancelarie nie mają też czystych rąk. Pomagają sprzedawcom, którzy zbankrutowali wybrane firmy w postępowaniu sądowym, co ostatecznie prowadzi do zniknięcia dowodów nagich szortów w księgach bankowych.

„Nikt nie wie, ile skradziono za pośrednictwem tego oszukańczego systemu na całym świecie” - mówi Christian - „ale liczba zaczyna się na literę„ T ”(biliony)”.

Lista grzywien za umożliwienie i angażowanie się w działania manipulacyjne, które niszczy ceny akcji spółek, może wydawać się bardzo wysoka z punktu widzenia inwestora indywidualnego, ale nie są one nawet bliskie bycia na tyle znaczącymi, aby powstrzymać takie działania:

W 2011 r. SEC obciążyła główną spółkę zależną Citigroup w Stanach Zjednoczonych, która zawarła umowę maklerską, wprowadzających w błąd inwestorów około 1 miliarda USD zabezpieczonych obligacji dłużnych (CDO) związanych z amerykańskim rynkiem nieruchomości. Citigroup postawiła na inwestorów, ponieważ na rynku mieszkaniowym pojawiły się oznaki niepokoju. CDO zbankrutowało zaledwie kilka miesięcy później, powodując poważne straty dla inwestorów i zysk w wysokości 160 mln USD (tylko w postaci opłat i zysków handlowych). Citigroup zapłaciła 285 mln USD w celu uregulowania tych opłat SEC.

W 2016 r. Firma Goldman, Sachs & Co. zgodziła się zapłacić 15 mln USD w celu uregulowania opłat SEC, wynikających z naruszenia przepisów federalnych przez jej praktyki pożyczkowe papierów wartościowych. To znaczy: SEC ustaliła, że Goldman Sachs niewłaściwie oznaczał logi i zezwoliła klientom na angażowanie się w krótką sprzedaż bez określania, czy papiery wartościowe mogą zostać pożyczone w momencie rozliczenia.

W 2013 r. Spółka zależna Charlesa Schwaba została uznana przez SEC za odpowiedzialną za program krótkiej sprzedaży bez pokrycia i ukarana grzywną w wysokości 8,2 mln USD.

SEC zarzuciła w 2015 r. Dwóm podmiotom Merrill Lynch stosowanie „niedokładnych danych w trakcie realizacji zleceń krótkiej sprzedaży”, nakładając na nie karę w wysokości 11 mln USD.

A ostatnio kanadyjski Cormark Securities Inc i dwa inne znalazły się pod radarem SEC. 21 grudnia SEC wydała nakaz zaprzestania działalności przeciwko Cormarkowi. Rozliczył również zarzuty wobec Cormark i dwóch innych transakcji brokerskich z siedzibą w Kanadzie za „dostarczanie nieprawidłowych informacji dotyczących składania zleceń, które spowodowały wielokrotne naruszenia przepisów SHO przez brokera wykonującego zlecenie”. Według SEC, Cormark i ITG Canada spowodowały, że ponad 200 zleceń sprzedaży z jednego funduszu hedgingowego, na kwotę ponad 660 milionów USD w okresie od sierpnia 2016 r. Do października 2017 r., Zostało błędnie oznaczonych jako „długie”, podczas gdy w rzeczywistości były one „Krótkie” - wyraźne naruszenie rozporządzenia SHO. Cormark zgodził się zapłacić karę w wysokości 800 000 dolarów, podczas gdy ITG Canada - jeden z pozostałych brokerów-dealerów, których obciążono - zgodził się zapłacić karę w wysokości 200 000 dolarów. Ładowanie i karanie Cormarka to tylko wierzchołek góry lodowej. Prawdziwe pytanie brzmi, w czyim imieniu Cormark dokonywał nagich krótkich sprzedaży?

W sierpniu 2020 roku Bank of Nova Scotia (Scotiabank) został ukarany grzywną w wysokości 127 milionów dolarów za zarzuty cywilne i karne w związku z jego rolą w masowym schemacie manipulacji cenami.

Według jednego kanadyjskiego handlowca z Toronto, który rozmawiał z Oilprice.com pod warunkiem zachowania anonimowości, „handlowcy są strażnikami rynków kapitałowych i nie wykonują zbyt dobrej pracy, ponieważ przymykanie oczu jest dochodowe”. Ta gra ma się wkrótce zakończyć i to tylko kwestia czasu.

„Ci traderzy łamią różne przepisy i podejmują takie ryzyko ze względu na wielkość konta” - powiedział. „Mają obowiązek odrzucić te transakcje. Ktokolwiek to robi, łamie przepisy [dla krótkiego sprzedawcy] i wie, że nie będzie w stanie zawrzeć ugody. Jako strażnik, obowiązkiem regulacyjnym jest odrzucenie tych transakcji. Zamiast tego świadomie łamią prawo i mają pełną wiedzę o tym, co robią ”.

„Jeśli kontrolujesz system rozliczeń, możesz robić, co chcesz” - mówi źródło. „Specjaliści ds. Zgodności nie mają zębów, ponieważ banki zarabiają duże pieniądze. Nadmiernie pożyczają akcje; pożyczają z udziałów na rachunku gotówkowym, aby pokryć niektóre z tych niepowodzeń… na przykład, jeśli sprzedano 20 milionów udziałów „na pozycji długiej”, mogą to pokryć pożyczając z udziałów na rachunku gotówkowym. ”

Naga prawda

W tym, co nazywa naszą „złowieszczą rzeczywistością finansową”, Tom CW Lin, prawnik, szczegółowo opisuje, jak „miliony dolarów mogą zniknąć w ciągu kilku sekund, nieuczciwi aktorzy mogą zatrzymać handel firmami wartymi miliardy dolarów, a rynki finansowe warte biliony dolarów mogą zostać zniekształcone jednym kliknięciem lub kilkoma wierszami kodu ”.

Każdy inwestor i każda instytucja są zagrożone, pisze Lin.

Naga prawda jest taka: inwestorzy nie mają szans w obliczu nagich krótkich sprzedawców. To gra zafałszowana na korzyść wyrafinowanego krótkiego kartelu i gigantów z Wall Street.

Teraz, gdy handel online ułatwia demokratyzację handlu, organy regulacyjne są proszone o podjęcie działań przeciwko tym złym podmiotom, aby zapewnić ochronę rynków kapitałowych w Ameryce Północnej, a inwestorom detalicznym sprawiedliwe traktowanie.

Ostatnia saga GameStop to handel detaliczny walczący ze zwarciami i wspaniale jest to zobaczyć - ale czy jest to daremny cios, czy początek czegoś większego? Pozytywnym wnioskiem z wydarzeń minionego tygodnia jest to, że termin „krótka sprzedaż” został wprowadzony do wiadomości publicznej i z pewnością zostanie poddany większej analizie.

Waszyngton przygotowuje się do zaangażowania. Oznacza to, że możemy oczekiwać, że cała władza Waszyngtonu, a nie tylko organów regulacyjnych, zostanie odrzucona w celu ochrony inwestorów detalicznych przed podstępnymi sprzedawcami krótkimi oraz bankierami i głównymi brokerami, którzy czerpią niewiarygodne korzyści z tych manipulacji.

Presja rośnie również w Kanadzie, gdzie luźniejsze zasady były ogromnym dobrodziejstwem dla manipulatorów. Amerykański krótki kartel żeruje na kanadyjskich rynkach od dziesięcioleci, ponieważ wiedzą, że organy regulacyjne rzadko podejmują działania. To naprawdę dziki zachód.

Nieco ponad rok temu McMillan opublikował obszerny raport na ten temat z perspektywy kanadyjskiej, w którym stwierdził, że istnieją istotne słabości systemu regulacyjnego.

Chociaż sama krótka sprzedaż objęta ubezpieczeniem ma niezaprzeczalne korzyści w zapewnianiu płynności i ułatwianiu odkrywania cen, i chociaż bezobsługowe podejście kanadyjskich organów regulacyjnych przyciągnęło wiele osób na rynki kapitałowe, istnieją znaczące słabości, które grożą upadkiem całego domu kart .

McMillan zauważył również, że „liczba krótkich kampanii w Kanadzie jest całkowicie nieproporcjonalna do wielkości naszych rynków kapitałowych w porównaniu ze Stanami Zjednoczonymi, Unią Europejską i Australią”.

Biorąc stronę Wall Street w tej bitwie, Bloomberg zauważa, że Wall Street przetrwała „liczne inne ataki” na przestrzeni wieków, „ale powstanie GameStop może oznaczać koniec epoki dla opinii publicznej”, co sugeruje, że ci aktorzy są „od dawna… oczerniani ludzie, którzy próbują wykorzenić korporacyjne wykroczenia ”.

Bloomberg próbuje nawet wiktymizować Citron Research Andrew Left'a, który - pośród całego chaosu - właśnie ogłosił, że po dwóch dekadach wycofał się z krótkiej sprzedaży.

Nic nie może być dalej od prawdy. Krótko sprzedający, zwłaszcza odmiana naga, nie pomagają nadzorować rynków i kierować złych firm, jak sugeruje Bloomberg. Naga, krótka sprzedaż nie kieruje się względami moralnymi i etycznymi, ale samym zyskiem. Atakują dobre, ale słabe i wrażliwe firmy. Nie są wybawcami rynków kapitałowych, ale niszczycielami. Andrew Left może być „ofiarą”, ale nie jest ofiarą. Prawdopodobnie nie są też fundusze hedgingowe, z którymi pracował.

W petycji zainicjowanej przez Change.org składający petycję wzywają SEC i FINRA do zbadania Left and Citron Research, zwracając uwagę: „Podczas gdy informacje publikowane przez Citron Research są starannie wybierane i rozpowszechniane w sposób, który na pierwszy rzut oka nie narusza prawa, SEC FINRA i FINRA przeoczyli fakt, że zyski Left i Citron są wynikiem dystrybucji katalizatorów w oczekiwaniu na znaczące zmiany cen w wyniku reakcji opinii publicznej w postaci paniki, zachęty lub po prostu fali akcji katalizatora. Ich zadaniem jako firmy jest wywołanie największej paniki wkrótce po zajęciu pozycji handlowej, aby oni i ich klienci mogli osiągnąć największe zyski finansowe kosztem zwykłych inwestorów ”.

25 stycznia Grupa Zadaniowa ds. Modernizacji Rynków Kapitałowych opublikowała swój raport końcowy dla Ministra Finansów Ontario, zauważając, że choć nagła krótka sprzedaż jest nielegalna w Stanach Zjednoczonych od 2008 roku, w Kanadzie pozostaje luką prawną. Grupa zadaniowa zaleca, aby ministerstwo zakazało tej praktyki, która pozwala na krótką sprzedaż zbywalnych aktywów bez uprzedniego pożyczenia papieru wartościowego.

Krajowa koalicja przeciwko nagiej krótkiej sprzedaży - brak dostarczenia papierów wartościowych (NCANS), która stara się podkreślić, że w żaden sposób nie jest przeciw krótkiej sprzedaży, zauważa: „Naga krótka sprzedaż przenosi ekspozycję na ryzyko i koszt zabezpieczenia instrumentów pochodnych animatorzy rynku na plecach inwestorów kapitałowych, bez żadnych korzyści dla nich. Jest to zasadniczo niesprawiedliwe i musi się skończyć ”.

W całej Ameryce Północnej problem wkrótce osiągnie gorączkę z powodu GameStop. Tym razem zwykli inwestorzy detaliczni mają prawo głosu przeciwko Wall Street. I choć raz wydaje się, że Waszyngton słucha. Dom i Senat mają zaplanowane przesłuchania w sprawie sagi GameStop.

Paradoksalnie ta sama firma, która w zasadzie rozpoczęła zamach wśród inwestorów detalicznych - aplikacja handlowa Robinhood z zerową opłatą - jest teraz pod ostrzałem za wyciągnięcie dywanu spod tego samego ruchu demokratycznego.

Po tym, jak inwestorzy detaliczni połączyli siły przeciwko sprzedawcom z Wall Street, aby w ciągu niecałego tygodnia przesunąć akcje GameStop z 20 dolarów do ponad 480 dolarów, Robinhood wykonał bardzo niepopularny ruch, wprowadzając zakaz kupowania dla inwestorów detalicznych. Zgodnie z zasadami Wall Street nadal mogło kupować i sprzedawać, ale inwestorzy detaliczni mogli tylko sprzedawać. Ta nowa grupa inwestorów - która obejmuje prawie całą klientelę Robinhood - walczy z bronią, a klienci obecnie pozywają. Nie odejdą i mają ucho Waszyngtonu… oraz Twittera i mediów społecznościowych Reddita. To zapowiada się na powstanie.

Inwestorzy detaliczni chcą oczyścić rynki kapitałowe i mogą być na tyle potężni, by zrobić to teraz. To poważna pobudka zarówno dla nagich krótkich sprzedawców, jak i inwestorów.

Viva la Revolucion.

https://www.zerohedge.com/markets/naked-short-selling-truth-much-worse-you-have-been-told

Brak komentarzy:

Prześlij komentarz