AUTOR: TYLER DURDEN

Przez większą część dnia każdy, kto zajmował się analizą zlikwidowanego Banku Doliny Krzemowej, ograniczał się do korzystania z nieaktualnych danych finansowych z 31 grudnia. z pewnością analizowaliśmy wpływ zarażenia SVB (patrz tutaj), jak pokazano poniżej:

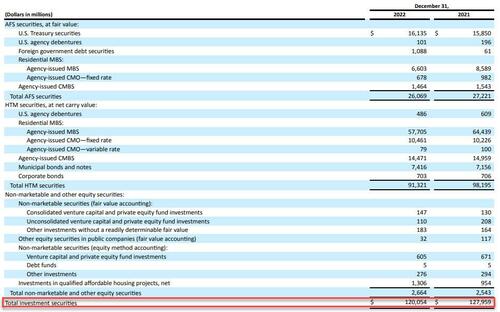

Dla tych, którzy przespali wczoraj, oto co przegapiłeś i dlaczego amerykański system bankowy cierpi na najgorszy kryzys od 2020 roku. Silicon Valley Bank, aka SIVB, 18. co do wielkości bank w USA z aktywami o wartości 212 mld USD, z czego 120 mld USD to papiery wartościowe (z czego większość lub 57,7 mld USD to papiery wartościowe zabezpieczone hipoteką (HTM), a kolejne 10,5 mld USD to CMO, a 26 mld USD jest dostępne do sprzedaży, więcej na ten temat później)...

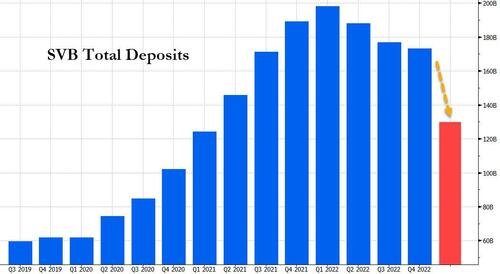

... finansowany przez ponad 173 miliardy dolarów depozytów (z czego 151,5 miliarda dolarów jest nieubezpieczonych), od dawna jest postrzegany jako bank w sercu amerykańskiej branży startupowej ze względu na wyjątkową koncentrację na firmach venture capital. Pod wieloma względami odzwierciedla to problemy, które widzieliśmy w Silvergate, która prawie wyłącznie bankowała firmy kryptograficzne.

Najważniejsze pytanie brzmi oczywiście, co wydarzyło się w ciągu ostatnich 24 godzin, aby nie tylko zdusić proponowaną przez bank ofertę akcji, ale także doprowadzić bank do niewypłacalności.

Otrzymaliśmy odpowiedź zaledwie kilka chwil po tym tweecie, kiedy Kalifornijski Departament Ochrony Finansowej i Innowacji poinformował, że wkrótce po tym, jak Bank ogłosił stratę w wysokości około 1,8 miliarda dolarów ze sprzedaży inwestycji i przeprowadził podwyższenie kapitału (które, jak teraz wiemy, nie powiodło się), i pomimo tego, że bank był w dobrej kondycji finansowej przed 9 marca, 2023, "inwestorzy i deponenci zareagowali, inicjując wypłaty 42 mld USD depozytów z Banku w dniu 9 marca 2023 r., Powodując run na Bank."

W wyniku tego wściekłego drenażu, na koniec dnia roboczego w czwartek, 9 marca, "bank miał ujemne saldo gotówkowe w wysokości około 958 milionów dolarów".

W tym momencie, pomimo prób ze strony Banku, z pomocą organów regulacyjnych, "przeniesienia zabezpieczeń z różnych źródeł, Bank nie wywiązał się z listu gotówkowego z Rezerwą Federalną. Gwałtowne wycofanie depozytów spowodowało, że Bank nie jest w stanie spłacić swoich zobowiązań w terminie ich wymagalności, a bank jest teraz niewypłacalny.

Trochę kontekstu: dla przypomnienia, SIVB miał 173 miliardy dolarów depozytów na dzień 31 grudnia, co oznacza, że w ciągu zaledwie kilku godzin historyczny run na bank wydrenował jedną czwartą finansowania banku!

Ale oczywiście nie wszyscy wyszli na czas, istnieje długa kolejka deponentów, którzy przekroczyli limit ubezpieczenia FDIC w wysokości 250 000 USD (w rzeczywistości ubezpieczone są tylko od 3 do 7% wszystkich depozytów). Poniższa lista, choć niekompletna, jest w przybliżeniu posortowana według wielkości ekspozycji:

USDC - Crypto Stablecoin prowadzony przez Circle - Silicon Valley Bank jest jednym z sześciu partnerów bankowych, których Circle używa do zarządzania ~25% częścią rezerw USDC utrzymywanych w gotówce. Podczas gdy czekamy na jasność, w jaki sposób zarząd komisaryczny FDIC SVB wpłynie na deponentów, Circle i USDC nadal działają normalnie.

ROKU - Roku miał 26% swojej gotówki, 487 milionów dolarów w Silicon Valley Bank

BLOCKFI - BlockFi ma 227 milionów dolarów w "niechronionych" funduszach w Silicon Valley Bank, zgodnie z dokumentem upadłościowym, i może naruszać amerykańskie prawo upadłościowe.

RBLX - Roblox powiedział, że 5% z salda gotówkowego i papierów wartościowych o wartości 3 mld USD jest przechowywane w SVB.

DNA - Gingko Bioworks: Tylko saldo gotówkowe spółki zależnej Zymergen Inc. jest przechowywane na rachunkach depozytowych w SVB, co stanowi około 74 mln USD lub 6% środków pieniężnych i ekwiwalentów pieniężnych firmy na dzień 31 grudnia 2022 r

RKLB - RocketLab USA miał około 38 milionów dolarów na swoich kontach w banku, co stanowi około 7,9% gotówki i ekwiwalentów startupu

LC - Lending Club ostrzegł przed potencjalną utratą środków w depozycie w SVB w wysokości 21 milionów dolarów, wspomniana kwota nie jest istotna dla jego płynności lub poziomu kapitału i nie stanowi ryzyka dla działalności lub operacji grupy.

PAYO - Payoneer: Z około 6,4 mld USD łącznych sald gotówkowych firmy na dzień 31 grudnia 2022 r., mniej niż 20 mln USD znajduje się w SVB

PTGX - Protagonist Therapeutics uważa, że jego ekspozycja na wszelkie problemy z płynnością w SVB jest ograniczona, biorąc pod uwagę, że środki pieniężne przechowywane w SVB wynoszą około 13 milionów USD na dzień 9 marca 2023 r.

Archer Aviation zawarł pożyczkę w wysokości 20 milionów dolarów z SVB w 2021 roku, z czego 10 milionów dolarów ma zostać spłacone w 2023 roku

COHU - Cohu ogłosił, że ma rachunki depozytowe w SVB z łącznym saldem w wysokości około 12,3 mln USD, co stanowi około 3,8% całkowitej gotówki i inwestycji firmy.

IGMS - IMG Biosciences: "Na dzień 10 marca 2023 r. Spółka posiada mniej niż 5,0 mln USD depozytów w SVB. W związku z tym Spółka uważa, że nie ma istotnego narażenia na jakiekolwiek problemy z płynnością SVB."

RYTM - Rhythm Pharmaceuticals ogłosił, że posiada rachunki depozytowe w SVB z łącznym saldem w wysokości około 3,4 mln USD, co stanowi około 1,1% wszystkich środków pieniężnych i ekwiwalentów środków pieniężnych Spółki.

SYRS - Syros Pharmaceuticals ujawnia, że na dzień 10 marca 2023 r. posiada dwa rachunki depozytowe w Banku Doliny Krzemowej. Jedno z tych rachunków ma saldo poniżej 250 000 USD, a drugie ma saldo w wysokości około 3,1 miliona USD zgodnie z akredytywą, którą Spółka była zobowiązana dostarczyć wynajmującemu w związku z realizacją umowy najmu dla swojej siedziby korporacyjnej.

EYPT - EyePoint Pharmaceuticals utrzymuje obecnie minimalną kwotę gotówki, w jednocyfrowych milionach dolarów, w Silicon Valley Bank (SIVB)

ATRA - Atara Biotherapeutics prowadzi obecnie rachunek w Silicon Valley Bank ("SVB") posiadający depozyty gotówkowe w wysokości około 2 milionów USD, które Spółka uważa za nieistotną dla jej płynności.

ISEE – Iveric Bio utrzymuje obecnie minimalną kwotę środków pieniężnych i ekwiwalentów środków pieniężnych, w niskich jednocyfrowych milionach dolarów amerykańskich, w Silicon Valley Bank ("SVe")."

VERA - Vera Therapeutics posiada obecnie około 1,2% środków pieniężnych i inwestycji w SVB. W związku z tym Spółka uznaje swoją ekspozycję na ryzyko związane z SVB za minimalną.

XFOR - X4 Pharmaceuticals miał około 2,5% swoich depozytów gotówkowych w SVB.

CTMX - CytomX Therapeutics nie uważa swojej ekspozycji na jakiekolwiek problemy z płynnością w SVB za znaczącą. Środki pieniężne przechowywane w SVB na operacyjnym koncie CTMX CytomX są na poziomie lub blisko limitu ubezpieczonego przez FDIC w wysokości 250 000 USD. CytomX prowadzi również rachunek depozytowy w SVB na podstawie akredytywy standby wystawionej na podstawie umowy najmu biura na około 917 000 USD.

AXSM - Axsome Therapeutics posiada istotne depozyty gotówkowe w SVB.

WVE - Wave Life Sciences łączna kwota środków pieniężnych firmy i środków pieniężnych o ograniczonym dostępie do SVB wynosi około 1,5 mln USD.

JNPR - Juniper Networks prowadzi rachunki operacyjne w SVB z minimalnym saldem gotówkowym poniżej 1% całkowitej gotówki firmy

QS - QuantumScape ma bardzo ograniczoną ekspozycję na SVB, z tylko niską jednocyfrową ekspozycją procentową w stosunku zarówno do całkowitej płynności Spółki, jak i całkowitych aktywów.

A teraz pytanie o wartości 64 bilionów dolarów: czy runa na bank została wywołana próbą podwyższenia kapitału przez bank - która nastąpiła po skromnych stratach w wysokości 1,8 miliarda dolarów, gdy bank sprzedał swoje udziały w AfS, aby zwiększyć swoją płynność - czy też był to wynik zewnętrznego wpływu? Rozumiemy przez to, że jak informowaliśmy wczoraj, kilku wybitnych inwestorów venture capital - takich jak Peter Thiel - doradziło swoim startupom technologicznym, aby wycofały pieniądze z Banku Doliny Krzemowej w czwartek. Czy do runu na bank doszłoby, gdyby nie ich namowani? Albo inne pytanie: dlaczego niektórzy luminarze VC aktywnie zachęcają do paniki bankowej? Wczoraj zaproponowaliśmy jedną możliwą odpowiedź.

I chociaż takie działanie inwestorów kapitału podwyższonego ryzyka byłoby zrozumiałe, jeśli etycznie wątpliwe, być może bardziej godne uwagi jest to, co Bloomberg doniósł wcześniej, powołując się na The Infromation: nie był to tylko Peter Thiels świata:

Wybitni inwestorzy venture capital doradzali swoim startupom technologicznym, aby wycofały pieniądze z Silicon Valley Bank, podczas gdy mega instytucje, takie jak JP Morgan Chase & Co, starały się przekonać niektórych klientów SVB do przeniesienia swoich funduszy w czwartek, zachwalając bezpieczeństwo swoich aktywów.

Powiedzmy to wprost: największy amerykański bank komercyjny aktywnie zabiegał o klientów jednego ze swoich największych konkurentów, a 16. co do wielkości bank amerykański, wiedząc, że ucieczka depozytów prawie na pewno doprowadzi do upadku banku, który dzięki bankowości z rezerwą cząstkową miał tylko skromną gotówkę, aby zaspokoić popyt na depozyty: Z pewnością nie na tyle, aby zaspokoić odpływ depozytów w wysokości 42 miliardów dolarów.

Oczywiście Jamie, który nagle stał się kluczową postacią w skandalu Jeffa Epsteina obok Jes Staley, wie o tym i byłby zachwycony wynikiem, który zabija dwie pieczenie na jednym ogniu: usuń jego nazwisko z pierwszych stron gazet, a także jeszcze bardziej powiększ JPMorgan. Właściwie trzy ptaki: pamiętajmy, że to JPM rozpoczął zastrzyk płynności "nie QE" Fed we wrześniu 2019 r., Kiedy bank "nagle" znalazł się ograniczony rezerwami. Wątpimy, by JPM miał coś przeciwko, gdyby Powell zakończył podwyżki stóp procentowych i złagodził/uruchomił luzowanie ilościowe w wyniku kryzysu bankowego, który Jamie pomógł przyspieszyć.

I choć czekamy, aby zobaczyć, czy udział Dimona w skandalu Epsteina zniknie teraz z relacji medialnych i czy Powell rozpocznie luzowanie ilościowe, wiemy jedno na pewno: JPM był wyraźnym i natychmiastowym dobroczyńcą upadku SIVB, ponieważ w dniu, w którym wszystko się załamało, akcje JPM były jednymi z niewielu, które wzrosły.

Przetlumaczono przez translator Google

zrodlo:https://www.zerohedge.com/

Brak komentarzy:

Prześlij komentarz