AUTOR: TYLER DURDEN

Wysłane przez Jan Nieuwenhuijs z Gainesville Coins

Emisja bazooki 456 miliardów nowych SDR (~ 650 miliardów dolarów) przez MFW w sierpniu 2021 r., "w celu zwiększenia globalnej płynności", osiągnęła bardzo niewiele z tego, co było zamierzone. Wiele krajów balansuje na krawędzi upadku, a globalny wzrost spada. Marny wolumen obrotu SDR w ciągu ostatniego roku potwierdza wady tego aktywa.

Jak zobaczymy, SDR jest używany głównie do smarowania kół biurokracji MFW.

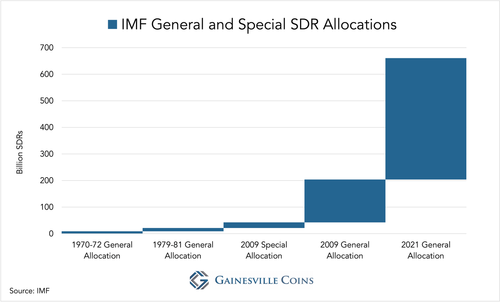

Przed sierpniem 2021 r. łączne przydziały Specjalnych Praw Ciągnienia (SDR) dla członków Międzynarodowego Funduszu Walutowego (MFW) wynosiły 204 mld. (1 SDR jest obecnie wart około 1,3 dolara amerykańskiego). Dzięki dodaniu 456 mld SDR łączne alokacje wzrosły o 124%. Jednak nowa emisja nie zrobiła prawie nic z tego, co dyrektor zarządzająca MFW Kristalina Georgieva obiecała w 2021 r.:

To historyczna decyzja – największy przydział SDR w historii MFW i strzał w ramię dla globalnej gospodarki w czasie bezprecedensowego kryzysu. Przydział SDR przyniesie korzyści wszystkim członkom, zaspokoi długoterminowe globalne zapotrzebowanie na rezerwy, zbuduje zaufanie oraz będzie sprzyjać odporności i stabilności światowej gospodarki. Pomoże to w szczególności naszym najbardziej narażonym krajom zmagającym się ze skutkami kryzysu związanego z COVID-19.

Kiedy brzmi to zbyt pięknie, aby mogło być prawdziwe, zwykle tak jest. Po pierwsze, tworzenie większej liczby SDR nie zwiększa globalnej płynności (ilości rezerw międzynarodowych). Nie przynosi też korzyści wszystkim członkom, nie buduje zaufania, nie stabilizuje globalnej gospodarki ani nie sprzyja odporności.

SDR rozczarowuje, ponieważ nie jest walutą, nie jest niczym wspierany, nie ma wolnego rynku, aby je wymienić, a handel jest niepłynny (trudny do przeliczenia dużych ilości na gotówkę). Niezależnie od tego, MFW rozpowszechnia kłamstwa na temat SDR, aby zachować pozory.

Rozwiejmy mity otaczające SDR.

Co to jest SDR?

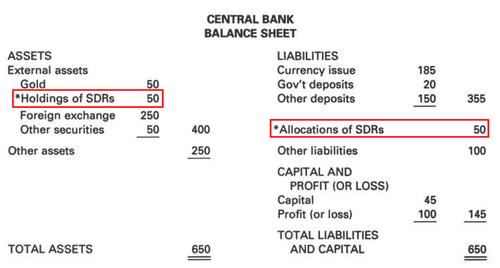

Oficjalnie SDR "jest potencjalnym roszczeniem do swobodnie używanych walut członków MFW". MFW może przydzielać nowe SDR wszystkim swoim państwom członkowskim. MFW nie może przydzielić sobie SDR. W momencie emisji członek uzyskuje podwójny zapis księgowy w swoim bilansie w oparciu o kwotę MFW. Zasoby SDR po stronie aktywów są równe kwocie alokacji SDR po stronie pasywów. Ponieważ udziały i alokacje skompensują się, nowa emisja SDR nie czyni żadnego członka bogatszym ani biedniejszym.

Tylko banki centralne lub władze monetarne oraz kilka międzynarodowych instytucji finansowych, takich jak MFW i BIS, mogą zajmować stanowiska SDR. SDR nie mogą być wydawane na towary i usługi. Zwykle jedynym sposobem, w jaki członek może wykorzystać swoją pozycję SDR, jest wymiana udziałów SDR na swobodnie dostępne waluty (dolary, euro, jeny itp.) z innym członkiem.

Nie ma wolnego rynku dla SDR, który mógłby zmniejszyć nadwyżkę podaży lub popytu. Członkowie mogą wymieniać udziały SDR za pośrednictwem Departamentu SDR MFW lub mogą być wymieniane bezpośrednio między stronami, choć jest to rzadsze. Państwa powiadomią Departament SDR, jeśli chcą kupić lub sprzedać udziały SDR, w jakiej ilości i w zamian za jaką walutę. Następnie czekają, czy ich zamówienia zostaną wypełnione.

Tylko udziały SDR mogą być wymieniane. Przydziały SDR członka są statyczne, chyba że MFW zdecyduje się wydać nowe SDR. Kurs wymiany SDR jest ustalany przez kursy wymiany koszyka walut wyznaczonych przez MFW: dolara amerykańskiego, euro, chińskiego renminbi, jena japońskiego i funta brytyjskiego.

Załóżmy, że zarówno członek A, jak i członek B posiadają równą liczbę udziałów SDR w stosunku do ich przydziałów SDR. Członek A chce sprzedać 100 milionów udziałów SDR za jena japońskiego, a członek B, przypadkowo, chce kupić 100 milionów udziałów SDR za japońskiego jena. Oba powiadamiają Departament SDR, a wymiana jest rozliczana. Po tym, jak A otrzymał jen, a B otrzymał udziały SDR, A będzie miał więcej alokacji SDR w stosunku do swoich udziałów, i odwrotnie, B będzie miał więcej udziałów SDR w stosunku do swoich alokacji.

Członek A zapłaci teraz Departamentowi SDR stopę procentową SDR, a B otrzyma stopę procentową SDR. Upraszczając, każdy członek, który jest sprzedawcą netto udziałów SDR, będzie płacił odsetki, dopóki nie odkupi tych udziałów i odwrotnie (nabywcy netto otrzymują odsetki, dopóki nie odsprzedadzą). Departament SDR zarządza wszystkimi przepływami odsetek. W rzeczywistości sprzedaż SDR to pożyczanie waluty, a kupowanie SDR to pożyczanie waluty.

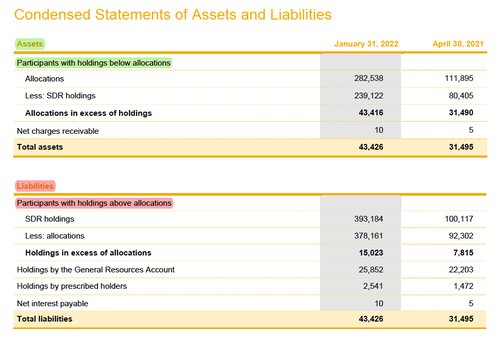

MFW twierdzi, że SDR nie są ich zobowiązaniami. Dzieje się tak, chociaż kraj posiadający udział netto SDR (więcej udziałów niż alokacji), a zatem kwalifikujący się do otrzymania odsetek, jest zobowiązaniem MFW. Zobacz bilans Departamentu SDR z raportu kwartalnego poniżej. Kraj posiadający alokację netto jest atutem mfw.

Stopa procentowa SDR opiera się na krótkoterminowych stopach procentowych walut wchodzących w skład koszyka walut wykorzystywanych do obliczania kursu wymiany SDR. Odsetki SDR są wypłacane co trzy miesiące w SDR, a stawka minimalna wynosi 0,05%.

Udział SDR ("SDR" poniżej) zapewnia właścicielowi potencjalną możliwość pożyczania swobodnie używanych walut. SDR jest zabezpieczeniem banku centralnego dla potencjalnego swapu* bez określonego terminu zapadalności. Piszę o "potencjalnej okazji do pożyczania" i "potencjalnej zamianie", ponieważ w SDR jest niewielka płynność i nic poza gwarancją, że istnieje sprzedawca użytecznej waluty chętny do zakupu SDR. Stąd SDR oficjalnie "jest potencjalnym roszczeniem do swobodnie używanych walut członków MFW".

* W tym przypadku swap oznacza "swap forward", który ma nogę spot i forward. W transakcji spot członek sprzedaje SDR na walutę obcą (FX) – a jego kontrahent robi coś przeciwnego – a w transakcji terminowej transakcja ta jest cofana kupując SDR z FX. Swap terminowy jest taki sam jak pożyczka zabezpieczona. W związku z tym "swapy" często odnoszą się do pożyczania/zaciągania pożyczek.

Aby uzyskać więcej informacji, takich jak sposób obliczania kursu wymiany SDR, przeczytaj mój poprzedni artykuł.

Niedociągnięcia SDR

1. Handel SDR jest niepłynny, ponieważ nie ma wolnego rynku. Tylko 190 krajów i kilka instytucji może posiadać i wymieniać SDR; żadne podmioty prywatne nie mogą poszerzyć bazy użytkowników i poprawić płynności. MFW nigdy też nie chce stworzyć wolnego rynku. Kiedy kilka wysoko zadłużonych biednych krajów (HIPC) chce sprzedać (podaż) SDR za walutę za pośrednictwem Departamentu SDR, ale popyt jest znacznie niższy, MFW wybiera HIPC do priorytetowego traktowania. Na tej podstawie MFW będzie wolał utrzymać zarządzany rynek. Podobnie jak w przypadku komunizmu, zarządzane rynki wiążą się z wieloma różnymi problemami.

W obliczu słabej płynności SDR ekonomiści MFW wskażą na "mechanizm wyznaczania". Ta opcja powinna umożliwić MFW decydowanie o tym, który kraj musi kupić SDR. Wszyscy członkowie podpisali kartę MFW – Statut Umowy – która określa wszystkie prawa i obowiązki. Ale kiedy przychodzi do nacisku, aby popchnąć Artykuły Porozumienia, nie mogą unieważnić suwerennych narodów.

W 1971 roku Stany Zjednoczone jednostronnie zawiesiły wymienialność złota, zakończyły Bretton Woods i wprowadziły erę swobodnie płynnych kursów walutowych. W 1973 roku "ani jeden członek MFW nie był już zgodny z Artykułami Porozumienia", według Benna Steila, autora Bitwy o Bretton Woods. Tak jak artykuły umowy nie mogły zmusić krajów do utrzymania stałych kursów walutowych w 1970 roku, dziś nie mogą zmusić krajów do kupowania SDR w ilościach podyktowanych przez MFW.

2. Ostatnia emisja SDR miała, według strony internetowej MFW, "zwiększyć globalną płynność". Wygląda na to, że MFW (Fundusz) chce, abyśmy myśleli, że emisja SDR zwiększa całkowitą ilość walut wymienialnych. SDR nie mogą być jednak wydawane na towary i usługi, a zatem wzrost SDR "nie zwiększa całkowitej płynności globalnego systemu monetarnego". Dlaczego Fundusz stwierdza, że nowe SDR zwiększają rezerwy międzynarodowe netto, wynika z subtelnej sztuki rachunkowości.

Istnieje dyskusja na temat tworzenia i handlu SDR i jego wpływu na podaż pieniądza w artykule z 2011 r., Który brzmi, jak przyznaje SAM MFW: "Ogólnie rzecz biorąc, tworzenie i stosowanie SDR prawdopodobnie będzie miało neutralny wpływ na globalną podaż pieniądza". Skąd więc te wszystkie rozmowy o wydawaniu SDR w celu zwiększenia globalnej płynności i zaspokojenia globalnego zapotrzebowania na rezerwy? (Nawiasem mówiąc, dlaczego nie przewartościować złota, jeśli istnieje globalne zapotrzebowanie na rezerwy?)

3. Nowo przydzielone SDR są rozdzielane między członków na podstawie ich kwot MFW. Ogólnie rzecz biorąc, ze względu na sposób obliczania kwot, bogatym krajom rozwiniętym, które mają duże gospodarki, przydziela się najwięcej SDR, a biednym krajom nierozwiniętym, które mają małe gospodarki, otrzymuje najmniej. Około dwie trzecie alokacji SDR wdrożonej w sierpniu 2021 r. trafiło do gospodarek rozwiniętych.

4. Cała literatura na temat SDR koncentruje się na korzyściach płynących ze sprzedaży SDR, ile krajów rozwijających się może lub sprzedało SDR i tak dalej. To tak, jakby ten instrument był przeznaczony do sprzedaży. A co z zakupem i posiadaniem SDR?

Kupowanie SDR jest ryzykowne. Załóżmy, że Chiny kupują 10 miliardów SDR za dolary amerykańskie. Z biegiem czasu zasoby te rosną z powodu rosnących odsetek. Jeśli Chiny kiedykolwiek będą w stanie sprzedać te SDR, aby odzyskać walutę w razie potrzeby, jest niepewne. Fundusz może traktować priorytetowo inne kraje, pod warunkiem, że są kupujący. Im więcej SDR, tym większe ryzyko.

5. SDR wypłaca jedynie krótkoterminową stopę procentową. Dla banków centralnych, które mają długoterminową strategię inwestycyjną, SDR nie jest odpowiedni, ponieważ nie oferuje długoterminowej stopy procentowej, która jest zwykle wyższa niż stopa krótkoterminowa.

6. Według Funduszu SDR nie są roszczeniem MFW. W sądzie to stwierdzenie może być prawdziwe; w praktyce kontrahentem holdingu SDR netto – odpowiedzialnym za spłatę stopy procentowej SDR – jest MFW. Ponadto członkowie polegają na MFW, aby móc wymieniać SDR. Krótko mówiąc, właściciele SDR są bardzo narażeni na działanie Funduszu, a tym samym wszystkich jego członków. Co się stanie, gdy członkowie zbankrutują? Ryzyko kontrahenta wzrasta.

7. Niejednokrotnie MFW zmieniał istotę SDR w przeszłości i może to zrobić ponownie w przyszłości. To, czym SDR jest dzisiaj, jutro może być czymś innym.

Kim są najwięksi nabywcy i sprzedawcy SDR?

Chociaż szczegółowe dane handlowe SDR nie są dostępne, można powiedzieć, że większość handlu SDR pochodzi z transakcji między samym Funduszem a państwami członkowskimi. Największym nabywcą SDR jest Fundusz, a największymi sprzedawcami są kraje rozwijające się. W związku z tym największym portfelem jest Konto Zasobów Ogólnych MFW (GRA). W lipcu 2022 roku GRA posiadała 23 mld SDR, podczas gdy drugi co do wielkości właściciel, USA, posiadał 4,6 mld SDR. Z MFW:

Ogólnie rzecz biorąc, większość transakcji SDR dotyczy operacji związanych z Funduszem w porównaniu z wykorzystaniem SDR niezwiązanych z GRA ... operacje (patrz ... Załącznik Rysunek 3).

Jeśli chodzi o pozostałą działalność handlową, SDR są w większości sprzedawane przez biedne kraje krajom bogatym.

Wykres wszystkich udziałów SDR pokazuje, jak dużym nabywcą jest MFW.

Operacje Funduszu w pigułce: członkowie muszą płacić abonament do MFW (w oparciu o ich kwotę) głównie w walutach krajowych i walutach rezerwowych. Zgodnie ze swoim mandatem MFW pożycza te fundusze krajom z problemami z bilansem płatniczym. Jeśli kredytobiorcy chcą spłacić te pożyczki, mogą to zrobić w SDR, do pewnego stopnia, a zatem GRA Funduszu ma tendencję do gromadzenia.

Co dziwne, ponieważ SDR istnieje od 1969 r., Żadne podstawowe dane handlowe SDR nie są publikowane cyklicznie. Niedoskonałą opcją jest zbieranie danych o pozycji od wszystkich uczestników wszechświata SDR i śledzenie zmian z miesiąca na miesiąc. Lub, aby uzyskać więcej danych, poczekaj na opublikowanie sprawozdań specjalnych.

Na podstawie pierwszego wariantu szacuję, że 36 miliardów SDR zmieniło właściciela w ciągu dwunastu miesięcy od końca lipca 2021 r. Dla porównania, wolumen obrotu na globalnym rynku repo wynosi 3,5 biliona dolarów amerykańskich (2,7 biliona SDR) dziennie! Skromne 36 miliardów wymienionych w ciągu roku po wydaniu 456 miliardów SDR odzwierciedla wady tego aktywa.

Chociaż możliwe jest, że rzeczywisty wolumen obrotu był nieco wyższy lub niższy, chciałbym podkreślić, że jest znacznie niższy, jeśli odejmiemy transakcje związane z transakcjami MFW.

Oto przykład tego, jak często wpływają na miesięczne zmiany w portfelach SDR (mój pomiar wolumenu obrotu): w sierpniu 2021 r. Argentynie przydzielono 3 miliardy SDR. Do lutego 2022 r. Argentynie udało się sprzedać prawie wszystkie swoje SDR (+3 miliardy w wolumenie obrotu). Od sierpnia 2021 r. do lutego 2022 r. Fundusz był największym nabywcą SDR, zwiększając 30% całej (a tym samym argentyńskiej) sprzedaży. W marcu 2022 roku MFW zatwierdził pożyczkę dla Argentyny o wartości 44 mld dolarów. Argentyna otrzymała część tej pożyczki w 5 miliardach SDR z GRA MFW (+5 miliardów w wolumenie obrotu). Od marca Argentyna w większości sprzedaje, więc cykl tasowania SDR między Argentyną a GRA może się powtórzyć.

Argentyna była odpowiedzialna za prawie 10 miliardów z moich całkowitych szacunków 36 miliardów w wolumenie obrotu SDR, chociaż 75% z nich zostało wysłanych tam iz powrotem za pośrednictwem Funduszu.

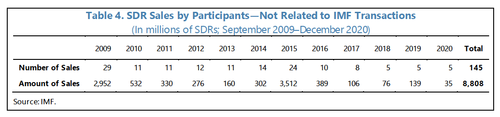

W 2009 r. handel po emisji 183 miliardów SDR był również słaby. W ciągu dwunastu miesięcy, które nastąpiły po alokacji w 2009 r., tylko 3,4 miliarda SDR zmieniło właściciela w transakcjach niezwiązanych z MFW. Sprzedającymi były głównie kraje rozwijające się, z których ponad 80% sprzedało co najmniej 75% swoich nowych SDR. Po początkowym "skoku" wolumeny spadły, oszczędzając kilka większych transakcji w 2015 roku. W 2020 r. zrealizowano zaledwie 5 transakcji na 35 mln SDR. Zobacz poniższą tabelę.

Przed emisją w 2009 roku Fundusz przewidywał, że roczny wolumen transakcji niezwiązanych z MFW wyniesie 20 mld SDR, co okazało się o 83% niższe i wynosiło 3,4 mld. Naprawdę rozczarowujące.

W pierwszej w historii rocznej aktualizacji operacji handlowych SDR, wydanej w październiku 2021 r., Niewiele napisano o wolumenie obrotu SDR po 23 sierpnia 2021 r. Nie dokonując rozróżnienia między transakcjami związanymi z MFW i niezwiązanymi z MFW, całkowity wolumen wyniósł 6,9 miliarda SDR w sierpniu i wrześniu 2021 r. Moje oszacowanie wolumenu obrotu – oparte na miesięcznych zmianach pozycji wszystkich uczestników – jest w przybliżeniu równe dla tego okresu. Wszyscy sprzedawcy byli krajami rozwijającymi się, sprzedając średnio 82% swoich nowych alokacji.

Konkluzja

Według MFW SDR mogą być wykorzystywane przez członków do bezwarunkowego pożyczania walut, w przeciwieństwie do regularnych operacji pożyczkowych Funduszu, które wiążą się z dołączonymi sznurkami. Trudno mi uznać aspekt bezwarunkowy, ponieważ "większość transakcji SDR dotyczy operacji związanych z Funduszem", a każdy członek jest w dużej mierze zależny od zarządzanego przez Fundusz rynku handlu SDR. SDR jest fałszywie przedstawiany przez Fundusz.

Moim zdaniem SDR jest instrumentem służącym wzmocnieniu prawa MFW do istnienia. Pewne teorie biurokracji stwierdzają, że urzędnicy również "są motywowani własnym interesem [dochodem i władzą] przynajmniej przez część czasu". Jak każdy inny istniejący podmiot biurokratyczny Fundusz chce się rozwijać. Jego nieodłączna misja stworzyła narrację o tym, w jaki sposób SDR ma "przynieść korzyści wszystkim członkom, zaspokoić długoterminowe globalne zapotrzebowanie na rezerwy, budować zaufanie i wspierać odporność i stabilność globalnej gospodarki". Wielkie boisko, o którym niewiele jest prawdą.

Oto moja teoria, dlaczego nowe SDR są wydawane okresowo. Ponieważ Fundusz jest największym nabywcą i właścicielem SDR, jest również największym odbiorcą odsetek SDR. Jak wspomniano powyżej, wiele krajów rozwijających się sprzedaje 80% swoich SDR natychmiast po wydaniu nowych. Z biegiem czasu płacenie odsetek SDR staje się problemem dla tych krajów, ponieważ kończą im się SDR. Dla Funduszu istnieje zachęta do wydawania nowych SDR w celu ratowania tych krajów, a tym samym samego siebie. Kiedy wszystkie kraje otrzymają nowe SDR, te zadłużone (po sprzedaży SDR) mogą nadal płacić odsetki na rzecz Funduszu. Tak, kilka krajów nie miało prawie żadnych SDR przed sierpniem 2021 r.

W propozycji ogólnego przydziału specjalnych praw ciągnienia, opublikowanej w lipcu 2021 r., MFW pisze: "Potencjalne dodatkowe wpływy SDR do GRA wynikające ze zwiększonego wykorzystania przez członków SDR do transakcji z Funduszem byłyby ściśle monitorowane i oczekuje się, że będą możliwe do opanowania". Jak na ironię, MFW wie, że kupowanie zbyt dużej ilości SDR jest ryzykowne.

"Wartość SDR jako aktywa rezerwowe wynika ze zobowiązań członków do wymiany SDR na swobodnie używane waluty..." SDR nie mają żadnej wartości poza systemem SDR, a jeśli członkowie nie są już zaangażowani w system, na przykład dlatego, że inni członkowie nie wywiązują się z zobowiązań lub sprzeciwiają się poglądom politycznym członków partnerskich, wartość SDR spada do zera.

SDR nigdy nie będzie czymś więcej niż marginalnym aktywem rezerwowym, a zatem nie może zastąpić dolara jako światowej waluty rezerwowej, jak niektórzy ekonomiści chcą wierzyć.

Brak komentarzy:

Prześlij komentarz