AUTOR: TYLER DURDEN

Autor: Alasdair Macleod via GoldMoney.com,

Przepaść między Eurazją a zachodnimi ugrupowaniami obronnymi (NATO, Five-eyes, AUKUS itp.) szybko się powiększa. Podczas gdy komentarze medialne koncentrują się na widocznej stronie konfliktu na Ukrainie, aspekty ekonomiczne i finansowe są tym, co naprawdę się liczy.

W tym wszystkim jest coraz bardziej nieuchronnie. Chiny jeżdżą na inflacjonistycznym zachodnim tygrysie przez ostatnie czterdzieści lat, a teraz, gdy widzą, że deprecjacja dolara przyspiesza, zastanawia się, jak się wydostać. Rosja być może jest bardziej zaawansowana w swoich planach obejścia się bez dolarów i innych zachodnich walut, przyspieszonych przez sankcje. Tymczasem Zachód jest coraz bardziej bezbronny i nie ma wyraźnej alternatywy dla hegemonii dolara.

Nakładając sankcje na Rosję, Zachód skutecznie ustawił swoich geopolitycznych przeciwników we wspólnej sprawie przeciwko frakcji zdominowanej przez dolara amerykańskiego. Rosja jest największym na świecie eksporterem energii, towarów i surowców. A Chiny są dostawcą półproduktów i dóbr konsumpcyjnych na świat. Konsekwencje zachodnich sankcji ignorują ten istotny punkt.

W tym artykule przyjrzymy się obecnemu stanowi światowego systemu finansowego i ocenimy, dokąd zmierza. Podsumowuje sytuację każdego z głównych aktorów: Zachodu, Chin i Rosji oraz rosnącą pilną potrzebę zdystansowania się tych dwóch ostatnich mocarstw od zbliżającego się kryzysu walutowego, bankowego i aktywów finansowych Zachodu.

Możemy zacząć widzieć, jak rozegra się wojna finansowa.

Zachód i jego oparty na dolarach system pompowania i zrzutu

Chińczycy przyjrzeli się taktyce USA, zgodnie z którą zapewniły sobie hegemonię. Doprowadziło to do głęboko zakorzenionej nieufności w jej relacjach z Ameryką. I tak właśnie widzi amerykańską politykę zagraniczną w działaniu.

Od końca Bretton Woods w sierpniu 1971 roku, z powodów strategicznych, tak samo jak wszystko inne, Ameryka z powodzeniem dominuje w wolnym świecie. Połączenie widocznych zdolności militarnych i mniej widocznej hegemonii dolara pokonało komunizm Sowietów i Mao Zedonga. Pomoc w wykupieniu komunizmu w Afryce i Ameryce Łacińskiej była łatwo dostępna poprzez drukowanie dolarów na eksport, a w przypadku Ameryki Łacińskiej poprzez wdrożenie amerykańskiego systemu bankowego do recyklingu petrodolarów w pożyczki konsorcjalne. Pod koniec lat siedemdziesiątych banki w Londynie otrzymywały od Citibanku teleksy zapraszające do udziału w pożyczkach konsorcjalnych, zazwyczaj na 100 milionów dolarów, których celem według teleksu było niezmiennie "wspieranie celów państwa".

Pożyczki z Ameryki Łacińskiej od amerykańskich banków komercyjnych i innych wierzycieli dramatycznie wzrosły w latach 1970. Na początku dekady całkowity dług Ameryki Łacińskiej ze wszystkich źródeł wynosił 29 miliardów dolarów, ale do końca 1978 roku liczba ta gwałtownie wzrosła do 159 miliardów dolarów. Na początku 1982 roku poziom zadłużenia osiągnął 327 miliardów dolarów. [i] Wszyscy wiedzieliśmy, że część z nich znika na szwajcarskich kontach bankowych generałów wojskowych i polityków krajów takich jak Argentyna. Ich lojalność wobec kapitalistycznego świata została kupiona i zakończyła się przewidywalnie kryzysem zadłużenia w Ameryce Łacińskiej.

Wraz z szalejącą inflacją cen konsumpcyjnych Fed i inne główne banki centralne musiały podnieść stopy procentowe pod koniec lat siedemdziesiątych, a cykl kredytowy banków obrócił się przeciwko Łacinnikom. Banki starały się ograniczyć swoje zobowiązania kredytowe i często (na przykład w przypadku banknotów o zmiennym oprocentowaniu) płaciły wyższe stopy kuponów. W sierpniu 1982 roku Meksyk jako pierwszy poinformował Fed, Departament Skarbu USA i MFW, że nie może już obsługiwać swojego długu. W sumie szesnaście krajów Ameryki Łacińskiej zmieniło swoje długi, a także jedenaście krajów najsłabiej rozwiniętych w innych częściach świata.

Ameryka przejęła inicjatywę w radzeniu sobie z problemami, działając jako "pożyczkodawca ostatniej instancji" współpracujący z bankami centralnymi i MFW. Problem został pokryty obligacjami Brady'ego wyemitowanymi w latach 1990-1991. A jako dostawca waluty, było naturalne, że Amerykanie dali przepustkę własnym korporacjom w ramach procesu ożywienia, reorganizacji inwestycji w produkcję i produkcję gospodarczą. Tak więc naród Ameryki Łacińskiej odkryłby, że Ameryka dostarczyła dolarów potrzebnych do pokrycia szoków naftowych w 1970 roku, a następnie wycofała finanse i ostatecznie kontrolowała połacie produkcji krajowej.

To był cykl pompowania i zrzucania, który około dwudziestu lat później poinformował chińskich strategów wojskowych analizujących politykę zagraniczną USA. W 2014 roku chińscy przywódcy byli pewni, że zamieszki w Hongkongu odzwierciedlają pracę amerykańskich agencji wywiadowczych. Poniżej znajduje się fragment przetłumaczony z przemówienia generała-majora Qiao Lianga, czołowego stratega Armii Ludowo-Wyzwoleńczej, przemawiającego do Komitetu Centralnego Komunistycznej Partii Chin w 2015 roku:

Od czasu konfliktu na wyspach Diaoyu i konfliktu na wyspie Huangyan, incydenty w Chinach wciąż pojawiają się, w tym konfrontacja o 981 chińskich platform wiertniczych z Wietnamem i wydarzenie "Occupy Central" w Hongkongu. Czy nadal mogą być postrzegane jako po prostu przypadkowe?

Towarzyszyłem generałowi Liu Yazhou, komisarzowi politycznemu Uniwersytetu Obrony Narodowej, podczas wizyty w Hongkongu w maju 2014 r. W tym czasie usłyszeliśmy, że ruch "Occupy Central" jest planowany i może się odbyć do końca miesiąca. Jednak nie stało się to w maju, czerwcu, lipcu czy sierpniu.

Co się stało? Na co czekali?

Spójrzmy na inny harmonogram: wyjście rezerwy federalnej USA z polityki luzowania ilościowego (QE). Stany Zjednoczone zapowiedziały, że zatrzymają luzowanie ilościowe na początku 2014 roku. Ale pozostał z polityką QE w kwietniu, maju, czerwcu, lipcu i sierpniu. Dopóki było w QE, drukował dolary, a cena dolara nie mogła wzrosnąć. Tak więc "Occupy Central" w Hongkongu również nie powinno się zdarzyć.

Pod koniec września Rezerwa Federalna ogłosiła, że USA wyjdą z QE. Dolar zaczął rosnąć. Następnie na początku października wybuchło "Occupy Central" w Hongkongu.

W rzeczywistości wyspy Diaoyu, wyspa Huangyan, 981 platform i ruch "Occupy Central" w Hongkongu były bombami. Udana eksplozja któregokolwiek z nich doprowadziłaby do kryzysu regionalnego lub pogorszenia otoczenia inwestycyjnego wokół Chin. To wymusiłoby wycofanie dużej ilości inwestycji z tego regionu, które następnie wróciłyby do USA.

Dla Chińczyków nie było i nadal nie ma wątpliwości, że Ameryka chciała zniszczyć Chiny i była gotowa podnieść kawałki, tak jak zrobiła to z Ameryką Łacińską i Azją Południowo-Wschodnią w kryzysie azjatyckim w 1997 roku. Wydarzenia od czasu "Occupy Central" tylko potwierdzą ten pogląd i wyjaśnią, dlaczego Chińczycy poradzili sobie z problemem Hongkongu w taki sposób, w jaki to zrobili, kiedy prezydent Trump podjął drugą próbę wykolejenia Hongkongu, z widocznym celem zapobieżenia globalnym przepływom kapitału wpływającym do Chin przez Shanghai Connect.

Dla Amerykanów świat wymyka się spod kontroli. Mieli kosztowne wojny na Bliskim Wschodzie, nie mając nic do pokazania poza falami przesiedlonych uchodźców. Dla nich Syria była porażką, mimo że była to tylko wojna zastępcza. I wreszcie musieli zrezygnować z Afganistanu. Dla jej przeciwników Ameryka straciła hegemoniczną kontrolę w Eurazji i jeśli otrzyma wystarczający nacisk, może zostać całkowicie usunięta z kontynentu europejskiego. Niewątpliwie taki jest teraz cel Rosji. Ale są oznaki, że teraz jest to również Chiny, w którym to przypadku wspólnie uzyskają kontrolę nad euroazjatycką masą lądową.

Kryzys finansowy wobec dolara

Geopolityka między Ameryką a dwoma wielkimi państwami azjatyckimi była dla nas wszystkich jasna. Mniej oczywisty był kryzys, przed którym stoją kraje zachodnie. Zaostrzone przez amerykańskie sankcje przeciwko Rosji, ceny producentów i ceny konsumpcyjne nie tylko rosną, ale prawdopodobnie nadal będą rosły. W szczególności inflacja walutowa i kredytowa nie tylko dolara, ale także jena, euro, funta i innych pstrokatych walut fiducjarnych zapewniła płynność, aby jeszcze bardziej podnieść ceny towarów, ceny producentów i ceny konsumpcyjne. W Stanach Zjednoczonych reverse repo, które pochłaniają nadwyżkę płynności, wynoszą obecnie prawie 2 biliony dolarów. A im wyższe stopy procentowe pójdą, tym wyższe będzie to saldo nadwyżki waluty, której nikt nie chce.

I powstaną. Napięcia są najbardziej widoczne w jenie i euro, dwóch walutach, których stopy procentowe banków centralnych utknęły poniżej zerowej granicy. Odmawiają ich podniesienia, a ich waluty upadają. Ale kiedy widzisz stopę depozytową EBC na poziomie minus 0,5%, ceny producentów w Niemczech rosną w tempie ponad 30% w ujęciu rocznym, a ceny konsumpcyjne już rosną na poziomie 7,5% i z pewnością wzrosną, wiesz, że wszystkie pójdą znacznie, znacznie wyżej.

Podobnie jak Bank Japonii, EBC i jego krajowe banki centralne poprzez luzowanie ilościowe zgromadziły znaczne portfele obligacji, które wraz z rosnącymi stopami procentowymi wygenerują straty, które szybko doprowadzą je do niewypłacalności. Ponadto dwa najbardziej lewarowane systemy bankowości komercyjnej to systemy bankowości komercyjnej strefy euro i Japonii, których wskaźniki aktywów do kapitału własnego dla globalnych banków o znaczeniu systemowym są ponad dwudziestokrotne. Oznacza to, że mniej niż 5% spadek wartości jego aktywów doprowadzi do bankructwa przeciętnego banku G-SIB.

Nic dziwnego, że zagraniczni deponenci w tych systemach bankowych zaczynają się bać. Nie tylko są okradani przez inflację, ale widzą dzień, w którym bank, który ma ich depozyty, może zostać uratowany. Co gorsza, każda inwestycja w aktywa finansowe w gwałtownie rosnącym otoczeniu odsetkowym szybko straci na wartości.

Na razie dolar jest postrzegany jako przystań dla walut na ujemnych rentownościach. A w świecie zachodnim dolar jako waluta rezerwowa jest postrzegany jako oferujący bezpieczeństwo. Ale to bezpieczeństwo jest błędem księgowym, który zakłada, że cała zmienność walut występuje w innych walutach fiducjarnych, a nie w dolarze. Obcokrajowcy nie tylko posiadają już denominowane w dolarach aktywa finansowe i depozyty bankowe o łącznej wartości ponad 33 bilionów dolarów, ale rosnące rentowności obligacji ukłują bańkę aktywów finansowych dolara, niszcząc większość z nich.

Innymi słowy, obecnie na rynkach walutowych są zwycięzcy i przegrani, ale wszyscy stracą na rynkach obligacji i akcji. Dodając do tego ryzyko kontrahenta i ryzyka systemowe ze strefy euro i Japonii, możemy z coraz większą pewnością stwierdzić, że era finansjalizacji, która rozpoczęła się w latach 1980., dobiega końca.

To bardzo poważna sytuacja. Kredyt bankowy jest coraz bardziej zabezpieczony aktywami nieprodukcyjnymi, których wartość jest całkowicie zależna od niskich i spadających stóp procentowych. Z kolei dzięki inżynierii finansowej równoległych banków papiery wartościowe są zabezpieczone na jeszcze większej liczbie papierów wartościowych. 610 bilionów dolarów pozagiełdowych instrumentów pochodnych zapewni ochronę przed ryzykiem tylko wtedy, gdy kontrahenci dostarczający je nie upadną. Stopień, w jakim aktywa rzeczowe są zabezpieczone kredytem bankowym (tj. hipotekami), również podważy ich wartość.

Oczywiste jest, że banki centralne we współpracy ze swoimi rządami nie będą miały innego wyjścia, jak tylko uratować całe swoje systemy finansowe, co wiąże się z jeszcze większą ilością kredytów banku centralnego na jeszcze większą skalę niż w przypadku covid, chaosu w łańcuchu dostaw i udzielania kredytów na opłacenie wyższych cen żywności i energii. Musi być nieograniczony.

Nie powinniśmy mieć wątpliwości, że to przyspieszające niebezpieczeństwo jest na szczycie agendy dla każdego, kto rozumie, co się dzieje – co szczególnie odnosi się do Rosji i Chin.

Agresywna postawa Rosji

Nie ma wątpliwości, że agresja Putina na Ukrainie została wywołana przez wyrażone przez Ukrainę pragnienie przystąpienia do NATO i pozorne przyzwolenie Ameryki. Podobna sytuacja miała miejsce w Gruzji, co w 2008 roku wywołało szybką reakcję Putina. Jego celem jest teraz wyprowadzenie Ameryki z europejskiego systemu obronnego, co byłoby końcem NATO. Rozważ następujące kwestie:

Amerykańskie kampanie wojskowe na kontynencie euroazjatyckim nie powiodły się, a wycofanie się Bidena z Afganistanu było ostateczną porażką.

UE planuje własną armię. Będąc armią kierowaną przez komitet, będzie jej brakowało koncentracji i będzie mniejszym zagrożeniem niż NATO. Należy zachęcać do tej ewolucji w kierunku zastąpienia NATO.

Jako największy dostawca energii do UE Rosja może wywierać maksymalną presję, aby przyspieszyć proces polityczny.

Najważniejszym towarem dla UE jest energia. A dzięki polityce UE, która polegała na zaprzestaniu produkcji energii opartej na węglu i jej importowaniu, UE stała się zależna od rosyjskiej ropy, gazu ziemnego i węgla. A wykańczając produkcję Ukrainy, Putin wywiera na UE dalszą presję w zakresie żywności i nawozów, co z biegiem lata będzie coraz bardziej widoczne.

Na razie UE trzyma się amerykańskiej linii, a Bruksela instruuje państwa członkowskie, aby zaprzestały importu rosyjskiej ropy od końca tego roku. Ale już teraz poinformowano, że Węgry i Słowacja są gotowe kupić rosyjską ropę i zapłacić w rublach. I jest prawdopodobne, że podczas gdy inne rządy UE będą unikać bezpośrednich stosunków umownych z Rosją, sposoby obejścia problemu pośrednio są realizowane.

Punktem spornym dla rządów UE jest konieczność płacenia w rublach. W przeciwnym razie rozwiązanie jest proste: banki spoza Rosji, spoza UE mogą z dnia na dzień stworzyć rynek eurorouble, tworząc w razie potrzeby kredyt bankowy w rublu. Wszystko, czego potrzebuje taki bank, to dostęp do płynności rubla do zarządzania bilansem denominowanym w rublach. Oczywistymi dostawcami kredytu rublowego są kontrolowane przez państwo chińskie megabanki. I możemy być w miarę pewni, że na spotkaniu z prezydentem Xi 4 lutego nie tylko omówiono zamiar inwazji na Ukrainę, ale także rolę chińskich banków w dostarczaniu rubli dla "nieprzyjaźni" (NATO i jego zwolenników) w przypadku zachodnich sankcji wobec Rosji.

Chodzi o to, że Rosja i Chiny mają wspólne cele geopolityczne, a to, co mogło być zaskoczeniem dla Zachodu, najprawdopodobniej zostało uzgodnione między nimi z wyprzedzeniem.

Odbicie w rublu od początkowego uderzenia do intradayowego minimum 150 do dolara doprowadziło go do 64 w momencie pisania. Za tym ożywieniem stoją dwa czynniki. Najważniejsza jest zapowiedź Putina, że nieprzyjaźni będą musieli płacić za energię w rublach. Ale pojawiła się informacja, że rosyjski bank centralny będzie kupował złoto. Teoretycznie miało to na celu zapewnienie, że rosyjskie banki zapewniające finansowanie kopalniom złota mogą zabezpieczeń złota i innych powiązanych aktywów. Ale bank centralny przestał kupować złoto i zamiast tego zgromadził nieprzyjazne waluty w swoich rezerwach. Zostało to odebrane przez wysokich rangą osobistości w administracji Putina jako dowód, że wysoko ceniona gubernator, Elvira Nabiullina, została schwytana przez zachodni system bankowy kierowany przez BIS.

Rosja zdała sobie teraz sprawę, że rezerwy walutowe, które mogą być blokowane przez emitentów, są bezwartościowe jako rezerwy w kryzysie i że nie ma sensu ich mieć. Tylko złoto, które nie ma ryzyka kontrahenta, może spełnić tę rolę. I jest to lekcja, której nie umknęło również innym bankom centralnym, zarówno w Azji, jak i gdzie indziej.

Ale to ustawia rubla na innym kursie niż niezabezpieczone waluty fiducjarne na Zachodzie. Jest to celowe, ponieważ podczas gdy rosnące stopy procentowe doprowadzą do połączonego kryzysu walutowego, bankowego i aktywów finansowych na Zachodzie, priorytetem o największym znaczeniu dla Rosji jest ochrona przed tymi wydarzeniami.

Nowe podłoże dla rubla

Rosja jest zdeterminowana, aby uchronić się przed załamaniem dolara. Jeśli chodzi o Rosję, załamanie to znajdzie odzwierciedlenie w rosnących cenach dolara za jej eksport. Dopiero w zeszłym tygodniu jeden z głównych doradców Putina, Nikołaj Patruszew, potwierdził w wywiadzie dla Rossiyskaya Gazeta, że obecnie rozważane są plany powiązania rubla z towarami. Jeśli ten plan zostanie zrealizowany, intencją musi być uznanie rubla za substytut towarowy na giełdach zagranicznych, a jego ochrona przed spadkiem dolara zostanie zabezpieczona.

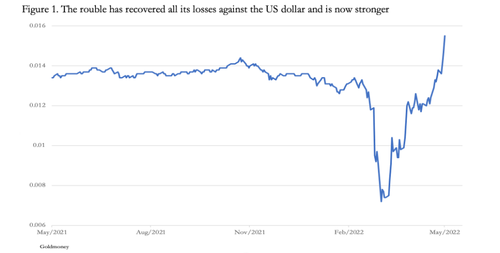

Już teraz widzimy trend wzrostowy rubla, który wczoraj osiągnął poziom 64 do dolara. Rysunek 1 poniżej pokazuje jego postęp, w dolarowej wartości rubla.

Keynesiści na Zachodzie źle odczytali tę sytuację. Uważają, że rosyjska gospodarka jest słaba i zostanie zdestabilizowana przez sankcje. To nieprawda. Co więcej, twierdzą, że waluta wzmocniona przez naleganie, aby ropa naftowa i gaz ziemny były opłacane w rublach, popchnie rosyjską gospodarkę w depresję. Ale jest to tylko efekt statystyczny i nie oddaje prawdziwego postępu gospodarczego ani jego braku, którego nie można zmierzyć. Faktem jest, że sklepy w Rosji są dobrze zaopatrzone, a paliwo jest swobodnie dostępne, co niekoniecznie ma miejsce na Zachodzie.

Korzyścią dla Rosji jest to, że gdy waluty Zachodu pogrążą się w kryzysie, rubel będzie chroniony. Rosja nie ucierpi z powodu kryzysu walutowego Zachodu, nadal będzie otrzymywać rekompensatę inflacyjną w cenach surowców, a jej stopy procentowe spadną, podczas gdy stopy procentowe na Zachodzie będą szybować w górę. Jej bilans nadwyżki handlowej już bije nowe rekordy.

Dmitrijowi Pieskowowi pojawił się raport, że Kreml rozważa powiązanie rubla ze złotem i pomysł jest omawiany z Putinem. Ale to prawdopodobnie powtórka wywiadu, który Nickolai Patrushev nagrał z Rossiyskaya Gazeta, o której mowa powyżej, w którym Rosja rozważa ustalenie rubla w stosunku do szerszej gamy towarów. Na tym etapie czysty standard złota dla pewnego rodzaju rubla musiałby uwzględniać następujące kwestie:

Historia pokazała, że Amerykanie i zachodnie banki centralne manipulują cenami złota za pośrednictwem rynków papieru. Naprawienie rubla przeciwko standardowi złota uczyniłoby go zakładnikiem fortuny w tym sensie. Byłoby praktycznie niemożliwe, aby Zachód manipulował rublem, interweniując w ten sposób w szereg towarów.

Przez długi czas ceny towarów w gramach złota są stabilne. Na przykład cena ropy od 1950 roku spadła o około 30%. Zmienność i wzrost cen były w całości w walutach fiducjarnych. To samo dotyczy ogólnie cen towarów, co mówi nam, że nie tylko towary wyceniane w gramach złota są ogólnie stabilne, ale koszyk towarów można uznać za śledzenie ceny złota w czasie, a zatem może być jego rozsądnym substytutem.

Jeśli Rosja ma znaczne ilości złota w sztabkach oprócz zadeklarowanych rezerw, będą one musiały zostać zadeklarowane w połączeniu ze standardem złota. Wyobraźmy sobie sytuację, w której Rosja deklaruje i może udowodnić, że ma więcej złota niż 8 133 tony Skarbu Państwa USA. Ci, którzy wydają się być w stanie to zrobić, oceniają, że prawdziwa pozycja rosyjskiego złota wynosi ponad 10 000 ton. W połączeniu z niezadeklarowanymi chińskimi rezerwami złota, takie ogłoszenie byłoby finansową bombą nuklearną, destabilizującą Zachód.

Z tego powodu partner Rosji, Chiny, dla których eksport półproduktów i dóbr konsumpcyjnych na Zachód ma kluczowe znaczenie dla jej działalności gospodarczej, wolałby podejście, które nie przyczynia się bezpośrednio do problemów dolara. Amerykanie robią wystarczająco dużo, aby osłabić dolara bez nacisku ze strony azjatyckich hegemonów.

Ponadto nie opracowano jeszcze mechanizmu powiązania rubla z cenami surowców. Zaletą standardu złota jest to, że dla emitenta waluty jest to prosta sprawa, aby zaakceptować banknoty od społeczeństwa i wypłacić złotą monetę. A arbitraż między złotem a rublem zapewniłby, że połączenie działa na giełdach zagranicznych. Nie można tego zrobić z szeregiem towarów. Nie wystarczy po prostu codziennie deklarować wartość rynkową koszyka towarowego. Prawie na pewno inwestorzy forex zignorują oficjalną wartość, ponieważ nie mają możliwości arbitrażu.

Jest zatem prawdopodobne, że Rosja przyjmie podejście dwuetapowe. Na razie, nalegając na płatności w rublach przez nieprzyjaznych, krajowe rosyjskie ceny towarów, surowców i żywności zostaną ustabilizowane, ponieważ waluty nieprzyjaznych spadną w stosunku do rubla. Rosja przekona się, że próby powiązania waluty z koszykiem walut są niepraktyczne. Po tym, jak zachodni kryzys walutowy, bankowy i aktywów finansowych minie, pojawi się okazja do ustanowienia standardu złota dla rubla.

Euroazjatycka Unia Gospodarcza

Chociaż niemożliwe jest formalne powiązanie waluty, która handluje na giełdach zagranicznych, z koszykiem towarów, możliwe jest ustanowienie wirtualnej waluty specjalnie do rozliczania transakcji między jurysdykcjami. Jest to podstawa projektu nadzorowanego przez Siergieja Głazjewa, w ramach którego taka waluta ma być wykorzystywana przez państwa członkowskie Euroazjatyckiej Unii Gospodarczej (EUG). Głazjew jest rosyjskim ministrem odpowiedzialnym za integrację i makroekonomię EUG. O ile od pewnego czasu trwają prace nad planowaniem likwidacji dolarów na ugody handlowe, o tyle sankcje ze strony nieprzyjaznych wobec Rosji przyniosły nową pilną potrzebę.

Nie znamy żadnych szczegółów, poza tym, co zostało ujawnione w wywiadzie, którego Glazyev udzielił niedawno mediom, The Cradle [ii]. Ale pragnienie pozbycia się dolarów dla zaangażowanych krajów było na porządku dziennym od co najmniej dekady. W październiku 2020 r. pierwotną motywację wyjaśnił Victor Dostov, prezes Rosyjskiego Stowarzyszenia Pieniądza Elektronicznego:

"Jeśli chcę przelać pieniądze z Rosji do Kazachstanu, płatność odbywa się za pomocą dolara. Najpierw bank lub system płatności przenosi moje ruble na dolary, a następnie przenosi je z dolarów do tenge. Istnieje podwójna konwersja, z wysokim procentem traktowanym jako prowizja przez amerykańskie banki. "

Nowa waluta handlowa będzie syntetyczna, przypuszczalnie ustalana codziennie, dając kursy wymiany na waluty lokalne. Działając podobnie jak SDR, banki państwowe mogą stworzyć nową walutę, aby zapewnić salda płynności do konwersji. Jest to koncepcja praktyczna, która będąc stosunkowo zaawansowana w planowaniu, jest prawdopodobnie powodem, dla którego Kreml rozważa ją jako opcję dla przyszłego rubla.

Pomysł koszyka towarowego dla samego rubla musi zostać porzucony, podczas gdy udana waluta rozliczeń handlowych EAEU może zostać rozszerzona zarówno na szerszą Szanghajską Organizację Współpracy, jak i członków BRICS nienależących do SCO.

Stanowisko Chin

Możemy teraz śmiało powiedzieć, że na spotkaniu 4 lutego Putin i Xi zgodzili się na inwazję na Ukrainę. Chińskie interesy na Ukrainie zostały naruszone, a konsekwencje musiałyby zostać omówione.

Fakt, że Rosja kontynuowała wojnę z Ukrainą, czyni Chiny współwinnymi, dlatego musimy przeanalizować stanowisko z punktu widzenia Chin. Od pewnego czasu Ameryka atakuje chińską gospodarkę, próbując ją podważyć. Wyszczególniłem już stanowisko w sprawie Hongkongu, do którego można dodać inne irytacje, takie jak aresztowanie dyrektora finansowego Huawei w Kanadzie na podstawie amerykańskich instrukcji, taryf handlowych i zwykłej nieprzewidywalności polityki handlowej podczas administracji Trumpa.

President Biden and his administration have now been assessed by both Putin and Xi. By 4 February their economic and banking advisors will have made their recommendations. Outsiders can only come to one conclusion, and that is Russia and China decided at that meeting to escalate the financial war on the West.

Ich pozycja jest niezwykle silna. Podczas gdy Rosja jest największym eksporterem energii i towarów na świecie, Chiny są największym dostawcą towarów pośrednich i konsumpcyjnych. Poza nieprzyjaznymi, prawie wszystkie inne narody są neutralne i zrozumieją, że nie leży w ich interesie opowiedzenie się po stronie NATO, UE, Japonii i Korei Południowej. Jedynym brakującym elementem układanki jest utowarowienie renminbi przez Chiny.

Po obniżeniu przez Fed stopy funduszy do zera i miesięcznym wzroście luzowania ilościowego do 120 mld USD miesięcznie, Chiny zaczęły agresywnie gromadzić zapasy towarów i zbóż. W efekcie był to boom na jednonarodowe pęknięcia, w wyniku którego Chiny podjęły decyzję o zrzuceniu dolarów. Renminbi wzrósł w stosunku do dolara, ale o znacznie mniej niż utrata siły nabywczej dolara. Wydaje się, że ten zarządzany kurs wymiany renminbi został stłumiony, aby uwolnić chińskich eksporterów od presji walutowej, w czasie, gdy chińska gospodarka została negatywnie dotknięta najpierw przez kurczenie się kredytów, potem przez covid i wreszcie przez zakłócenia w łańcuchu dostaw.

Jeśli chodzi o łańcuchy dostaw, obecne blokady w Szanghaju i zatkanie kontenerowców na drogach wydają się osłabiać zachodnie gospodarki problemami z łańcuchem dostaw przez resztę roku. Wiemy tylko, że władze pogarszają sytuację, ale nie wiemy, czy jest to celowe.

Coraz trudniej uwierzyć, że wojna finansowa i walutowa nie jest celowo eskalowana przez chińsko-rosyjskie partnerstwo. Po zaatakowaniu Ukrainy odpowiedzią Zachodu jest podważanie ich własnych walut, a pilna potrzeba ochrony przez Chiny i Rosję swoich walut i systemów finansowych przed konsekwencjami kryzysu walutowego stała się dotkliwa.

To wojna finansowa, która idzie "nuklearnie". Mówienie na Zachodzie o eskalacji wojny wojskowej w kierunku fizycznej wojny nuklearnej mija się z tym punktem. Chiny i Rosja zdają sobie teraz sprawę, że muszą pilnie chronić się przed zbliżającą się walutą Zachodu i kryzysem gospodarczym. Niedopełnienie tego obowiązku po prostu sprawiłoby, że kryzys przytłoczyłby również ich.

Brak komentarzy:

Prześlij komentarz