AUTOR: TYLER DURDEN

Autor: Mark Jeftovic via BombThrower.com,

Teoria gier dyktuje, że Bitcoin stanie się globalnym aktywem rezerwowym

Około 2010 roku wziąłem udział w kursie w Ben Graham Center for Value Investing na UWO (University of Western Ontario, w Londynie, Kanada), prowadzonym przez wybitnego dr George'a Athanassakosa. Był facetem, który rozpętał burzę w korporacyjnej Kanadzie i w korytarzach CRA (kanadyjska wersja IRS), kiedy w 2005 roku napisał w artykule w Globe and Mail o tym, dlaczego Bell Canada powinna przekształcić się w fundusz powierniczy dochodów. Kiedy firma to robi, nie płaci już podatku dochodowego od osób prawnych i przekazuje dochód bezpośrednio posiadaczom jednostek. W ten sposób mega-konglomerat zaoszczędziłby blisko 1 mld CAD w podatkach rocznie. Uznali, że to tak dobry pomysł, że poszli naprzód i ogłosili, że to zrobią. Ich rywal Telus zgodził się, ogłaszając ich nawrócenie jeszcze przed Bellem. W rzeczywistości stało się to nieco trendem w salach posiedzeń zarządu w całym kraju.

Klasa polityczna wpadła w balistykę, a jej kulminacją było rozprawienie się z podatkami na trusty dochodowe przez rząd Harpera.

Spalenie tronu "King Dollar"

Na tym kursie, w którym uczestniczyli inwestorzy z Niemiec i Japonii, dowiedziałem się dwóch rzeczy o konwencjonalnych finansach, które całkowicie mnie wtedy zdumiewały. Biorąc pod uwagę ostatnie wydarzenia tego roku, konsekwencje w końcu wróciły do domu.

Pierwszym z nich była niemal niewybredna uwaga Athanassakosa, że "cały dług krótkoterminowy ostatecznie staje się długiem długoterminowym". Będąc dzieckiem europejskich imigrantów z klasy robotniczej, wydawało mi się to bzdurą. Recepta na zagładę. Nie pamiętam, czy wspomniałem o tym w tym czasie, ale napisałem to na starym blogu, że dług był czymś, co faktycznie spłaciłeś.

Odniosłem się do fragmentu podręcznika finansów, który miałem z lat 40-tych, który podkreślał znaczenie wdrożenia planu likwidacji długu w momencie jego zaciągnięcia:

Każda korporacja, prywatna lub rządowa, która chce zapewnić solidną i sprawiedliwą ciągłość swojej działalności, musi podjąć kroki w kierunku systematycznego wycofywania długu natychmiast po jego zaciągnięciu. Odroczenie wszelkich płatności za własność lub przywileje przez tych, którzy obecnie korzystają z ich korzyści, jest obliczone na przyniesienie niewygodnych konsekwencji im lub tym, którzy im zastąpią.

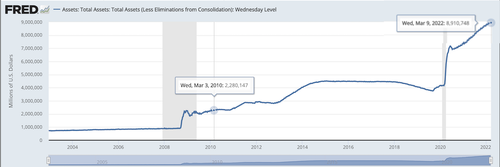

C o się stało? Wydarzył się 15 sierpnia 1971 roku. Zamknięcie wymienialności złota (tymczasowo) i narodziny ery po Bretton Woods. Od tego momentu dług stał się wieczny i musiał rosnąć. Oznaczało to również, że stopy procentowe spadną do zerowej granicy, a kiedy już tam dotrą, skutecznie utkną tam na zawsze.

Innym objawieniem z kursu było to, że dr Athanassakos uczył nas pewnych zawiłości dotyczących obliczania WACC (koszt kapitału), odniósł się do stopy procentowej wolnej od ryzyka (podręczniki dnia nadal używały 6%, jeśli możesz w to uwierzyć) i tym razem zapytałem, również poza mankietem (chociaż wierzyłem w to od wewnątrz) "Co się stanie, gdy stopa wolna od ryzyka zostanie ustalona przez instrument, który nie jest już wolny od ryzyka?"

Zapytał mnie, co mam na myśli, a ja wyjąkałem coś o niezrównoważonym poziomie zadłużenia, ekspansji monetarnej i o tym, co jeśli pewnego dnia dolar amerykański nie będzie już uważany za wystarczająco bezpieczny, aby być światową walutą rezerwową. Dr Athanassakos był uprzejmy w lekceważeniu, ale pamiętam, że dostałem dziwne spojrzenia od moich kolegów z klasy. Od tego czasu byłem klaunem klasowym.

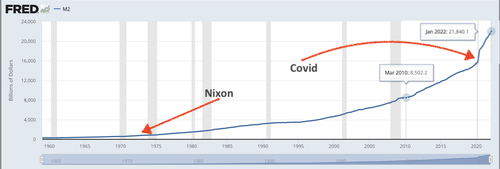

Z perspektywy czasu ta zinstytucjonalizowana łatwowierność była zrozumiała. W tym czasie amerykański M2 wynosił tylko 8 bilionów dolarów i zajęło całą dekadę, aby podwoić się do 16 bilionów dolarów tuż przed uderzeniem COVID.

Więc może byłem trochę za wcześnie na wezwanie, że to wszystko zmierza na niezbadane terytorium.

Bitcoin został już wtedy wynaleziony, ale wciąż byłem trzy lata od zrozumienia go.

Q1 2022 i koniec zaufania

Kiedy Nixon zamknął złote okno w 1971 roku, był to moment w czasie, który na zawsze zmienił globalny porządek monetarny. Rozpoczęła się era po Bretton Woods. Taki, w którym nie było twardo zabezpieczonych walut narodowych, odtąd wszystkie pływały i walczyły o pozycję przeciwko sobie (w wielu przypadkach faktycznie zachęcane do dewaluacji).

Do Q1 2022 oczywiście w pełni wypiłem Bitcoin Kool-Aid i nadal to robię. W rzeczywistości rzeczy zmieniły się tak radykalnie w ciągu ostatnich sześciu tygodni, że teraz skłaniam się dalej w kierunku maksymalizmu Bitcoin, gdzie wcześniej nie byłem. Co więcej, tam, gdzie wcześniej byłem bardzo sceptyczny, że Bitcoin kiedykolwiek stanie się walutą rezerwową, tak jak widzę to teraz, jest to zamek.

To, co wydarzyło się w ciągu ostatnich kilku tygodni, było niczym innym jak końcem ery Post Bretton Woods. To nie ja to nazywam, inni już to zrobili. Zgadzam się z tym. Do niedawna koniec statusu globalnej waluty rezerwowej USD po prostu nie był czymś, o czym mówiono w uprzejmym towarzystwie. Decydenci polityczni, poprzez swoje działania, włączyli tę ideę do głównego nurtu. Obecnie istnieje ryzyko, że nie zdajemy sobie sprawy, że reżim monetarny, który obowiązywał przez ostatnie pięćdziesiąt lat, właśnie się skończył.

(To był wstrząs wyprzedzający koniec globalnego porządku monetarnego)

W przeszłości postrzegałem Bitcoin jako wyłaniający się globalny "Notgeld", niemiecki termin na "pieniądze awaryjne", które pojawiły się podczas hiperinflacji Weimera. Jak pisałem wcześniej, każde hiperinflacyjne wydarzenie ma swój nie takt, niezależnie od tego, czy chodzi o przedpłacone karty telefoniczne i gazowe w Zimbabwe, miasta drukujące własne scrip, Wenezuelczyków pakujących płatki złota w bezwartościowe banknoty bilionów boliwarów, nie ma końca pomysłowości (i desperacji) zastosowanej.

Moja teoria była taka, że w nadchodzącej epoce, w której wszystkie globalne waluty będą hiperinflować jednocześnie, Bitcoin pojawi się jako globalny notgeld. A potem, pomyślałem, potem nastąpi jakiś globalny reset monetarny. To prawdopodobnie byłby jakiś rodzaj SDR przeciwko koszykowi twardych aktywów, w tym złota, ale nigdy nie wyobrażałem sobie, że Bitcoin będzie składnikiem tego koszyka.

(Żeby było jasne: nadal myślałem, że Bitcoin pozostanie ważny i pożądany, szczególnie jako przeciwwaga przeciwko CBDC, które zostałyby zadane bogatej podklasie świata. Ale nie sądziłem, że rządy na całym świecie dorzucą do wewnętrznego kręgu walutę, której nikt nie może kontrolować.)

Teraz wszystko to się zmieniło

Dzięki temu, że Trudeau i Freeland ustanowili precedens, tak zwana zachodnia demokracja G7 może przejąć konta bankowe swoich obywateli bez należytego procesu i bez apelu o przestępstwo żądania przywrócenia ich praw obywatelskich.

Dzięki przejęciu przez rząd USA rezerw walutowych innego kraju (Afganistanu) nie po to, by je zamrozić do czasu powrotu demokracji, ale by faktycznie redystrybuować je do własnych obywateli. Fundusze te były oszczędnościami zwykłych obywateli afgańskich, którzy żyją pod rządami talibów, a nie jako ich część.

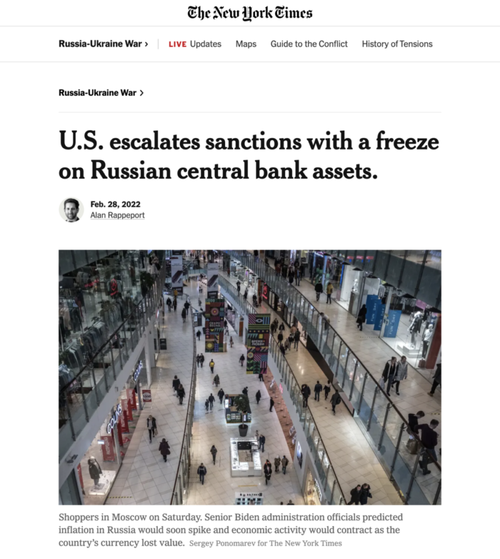

I wreszcie, dzięki powszechnemu uzbrojeniu systemu płatności SWIFT przeciwko Rosji, przejęciu rosyjskich rezerw walutowych (około 100X więcej niż w Afganistanie), nie wspominając o wprowadzeniu przez Rosję kontroli kapitału przeciwko własnym obywatelom (znowu zwykli obywatele pojawiający się na krótkim końcu kija).

Doświadczyliśmy szybkiej sekwencji wydarzeń, które na zawsze zmieniły monetarny, finansowy krajobraz na całym świecie, aby:

Obywatele nie mogą ufać własnym rządom, że będą chronić swoje prawa własności, i

Rządy nie mogą już ufać sobie nawzajem, że szanują swoje rezerwy walutowe

Mamy tu do czynienia ze świadomością, że absolutnie nikomu nie można ufać jako zewnętrznemu pośrednikowi kapitału. Tak naprawdę jest tylko jedna alternatywa dla tej sytuacji: jest to masowe przyjęcie pozbawionego zaufania, bezproblemowego cyfrowego instrumentu na okaziciela, do którego dostęp mają wszyscy, wszędzie, bez względu na wszystko.

I to jest Bitcoin.

Pierwotna idea hiperbitcoinizacji została zdefiniowana jako:

"punkt przegięcia, w którym Bitcoin staje się domyślnym systemem wartości na świecie. Ponieważ coraz więcej osób i grup na całym świecie zdaje sobie sprawę z zalet pozbawionego granic, odpornego na cenzurę i natywnie cyfrowego systemu do dokonywania transakcji wartości, masa krytyczna użytkowników ostatecznie podsyci demonetyzację waluty i zastąpienie zakorzenionych na świecie instytucji finansowych i światowych potęg bardziej sprawiedliwym, publicznym systemem. "

Kiedy o tym myślę, Bitcoin niekoniecznie musi osiągnąć status domyślnego systemu wartości na świecie. Cokolwiek nastąpi później, jestem pewien, że będzie to na przykład złoto. Ale jak zawsze mówiłem, złoto i Bitcoin przynoszą różne korzyści temu samemu problemowi.

To niepodważalna mobilność Bitcoina sprawia, że jest to tak niezbędny składnik nadchodzącej ery twardych i zerowych rezerw przeciwpartyjnych. Ludzie, którzy chcą teraz finansować opór na Ukrainie, wysyłają Bitcoin, a nie złoto. Ukraina już wcześniej wywiozła swoje rezerwy złota z kraju podczas inwazji w 2014 roku. (Miejmy nadzieję, że nie skończą z rządem, którego USA nie lubią, albo te rezerwy znikną.)

Tak więc, podczas gdy Bitcoin jest teraz w punkcie, w którym może sfinansować uzbrojenie oporu na Ukrainie, zwrócono uwagę, że w przeciwieństwie do histrioniki niektórych decydentów, wciąż jest zbyt mały, aby pomóc krajowi takiemu jak Rosja uniknąć sankcji. Oznacza to, że aby zająć miejsce wśród nowego zestawu neutralnych aktywów rezerwowych, które są użyteczne dla suwerenów chcących bronić swojego bogactwa, rzeczy takie jak Bitcoin (i złoto) będą musiały dramatycznie przeszacować w kategoriach fiducjarnych.

Zadzwoniłem w 2010 roku i wyglądałem jak klaun: USD nie pozostanie na zawsze wolny od ryzyka.

Zrobię teraz kolejny, ponieważ jestem przyzwyczajony do szaleństwa: kiedy Bitcoin przeszacuje swoją rolę jako globalnego aktywa rezerwowego, nie będziemy już myśleć o tym w kategoriach BTC. Będziemy mieć obsesję na punkcie parytetu USD/satoshi jeśli/kiedy/ale.

Witamy w erze post-post-Bretton Woods, gdzie opieka nad twoim bogactwem przez osoby trzecie jest pistoletem wycelowanym w twoją głowę.

Przypomnij sobie starą maksymę o zaufaniu: gdy już go nie ma, odzyskanie go może być prawie niemożliwe.

Dotyczy to obecnie całego globalnego systemu finansowego, a także rządów i instytucji, które go wspierają.

Przetlumaczono przez translator Google

zrodlo:https://www.zerohedge.com/

Brak komentarzy:

Prześlij komentarz