AUTOR: TYLER DURDEN

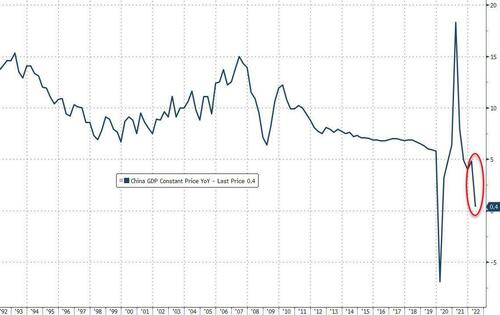

Amerykańskie kontrakty terminowe i europejskie giełdy poszły w górę, otrząsając się z danych, które pokazały, że chińska gospodarka rozwijała się najwolniej od czasu wybuchu epidemii w Wuhan w 2020 r.

... podczas gdy rekordowy wzrost dolara zatrzymał się pod koniec tygodnia, w którym rynki zostały uderzone przez zmieniające się oczekiwania na zacieśnienie monetarne przez Rezerwę Federalną i obawy o globalny wzrost gospodarczy.

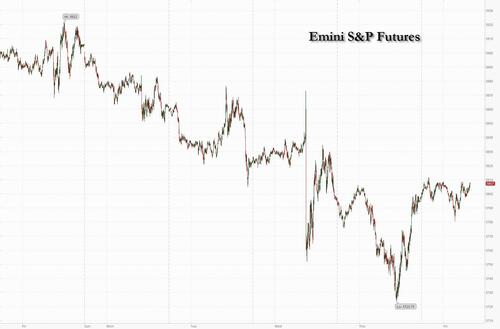

Kontrakty terminowe na S&P zanotowały sesyjne maksima, rosnąc o 0,38% lub 14 punktów do 3807,50 sygnalizując wyższe otwarcie dla amerykańskich akcji po tym, jak Wall Street zamknęła się niewielkim spadkiem, ponieważ inwestorzy wycofali oczekiwania na to, jak agresywnie Fed podniesie stopy procentowe w celu zwalczania inflacji. Europejski Estoxx50 zyskał 1% w spokojnym handlu, podczas gdy akcje azjatyckie zamknęły się mieszanie po niższych od prognoz danych o PKB Chin. Ropa odwróciła ostatnie straty, które na krótko ciągnęły ją poniżej 200DMA, a także była blisko szczytów sesyjnych, rosnąc o 3%, mimo że WTI jest gotowa zakończyć tydzień poniżej 100 USD za baryłkę po raz pierwszy od kwietnia. Metale surowcowe pozostawały pod presją, a miedź dotykała poniżej 7 000 USD/t, najniższego poziomu od 20 miesięcy, ponieważ dane o wzroście z Chin podsycały obawy wokół perspektyw popytu na surowce, podczas gdy złoto testowało wsparcie na poziomie 1 700 USD za uncję. Papiery skarbowe wzrosły, a krzywa dochodowości między dwuletnimi a 10-letnimi terminami zapadalności pozostała odwrócona, co było postrzegane jako sygnał recesji. Indeks Bloomberg Dollar Spot Index spadł z rekordowego poziomu.

W handlu przedrynkowym Wells Fargo spadł po tym, jak nie podał szacunków analityków dotyczących zysku za drugi kwartał, zwiększając obawy o perspektywy zysków spółek po rozczarowujących wczorajszych wynikach JPMorgan Chase & Co. i Morgan Stanley. Oto kilka innych znaczących ruchów przedrynkowych:

- Akcje Pinteresta (PINS US) wzrosły aż o 16% w handlu przedrynkowym po tym, jak Wall Street Journal poinformował, że aktywistyczny inwestor Elliott Management nabył udziały w firmie zajmującej się mediami społecznościowymi.

- Codexis (CDXS US) spada o 21% w handlu przedrynkowym po tym, jak firma zajmująca się inżynierią enzymatyczną obniżyła swoje prognozy sprzedaży na ten rok i zgłosiła wstępne kwartalne przychody, które były zgodne ze średnimi szacunkami.

- Vonage (VG US) zyskuje 7% w handlu przedrynkowym po tym, jak Ericsson otrzyma wszystkie niezbędne zgody od organów regulacyjnych na zakup dostawcy usług komunikacyjnych w chmurze.

- Zapasy energii słonecznej mogą być aktywne w piątek po tym, jak senator Joe Manchin powiedział przywódcom Demokratów, że nie poprze nowych wydatków na środki klimatyczne lub podwyżki podatków. First Solar (FSLR US) spada o 2% w handlu przedrynkowym.

Inwestorzy oceniają, jak jastrzębi musi być Fed, aby ograniczyć inflację i prawdopodobne żniwo dla gospodarki. Zakłady na lipcową podwyżkę stóp procentowych o jeden punkt procentowy zostały ograniczone po tym, jak ostatni komentarz wskazywał na 75 punktów bazowych; Brak sprzedaży detalicznej w porannych danych powinien zdjąć ze stołu podwyżkę stóp procentowych o 100 pb.

"Wygląda na to, że większość operatorów rynku kupuje wiadomości po sprzedaży plotki o większym zacieśnieniu monetarnym spowodowanym wyższym CPI w USA" - powiedział Pierre Veyret, analityk techniczny w ActivTrades. Inwestorzy oczekują teraz podwyżki stóp procentowych o 0,75-1% ze strony Fed pod koniec miesiąca, powiedział, dodając, że przewiduje się, że cykl zacieśniania zakończy się stopą referencyjną na poziomie około 3,2% w 2023 r., A polityka pieniężna będzie postrzegana jako łagodzenie w celu zwalczania wolniejszych warunków gospodarczych.

Tempo zacieśniania monetarnego wraz z malejącą płynnością nadal grozi większą zmiennością rynku po gwałtownych stratach na akcjach i obligacjach w 2022 r. W swoich ostatnich komentarzach gubernator Fed Christopher Waller poparł podniesienie stóp o 75 punktów bazowych w tym miesiącu, niwecząc bazowy przypadek Nomury dotyczący podwyżki stóp procentowych o 100 pb, choć powiedział, że może wzrosnąć, jeśli uzasadnią to dane. Prezes Fed z St. Louis James Bullard powtórzył niektóre z tych komentarzy, mówiąc, że opowiada się za podwyżkami o tę samą kwotę.

"Potrzebujemy płynności, aby wyschnąć, aby zmniejszyć inflację" - powiedziała Erin Gibbs, dyrektor ds. Inwestycji w Main Street Asset Management, w Bloomberg Radio. "To wyzwanie, to trudna sytuacja, przejście. Nie zazdroszczę Rezerwie Federalnej, ale wiemy, że jest tam za dużo pieniędzy i dlatego jesteśmy tutaj w tej pozycji.

W Europie Indeks Stoxx 50 wzrósł o 1,2%. DAX osiąga lepsze wyniki, dodając 1,7%. Samochody, energia i detaliści są najsilniejszymi sektorami, podczas gdy akcje luksusowe ucierpiały po tym, jak dane pokazały, że gospodarka Chin rosła w najwolniejszym tempie od czasu, gdy kraj został po raz pierwszy dotknięty epidemią koronawirusa dwa lata temu. LVMH przewodził spadkom europejskich akcji luksusowych, podczas gdy Richemont i Burberry spadały, ponieważ chińska polityka Covid Zero wpływa na wyniki. Właściciel Louis Vuitton LVMH spadł o 2,2%, podczas gdy producent torebek Birkin Hermes i producent zegarków Swatch spadli odpowiednio o 1,1% i 3,1%, ponieważ Chiny są kluczowym rynkiem dla luksusowych domów. Włoski indeks benchmarkowy wzrósł po tym, jak prezydent kraju odrzucił ofertę Mario Draghiego dotyczącą rezygnacji ze stanowiska premiera. Oto najwięksi europejscy inwestorzy na rynku akcji:

- Europejscy producenci samochodów i dostawcy części samochodowych przodują w Europie, a subindeks Stoxx 600 Autos wzrósł aż o 3,8%. Analitycy BofA twierdzą, że obecne obawy sektora są przesadzone.

- Uniper zyskuje w piątek aż 12%, gdy Goldman Sachs podniósł akcje i mówiono, że poczyniono postępy w zakresie pakietu ratunkowego. Fortum, które jest właścicielem 75% Uniper, wzrost o 3,4%.

- Akcje Fevertree spadają aż o 33%, najbardziej w historii, po tym, jak wysokiej klasy producent toników obniżył swoje prognozy na ten rok. RBC powiedział, że ostrzeżenie o zyskach rodzi pytania o siłę cenową firmy i długoterminowy potencjał zysków, podczas gdy UBS wskazał na obawy dotyczące "widoczności w 2022 r. i później".

- Akcje Burberry spadły aż o 7%, najbardziej od 4 marca, po tym jak brytyjska marka modowa zaskoczyła inwestorów, informując o słabym 1Q w obu Amerykach. Środowisko operacyjne w Chinach pozostaje "niezwykle niestabilne", według Morgan Stanley.

- Akcje Richemont spadają aż o 6%, najbardziej od 20 maja, a sprzedaż w 1Q nie wystarczy, aby stłumić obawy inwestorów dotyczące szerszego otoczenia makroekonomicznego, w tym tego, co Citigroup nazywa "niepewnym ożywieniem w Chinach".

- Akcje TomTom zyskały aż 9,8%, najwięcej od 7 lutego, po tym, jak firma zgłosiła "zadowalające wyniki w trudnych okolicznościach", pisze ING.

- Akcje Hapag-Lloyd spadają aż o 7,1% po tym, jak Morgan Stanley obniżył swoją rekomendację niedoważenia z równej wagi w związku z oczekiwaniami, że popyt na kontenery spadnie w 2023 r.

- Akcje Direct Line rosną aż o 3,6% po spadku o 12% dla ubezpieczyciela komunikacyjnego na poprzedniej sesji. Berenberg podnosi swój rating, aby kupić, mówiąc, że spadek stworzył okazję, podczas gdy JPMorgan obniża swoje ratingi zarówno na Direct Line, jak i na Admiral.

- Akcje Rio Tinto spadły aż o 2,9% w Londynie po raporcie produkcyjnym górnika za 2Q, a firma odnotowała trudności wynikające z globalnego spowolnienia gospodarczego i epidemii Covid w Chinach.

- Akcje Aston Martin skoczyły aż o 28%, odwracając wczesny spadek, po tym, jak producent luksusowych samochodów ogłosił pakiet finansowania. Piątkowy wzrost jest największy od maja 2020 roku.

Na początku sesji giełdy azjatyckie spadły, ponieważ ponowny strach przed represjami wobec przedsiębiorstw uderzył w chińskie nazwy internetowe, podczas gdy inwestorzy ocenili wpływ na rynek słabszych niż oczekiwano danych o wzroście w Chinach i zyskach spółek. Indeks MSCI Asia Pacific Index spadł aż o 0,6%, na drodze do tygodniowego spadku. Alibaba pociągnęła w dół azjatycki benchmark i Hang Seng Tech Index po raporcie, który powiedział, że niektórzy dyrektorzy firm zostali wezwani na rozmowy przez władze w Szanghaju w związku z kradzieżą ogromnej policyjnej bazy danych. Wszystkie sektory z wyjątkiem dwóch poślizgnęły się. Akcje w Chinach spadły po tym, jak dane pokazały, że druga co do wielkości gospodarka świata wzrosła o 0,4% w drugim kwartale, co jest najwolniejszym tempem od czasu, gdy kraj został po raz pierwszy dotknięty epidemią koronawirusa dwa lata temu. Podczas gdy niższa niż oczekiwano ekspansja zwiększyła nadzieje, że Pekin utrzyma swoje stanowisko luzowania, najnowsza liczba sprawia, że cel PKB jest poza zasięgiem. Według Jacka Siu, dyrektora ds. inwestycji w Credit Suisse, obecny rządowy bodziec fiskalny w sprawie ulgi podatkowej i wstępnego obciążenia emisją obligacji specjalnego przeznaczenia powinien doprowadzić PKB do 2022 r. do 4,8%. PRZECZYTAJ: Świeża kontrola Alibaby wysyła chińskie akcje technologiczne w ogon "Podczas gdy rozczarowujące dane o wzroście dały opinie, że obecne stanowisko luzowania polityki pieniężnej zostanie utrzymane, inwestorzy czekają na dalszą reakcję rządu, ponieważ banki, nieruchomości i inne sektory są dotknięte regulacjami i obawami o wzrost" - powiedział Kim Kyung Hwan, chiński strateg ds. Akcji w Hana Financial Investment.

Giełdy azjatyckie są gotowe na najgorszy tydzień od około miesiąca w związku z obawami o odradzające się przypadki wirusa w Chinach i możliwą globalną recesję. Banki centralne w regionie i innych krajach zaostrzają swoją politykę, aby ograniczyć wysoką inflację, a decyzje Singapuru i Filipin zaskoczyły inwestorów na początku tygodnia.

Japoński Nikkei 225 wzrósł, gdy jen utrzymywał się w pobliżu świeżego 24-letniego minimum, pozostając blisko 140 za dolara. Nikkei 225 wzrósł o 0,5% do 26 788,47 na zamknięciu o godzinie 15:00 w Tokio, podczas gdy indeks Topix pozostał praktycznie niezmieniony na poziomie 1 892,50. Z 2 170 akcji indeksu 745 wzrosło, a 1 334 spadło, a 91 pozostało bez zmian. "Deprecjacja jena do 139 jenów zapewniła wsparcie, ale jest to ograniczone" - powiedział Mamoru Shimode, główny strateg w Resona Asset Management.

W Australii indeks S&P/ASX 200 spadł o 0,7%, zamykając się na poziomie 6 605,60, ciągnięty w dół przez górników i akcje energetyczne, ponieważ towary od rudy żelaza po miedź spadły. Pendal osiągnął najgorsze wyniki po tym, jak zgłosił odpływy netto za trzeci kwartał w wysokości 4,2 mld USD. Górnicy rudy żelaza spadli na słabsze ceny składnika hutniczego. Analitycy Goldmana obniżyli również swoją ocenę na temat BHP, podczas gdy Rio Tinto ostrzegł przed trudnościami wynikającymi z globalnego spowolnienia gospodarczego i epidemii Covid-19 w Chinach. W Nowej Zelandii indeks S&P/NZX 50 spadł o 0,6% do 11 122,61.

Na rynku walutowym indeks Bloomberg Dollar Spot Index spadł, a AUD i NZD osiągnęły najsłabsze wyniki w G-10 FX, podczas gdy CHF i SEK osiągnęły lepsze wyniki. Euro utrzymywało się powyżej parytetu, rosnąc do sesyjnych szczytów, gdy wkraczali amerykańscy inwestorzy. Funt szterling oscylował w pobliżu dwuletniego minimum w stosunku do dolara amerykańskiego, który pozostaje szeroko wspierany przez popyt na dolara bezpiecznej przystani. Rynki będą obserwować debatę między kandydatami brytyjskiej Partii Konserwatywnej w dalszej części dnia, aby dowiedzieć się, kto może zostać następnym premierem kraju. Aussie osłabiło się na drugi dzień po tym, jak Westpac obniżył prognozę podwyżek stóp procentowych RBA, a ceny rudy żelaza spadły. Jen wzrósł z najniższego poziomu od 24 lat, ponieważ sentyment do ryzyka był przytłumiony w związku ze słabymi chińskimi danymi gospodarczymi i obawami o agresywne zaostrzenie polityki w USA.

W stopach obligacje skarbowe rosły, prowadzone przez brzuch, podczas gdy loszki skakały na otwarciu, a bundy zwiększały zyski. Obligacje skarbowe były nieco bogatsze na całej krzywej z opóźnieniem front-endu, lekko spłaszczając spready 2s10s i 2s5s. Rentowności są bogatsze o 2 pb do 3 pb na całej krzywej z 10-letnimi około 2,93%, notowane zasadniczo zgodnie z bundami i przewyższające włoskie obligacje o 4 pb. Spready peryferyjne rozszerzają się do Niemiec, a 10-letni BTP/Bund dodaje 6,5 pb do 213,4 pb. Rentowności włoskich obligacji wzrosły na pierwszym końcu krzywej, ponieważ panowała niepewność polityczna: w rzeczywistości uwaga pozostaje skupiona na włoskich obligacjach po tym, jak prezydent Sergio Mattarella odrzucił rezygnację premiera Mario Draghiego w czwartek późnym wieczorem. Sesja w USA obejmuje spakowane dane i trzech mówców Fed przed zaciemnieniem przed posiedzeniem w sprawie polityki pieniężnej 27 lipca.

W przypadku surowców wzrosły kontrakty terminowe na ropę naftową. WTI znajduje się w czwartkowym przedziale, dodając 0,3% do handlu w pobliżu 96,05 USD. Brent rośnie o 0,7% w pobliżu 99,83 USD. Metale pozostają pod presją, a miedź dotyka poniżej 7 000 USD / t, a wsparcie testowania złota na poziomie 1 700 USD / uncję.

Do następnego dnia publikacje danych obejmują sprzedaż detaliczną w USA, produkcję przemysłową i wykorzystanie mocy produkcyjnych za czerwiec, a także badanie produkcji Empire State za lipiec i wstępny indeks nastrojów konsumentów Uniwersytetu Michigan za lipiec. Wśród prelegentów banku centralnego są Rehn z EBC oraz Bostic i Bullard z Fed. Publikacje zysków obejmują UnitedHealth Group, Wells Fargo, BlackRock i Citigroup. Wreszcie, ministrowie finansów G20 i prezesi banków centralnych spotkają się w Indonezji.

Migawka rynku

- Kontrakty terminowe na S&P 500 niewiele się zmieniły na poziomie 3 795,50

- STOXX Europe 600 zyskał 0,9% do 410,06

- MXAP stracił 0,5% do 153,77

- MXAPJ stracił 0,8% do 505,79

- Nikkei zyskał 0,5% do 26 788,47

- Topix niewiele się zmienił na poziomie 1 892,50

- Indeks Hang Seng stracił 2,2% do 20 297,72

- Shanghai Composite stracił 1,6% do 3 228,06

- Sensex zyskał 0,1% do 53 490,31

- Australia S&P/ASX 200 stracił 0,7% do 6 605,57

- Kospi zyskał 0,4% do 2 330,98

- Rentowność niemieckiego 10Y niewiele się zmieniła na poziomie 1,11%

- Euro niewiele się zmieniło na poziomie 1,0026 USD

- Złoto spadło o 0,4% do 1 702,69 USD

- Indeks dolara amerykańskiego niewiele się zmienił na poziomie 108,58

Najlepsze wiadomości z nocy od Bloomberga

- Gospodarka Chin rosła w najwolniejszym tempie od czasu, gdy kraj został po raz pierwszy dotknięty epidemią koronawirusa dwa lata temu, co sprawia, że cel wzrostu Pekinu na ten rok staje się coraz bardziej nieosiągalny, ponieważ ekonomiści jeszcze bardziej obniżają swoje prognozy. Wzrost PKB o 0,4% odnotowany w drugim kwartale, kiedy dziesiątki miast, w tym Szanghaj i Changchun, wprowadziły blokady, był drugim najsłabszym w historii odnotowanym

- Z Włochami na skraju chaosu, Mario Draghi ma mniej niż tydzień na wypracowanie trudnych kompromisów z populistami w swoim rządzie, którzy niechętnie wspierali go przez ostatnie 18 miesięcy.

- EBC przedstawi w przyszłym tygodniu nieograniczone narzędzie do skupu obligacji, aby pomóc rynkom lepiej dostosować się do bardziej stromych i szybszych podwyżek stóp procentowych niż wcześniej sądzono, twierdzą ekonomiści ankietowani przez Bloomberga.

- Miedź zmierza ku największemu tygodniowemu spadkowi od pierwszych miesięcy pandemii koronawirusa, a obawy przed recesją, która może zniszczyć globalny popyt na towary przemysłowe

Bardziej szczegółowe spojrzenie na rynki globalne dzięki uprzejmości Newsquawk

Akcje spółek z Azji i Pacyfiku zanotowały mieszane notowania po tym, jak zakłady na podwyżkę stóp procentowych Fed o 100 punktów bazowych rozwinęły się i z powodu trudności związanych z brakiem PKB Chin. ASX 200 został pociągnięty w dół przez sektor wydobywczy w związku ze stratami w akcjach Rio Tinto pomimo wzrostu kwartalnej produkcji i dostaw, ponieważ ostrzegł również przed trudnościami w działalności i wyższymi kosztami. Nikkei 225 wahał się między zyskami i stratami, ale ostatecznie był wyższy w ciągu dnia w związku z niedawną słabością waluty i indeksem wagi ciężkiej Fast Retailing wzmocnionym przez dobre wyniki 9-miesięczne. Hang Seng i Shanghai Comp. były niezdecydowane po rozczarowujących danych o chińskim wzroście, które wykazały słabszy od oczekiwań PKB i produkcję przemysłową, chociaż sprzedaż detaliczna zaskakująco wzrosła, a stopa bezrobocia spadła.

Najlepsze wiadomości z Azji

- PBoC wstrzyknął CNY 100bln przez 1-rok MLF vs CNY 100bln z terminem zapadalności na poziomie 2,85%.

- Minister spraw zagranicznych Chin Wang skomentował również, że stosunki chińsko-australijskie stoją obecnie przed wyzwaniami i możliwościami, a jednocześnie dodał, że Chiny są gotowe do ponownej kalibracji stosunków w duchu wzajemnego szacunku.

- Chiński urzędnik NBS powiedział, że presja na spadek krajowej gospodarki znacznie wzrosła w II kwartale, a fundament trwałego ożywienia gospodarczego nie jest solidny, podczas gdy gospodarka stoi w obliczu kurczącego się szoku popytowego i podażowego.

- Chiński powiat Huaiyuan ogłosił blokadę w związku z COVID, zgodnie z lokalną telewizją; 151 przypadków prelim zgłoszono 14 lipca, według CCTV.

- Chińscy handlowcy gromadzą się w carry trade, podczas gdy łatwe pieniądze trwają

- Telkom Indonesia skacze najwięcej w ciągu siedmiu miesięcy na 2Q Bet

- MTN w rozmowach o zakupie konkurencyjnego Telkom w gotówce i akcjach: migawka fuzji i przejęć

- Mówi się, że SK Hynix waży cięcia wydatków o 25% w 2023 roku

Europejskie giełdy są bardziej stabilne, ponieważ początkowe rozedrgane wyniki rozproszyły się, a uczestnicy patrzyli na dane z USA i Przemówienie Fed. Kontrakty terminowe w USA są na zielono, ale tylko nieznacznie, i zostały stosunkowo ograniczone w oczekiwaniu na dalsze wskazówki od przyszłych urzędników Fed w sprawie dyskusji 75 pb / 100 pb. UnitedHealth Group Inc (UNH) Q2 2022 (USD): Adj.EPS 5.57 (exp. 5.20/4.98 GAAP), Revenue 80.30bln (exp. 79.68bln). BlackRock Inc (BLK) Q2 2022 (USD): EPS 7.06 (exp. 7.90) Przychody 4.53bln (exp. 4.65bln). AUM 8,49 tys. (wyp. 8,86 mld ton). Wpływy netto 89,57 mld (exp. 116,78 mld).

Najważniejsze wiadomości europejskie

- Rehn z EBC twierdzi, że EBC prawdopodobnie osiągnie 25 pb w lipcu i 50 pb we wrześniu. Należy zauważyć, że EBC znajduje się obecnie w okresie ciszy.

- Burberry Optymistycznie nastawiony do perspektyw, ale obawy o Chiny pozostają

- Aston Martin Stock skacze, gdy zbieranie funduszy przez producenta samochodów uspokaja nerwy

- Euro Extreme Niedźwiedzie zakłady mają miejsce na wzrost na NatGas Shut Off

- UBS Wealth widzi 15% spadek dla europejskich akcji w recesji

FX

- Dolar potrzebuje wzrostu konsumpcji lub produkcji po tym, jak dwa jastrzębie Fed opierają się na oczekiwaniach na podwyżkę o 100 pb, które stawały się osadzone na nadchodzącym posiedzeniu FOMC, DXY cofa się do 108,500 po ustanowieniu wczoraj nowego szczytu z 2022 r. na poziomie 109,290.

- Frank wyprzedza inne główne firmy, ponieważ rentowności cofają się, a krzywe ponownie się stromizują, zachowując ofertę wobec euro, USD/CHF poniżej 0,9800 vs szczyt w pobliżu 0,9900 w czwartek, EUR/CHF spadł znacznie poniżej 0,9850.

- Aussie osiąga gorsze wyniki, ponieważ chińskie dane o PKB rozczarowują, a w odpowiedzi zrzuca rudę żelaza; Szczyt AUD/USD powyżej 0,6750, AUD/NZD odwraca się w okolice 1,1000.

- Loonie odrabia spadki z nowego dołka y-t-d vs Greenback, ponieważ ceny ropy stabilizują się, USD/CAD blisko 1,15 mld wygasa przy uderzeniu 1,3100 w porównaniu do 1,3200+ wczoraj.

- Euro próbuje skonsolidować się z powrotem na równi z Buckiem po ulotnym, jeśli nie fałszywym przełamaniu poniżej.

- Pielęgniarki juana tracą po dalszej deprecjacji z powodu obaw o wzrost i ostatnich blokad Covid - Usd / Cnh i Usd / Cny spadają z nocnych szczytów odpowiednio około 6,7840 i 6,7690.

Stały dochód

- Obligacje wycofują się po dalszym odwrocie od dołków na mniej jastrzębich wibracjach Fed, które spowodowały ponowne nachylenie byka

- Bundy poniżej 153,00 vs nowy szczyt WTD 153,80, Loszki poniżej 116,00 z 116,39 i 10-letni T-note w połowie między 118-29 +/118-13 straganami

- BTP dokonują imponującego odbicia do 124,30 z dołka 121,96 w czwartek w oczekiwaniu na kolejny rozdział włoskiego dramatu politycznego

Towarów

- Surowe benchmarki są mocniejsze, śledząc nastroje, ale świadome spotkania Arabii Saudyjskiej z Bidenem, chociaż nie przewiduje się natychmiastowego wzrostu produkcji; WTI +USD 0,20/bbl.

- Stany Zjednoczone nie oczekują, że Arabia Saudyjska natychmiast zwiększy produkcję ropy, USA patrzą na następne spotkanie OPEC+, według amerykańskiego urzędnika cytowanego przez Reutersa.

- Zjednoczone Emiraty Arabskie twierdzą, że chcą bardziej stabilnych rynków ropy, będą przestrzegać decyzji OPEC+; idea konfrontacyjnego podejścia re. Iran nie jest czymś, co kupują, za pośrednictwem Reutersa.

- Złoto spot pozostaje pod presją w pobliżu, ale jeszcze nie przekroczyło uchwytu USD 1700 / uncję; pomimo odwrotu w USD, ponieważ sentyment staje się coraz bardziej konstruktywny.

Kalendarz wydarzeń w USA

- 08:30: June Import Price Index YoY, est. 11.4%, prior 11.7%; MoM, est. 0.7%, prior 0.6%

- June Export Price Index YoY, est. 19.9%, prior 18.9%; MoM, est. 1.2%, prior 2.8%

- 08:30: June Retail Sales Advance MoM, est. 0.9%, prior -0.3%

- June Retail Sales Ex Auto MoM, est. 0.7%, prior 0.5%

- June Retail Sales Ex Auto and Gas, est. 0.1%, prior 0.1%

- June Retail Sales Control Group, est. 0.3%, prior 0%

- 08:30: July Empire Manufacturing, est. -2.0, prior -1.2

- 09:15: June Industrial Production MoM, est. 0.1%, prior 0.2%, revised 0.1%

- June Capacity Utilization, est. 80.8%, prior 79.0%, revised 80.8%

- June Manufacturing (SIC) Production, est. -0.1%, prior -0.1%

- 10:00: May Business Inventories, est. 1.4%, prior 1.2%

- 10:00: Lipiec U. of Mich. Sentiment, est. 50.0, prior 50.0; Oczekiwania, est. 47,0, wcześniej 47,5; Warunki bieżące, ok. 53,7, wcześniejsze 53,8

- Inflacja 1-rok, szacowana na 5,3%, wcześniej 5,3%

- Inflacja 5-10 lat, est. 3,0%, wcześniej 3,1%

Jim Reid z DB kończy nocną okładkę

Ostatnie 24 godziny przyniosły kolejny poważny ruch risk-off na rynkach finansowych, a obawy o potencjalną recesję otrzymały nowe wsparcie ze strony słabej rundy zysków banków w USA, gdy rozpoczynamy sezon ostatnich wyników, a następnie znacznie słabszy niż oczekiwano wzrost chińskiego PKB w II kwartale. Szczerze mówiąc, trudno było znaleźć klasę aktywów, w której sygnały recesji nie na czerwono, a wczoraj S&P 500 (-0,30%) tracił grunt pod nogami przez 5 sesję z rzędu, spready obligacji peryferyjnych rozszerzały się w Europie, a ceny ropy naftowej odnotowały najniższe poziomy intraday od początku rosyjskiej inwazji na Ukrainę.

Jeśli chodzi o konkretne ruchy, akcje spadły wczoraj we wszystkich dziedzinach, a straty S&P 500 były spowodowane przez energetykę i bardziej cykliczne sektory. Banki w dużym stopniu przyczyniły się do tego, a JPMorgan (-3,49%) ucierpiał, osiągając najniższy poziom od 20 miesięcy po tym, jak ich zyski nie spełniły oczekiwań i ogłosił zawieszenie wykupu akcji, podczas gdy Morgan Stanley (-0,39%) odnotował spadek przychodów z bankowości inwestycyjnej o -55% w porównaniu z rokiem poprzednim. Europejskie akcje również poniosły znaczne straty, a STOXX 600 spadł o -1,53% w ciągu dnia.

Jednak ostateczne straty na zamknięciu w USA były dalekie od miejsca, w którym znajdowały się na otwarciu, a S&P 500 odrobił straty w ciągu dnia w wysokości -2,11% po tym, jak jastrzębie będące rezydentami FOMC wycofały się z perspektywy super-dużej podwyżki o 100 pb w lipcu i zasygnalizowały, że wzrost o 75 pb pozostał preferowany pomimo uderzenia CPI. Akcje spółek technologicznych były szczególnym beneficjentem, a NASDAQ zdołał w rezultacie osiągnąć wzrost o 0,03% do zamknięcia. Jeśli chodzi o komentarze, gubernator Waller powiedział, że "z danymi CPI w ręku, popieram kolejny wzrost o 75 punktów bazowych". Powiedział jednak, że jeśli nadchodzące dane o sprzedaży detalicznej i mieszkaniach będą "istotnie silniejsze niż oczekiwano, skłoni mnie to do większej podwyżki". A potem prezes Fed z St Louis Bullard został zacytowany w wywiadzie dla Nikkei, że "ponownie opowiedziałby się za 75 punktami bazowymi na następnym posiedzeniu". W odpowiedzi kontrakty terminowe cofnęły swoje oczekiwania na ruch o 100 pb, a ceny spadły ze szczytu +94 pb na krótko przed pojawieniem się uwag Wallera, do +82,5 pb na zamknięciu handlu.

Uwagi te pomogły wywołać ożywienie wśród amerykańskich obligacji skarbowych, a rentowność 2-letnich obligacji spadła z najwyższego poziomu w ciągu dnia na poziomie 3,27%, aby zakończyć dzień na poziomie 3,13%, a dziś rano spadła jeszcze bardziej do 3,12%. Krzywe dochodowości również nachyliły się w związku z uwagami, chociaż krzywa 2s10s (+4,9 pb wczoraj) nadal pozostaje dobrze w terytorium inwersji na poziomie -18,1 pb, gdy idziemy do prasy. Rentowności 10-letnich obligacji skarbowych wzrosły wczoraj o +2,6 pb do 2,96%, choć dziś rano również spadły do 2,94%. Dzisiaj otrzymamy dalsze komentarze od prezesa Fed z Atlanty Bostica, prezesa Fed z St Louis Bullarda i prezydenta San Francisco Daly'ego, co będzie ważne, ponieważ dziś jest ostatni dzień przed rozpoczęciem okresu zaciemnienia FOMC przed następnym posiedzeniem, więc wszystkie oczy będą zwrócone na ich myśli o ruchu o 100 pb.

W Europie włoskie aktywa straciły wczoraj znaczną pozycję w związku z trwającymi zawirowaniami politycznymi w kraju. Premier Draghi próbował złożyć rezygnację po tym, jak Ruch Pięciu Gwiazd zbojkotował głosowanie nad wotum zaufania w Senacie, mówiąc, że "porozumienie lojalnościowe, które było podstawą mojego rządu, zaginęło", ale prezydent Mattarella odrzucił je i nie jest pewne, co dokładnie stanie się dalej. Draghi ma wygłosić przemówienie w parlamencie w przyszłym tygodniu, chociaż przedterminowe wybory pozostają możliwe, jeśli nie uda się osiągnąć porozumienia. Jeśli chodzi o reakcję rynku, włoski FTSE MIB osiągnął gorsze wyniki niż wszystkie inne główne europejskie indeksy, ze spadkiem o -3,44%, który pozostawia indeks na najniższym poziomie od listopada 2020 r., Tuż przed ogłoszeniem przez Pfizer pozytywnych wiadomości o szczepionkach. Tymczasem spread 10-letnich włoskich rentowności nad bundami poszerzył się wczoraj o +7,7 pb do 206 pb, co jest ich najwyższym poziomem od prawie miesiąca. Ten motyw poszerzania spreadów odbił się echem również po stronie kredytowej, gdzie iTraxx Crossover poszerzył +22,2 pb do 626 pb, co jest najwyższym poziomem od kwietnia 2020 r. Rentowności samych 10-letnich bundów wzrosły o +3,3 pb.

Ten negatywny ton utrzymał się w Azji przez noc po tym, jak dane o PKB Chin w II kwartale pokazały, że wzrost gospodarczy spowolnił do zaledwie +0,4% rok do roku w II kwartale (wobec oczekiwanych +1,2%). W ujęciu kwartalnym nastąpił nawet spadek o -2,6% (wobec oczekiwanych -2,0%), co oznacza pierwszy kwartalny spadek od I kwartału 2020 r., kiedy rozpoczęła się pandemia Covid-19. Lepsze były jednak dane za sam czerwiec, gdzie sprzedaż detaliczna wzrosła o 3,1 proc. rok do roku (wobec oczekiwanych +0,3 proc.), a produkcja przemysłowa wzrosła o 3,9 proc. rok do roku (wobec oczekiwanych +4,0 proc.). Osobno Chiny zgłosiły najwyższą liczbę dziennych przypadków Covid-19 od 7 tygodni, z 432 infekcjami wczoraj, z czego 165 w prowincji Guangxi. Wiele indeksów giełdowych straciło na tym tle, w tym CSI 300 (-0,05%), Shanghai Comp (-0,24%) i Hang Seng (-1,19%), chociaż Kospi (+0,22%) i Nikkei (+0,58%) wzrosły, podczas gdy ceny ropy Brent powróciły powyżej 100 USD/bbl. Kontrakty terminowe na akcje w USA i Europie również wskazują na pozytywny początek, z tymi na S&P 500 (+0,32%), NASDAQ 100 (+0,41%) i DAX (+0,99%) w górę.

Wczorajsze publikacje innych danych również nie pomogły nastrojom, a inflacja cen producentów w USA również pokonała oczekiwania na poziomie 1,1% miesięcznie +1%(wobec oczekiwanych +0,8%), chociaż inflacja bazowa spadła do +0,4% (wobec oczekiwanych +0,5%). To spowodowało, że główny odczyt PPI rok do roku wzrósł do +11,3% (wobec oczekiwanych +10,7%), a core spadł do +8,2% zgodnie z oczekiwaniami. Osobno tygodniowe wstępne wnioski o zasiłek dla bezrobotnych za tydzień do 9 lipca wyniosły 244 tys. (wobec 235 tys. oczekiwanych), co jest najwyższym poziomem od listopada. Ponadto 4-tygodniowa średnia krocząca wniosków wzrosła do 235,75 tys., co było najwyższym poziomem od grudnia. Zamiast tego główną pozytywną wiadomością były utrzymujące się dane o roszczeniach za tydzień do 2 lipca, które spadły do 1331 tys. (wobec oczekiwanych 1380 tys.).

Tutaj, w Wielkiej Brytanii, wczoraj odbyło się drugie głosowanie konserwatywnych posłów, którzy wybrali swojego następnego przywódcę i następnego premiera kraju. Była kanclerz Sunak pozostała na czele ze 101 głosami, ale minister handlu Penny Mordaunt utrzymała tempo wzrostem do 83 głosów, podczas gdy minister spraw zagranicznych Truss zdobyła 64 głosy. Do następnego głosowania zaplanowanego na poniedziałek pozostało już tylko 5 kandydatów, a także kilka debat telewizyjnych odbywających się wcześniej, więc nadal istnieje potencjał, aby wszystko zmieniło się w weekend.

Do następnego dnia publikacje danych obejmują sprzedaż detaliczną w USA, produkcję przemysłową i wykorzystanie mocy produkcyjnych za czerwiec, a także badanie produkcji Empire State za lipiec i wstępny indeks nastrojów konsumentów Uniwersytetu Michigan za lipiec. Wśród prelegentów banku centralnego są Rehn z EBC oraz Bostic i Bullard z Fed. Publikacje zysków obejmują UnitedHealth Group, Wells Fargo, BlackRock i Citigroup. Wreszcie, ministrowie finansów G20 i prezesi banków centralnych spotkają się w Indonezji.

Brak komentarzy:

Prześlij komentarz